兄弟の共有名義から単独名義に変更する方法|登記申請の流れや税金など徹底解説

兄弟で不動産を共有している場合、「共有名義から単独名義に変更するにはどうすればいいのか」と考える人もいることでしょう。

兄弟間の共有名義から単独名義に変更する方法には、さまざまな方法があります。

| 方法 | 向いている状況 |

|---|---|

| 共有持分を兄弟に売る | ・共有者の中に単独所有したい人がいる ・単独所有したい人に共有持分を買い取れる資金がある ・兄弟間の関係が良く、話し合いがスムーズに進められる ・公平な対価を受け取って共有から抜けたい |

| 兄弟の共有持分を買い取る | ・自分が単独名義にしたい意向と十分な資金力を持っている ・兄弟が売却に協力してくれる |

| 共有持分の贈与 | ・兄弟間金銭のやり取りを避けたい ・円満に名義を整理したい場合 |

| 土地の分筆 | ・共有名義の不動産が土地で、物理的に分けてそれぞれが単独所有したい ・土地の形状や接道状況が分筆に適している |

| 共有持分の放棄 | ・共有者から売却や贈与の合意が得られない ・利益よりも共有状態の解消を優先したい |

兄弟の共有名義から単独名義に変更するケースにおいて、共有者全員から合意を得たうえで「売買」または「贈与」の方法は実務上で一般的な方法です。とはいえ、「合意が得られない」という場合はこれらの方法を取れないため、持分放棄などの方法がとられるケースもあります。

ただし、兄弟の共有名義から単独名義に変更する場合、法務局で所有権移転登記が必要です。登記申請の際には事前に必要書類を揃えておくなどの準備が必要であり、専門的な知識も必要になるため、司法書士などの専門家に依頼して手続きを進めるのが得策です。

当記事では、兄弟の共有名義から単独名義に変更する方法をテーマに、登記申請の流れやかかる税金などを徹底解説していきます。

目次

兄弟の共有名義から単独名義に変更する方法

兄弟の共有名義から単独名義に変更する方法には、さまざまな方法があります。

| 方法 | 概要 |

|---|---|

| 共有持分の売却 | 対価を受け取って持分を譲り渡す方法 |

| 共有持分の買取 | 共有者である兄弟の持分を買い取る方法 |

| 共有持分の贈与 | 自分の持分を相手に無償で贈る方法 |

| 土地の分筆 | 土地を物理的に分割してそれぞれを単独名義にする方法 |

| 共有持分の放棄 | 自分の持分を放棄する方法 |

兄弟の共有名義から単独名義に変更する方法には、それぞれメリットやデメリットがあります。

どの方法も万能というわけではなく、共有者の人数・関係性・資金状況・不動産の種類などによって向いている方法が異なります。そのため、「どの方法が最も適しているか」はケースごとに異なり、自身の状況に合った手段を選ぶことが重要です。

共有持分の売却|対価を受け取って持分を譲り渡す方法

兄弟の共有名義から単独名義に変更する方法として、共有者である兄弟に自分の持分を売却する方法があります。

共有名義の不動産では、兄弟それぞれが「共有持分」と呼ばれる権利を持っています。不動産そのものは共有者全員で所有していますが、共有持分自体は各共有者が単独で所有する財産です。

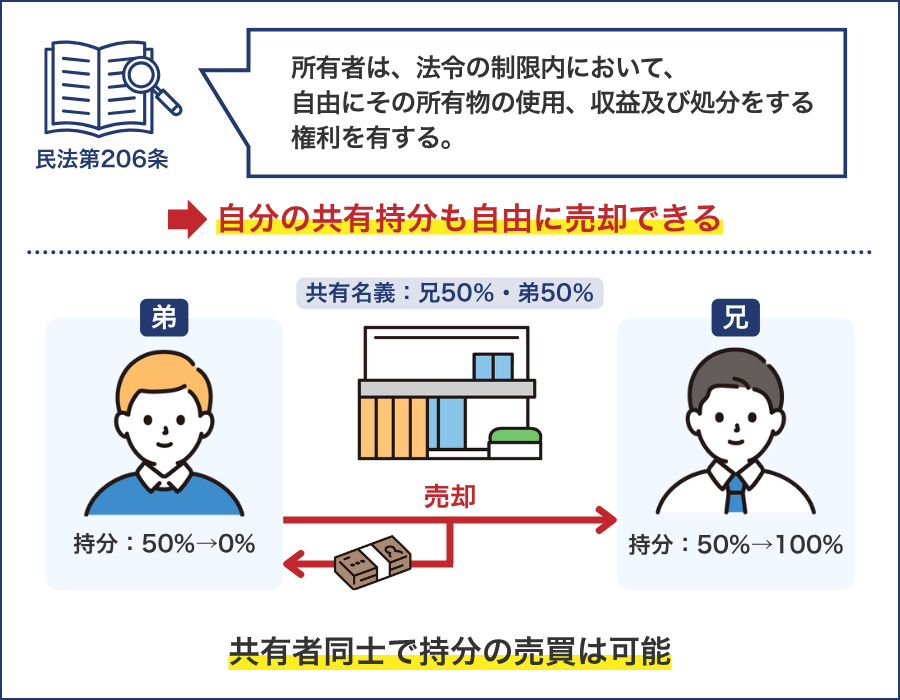

そのため、共有持分は原則として自由に処分することができ、兄弟間で売買することも可能です。民法206条でも、所有者にはその財産を使用・収益・処分する自由が認められています。

第二百六条 所有者は、法令の制限内において、自由にその所有物の使用、収益及び処分をする権利を有する。

兄弟の共有名義から単独名義に変更するには、不動産のすべての共有持分を最終的にひとりの共有者が取得する必要があります。たとえば、下記のように兄と弟の2人で共有しているケースを考えてみましょう。

- 共有している不動産:戸建

- 共有者:兄と弟の2人

- 持分:各1/2

この場合、弟が持つ1/2の共有持分を兄が買い取れば、兄が不動産の全持分を所有することになり、共有名義から単独名義へ変更できます。

なお、共有持分の売買では買い取る共有者の同意と資金が必要です。

また、共有者が3人以上いるケースでは、自分の持分を売却して共有状態から抜けることはできても、不動産自体が単独名義になるわけではありません。仮に、兄と姉と弟の3人で共有している場合、兄が自分の持分を姉に売却しても、不動産は姉と弟の共有名義のままです。

したがって、単独名義に変更したい場合は、最終的に単独所有者となる人が全共有者の持分を取得する必要があります。

共有持分の買取|共有者である兄弟の持分を買い取る方法

共有者である兄弟から持分を買い取って、全ての持分を自分に集めて単独名義にする方法も、共有名義から単独名義へ変更する際に利用される代表的な手段です。

前述したように、共有持分だけであれば自由に売買が可能です。そのため、共有持分を他の共有者に売却するだけでなく、自分が共有者から持分を買い取ることも法的に認められているのです。

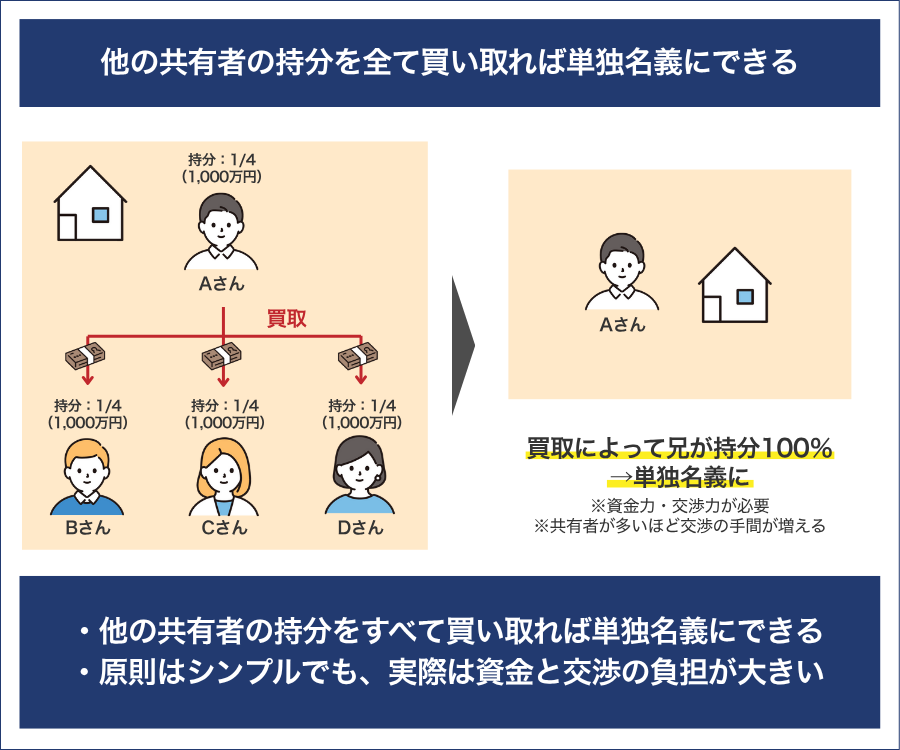

共有者全員の持分を買い取ることができれば、自分1人の単独名義に変更することが可能です。たとえば、次のようなケースを考えてみましょう。

- 共有している不動産:戸建の家

- 不動産評価額:4,000万円

- 共有者の人数:4人(兄・弟・姉・妹)

- 持分割合:それぞれ1/4ずつ

この場合、4,000万円の不動産を4人で均等に共有しているため、各共有者の共有持分の価値は概ね1,000万円と考えられます。兄が単独名義にしたい場合には、弟・姉・妹の3人からそれぞれ1,000万円相当の持分を買い取れば、全持分を取得できるため単独名義への変更が可能になります。

ただし、必要な持分をすべて買い取るための資金を準備しなければならないほか、共有者が多いほど交渉に要する時間や調整の負担が増える点には注意が必要です。今回の例でいえば、兄は3人と個別に交渉し、合計で約3,000万円の資金を用意する必要があります。

そのため、他の共有者の持分を買い取る方法が適しているのは、「持分を買い取るだけの資金力がある」「共有者との関係性が良く、交渉が進めやすい」といった条件が整っているケースです。共有者全員の合意と協力が得られる環境であれば、単独名義への変更をスムーズに実現できる方法といえるでしょう。

共有持分の贈与|自分の持分を相手に無償で贈る方法

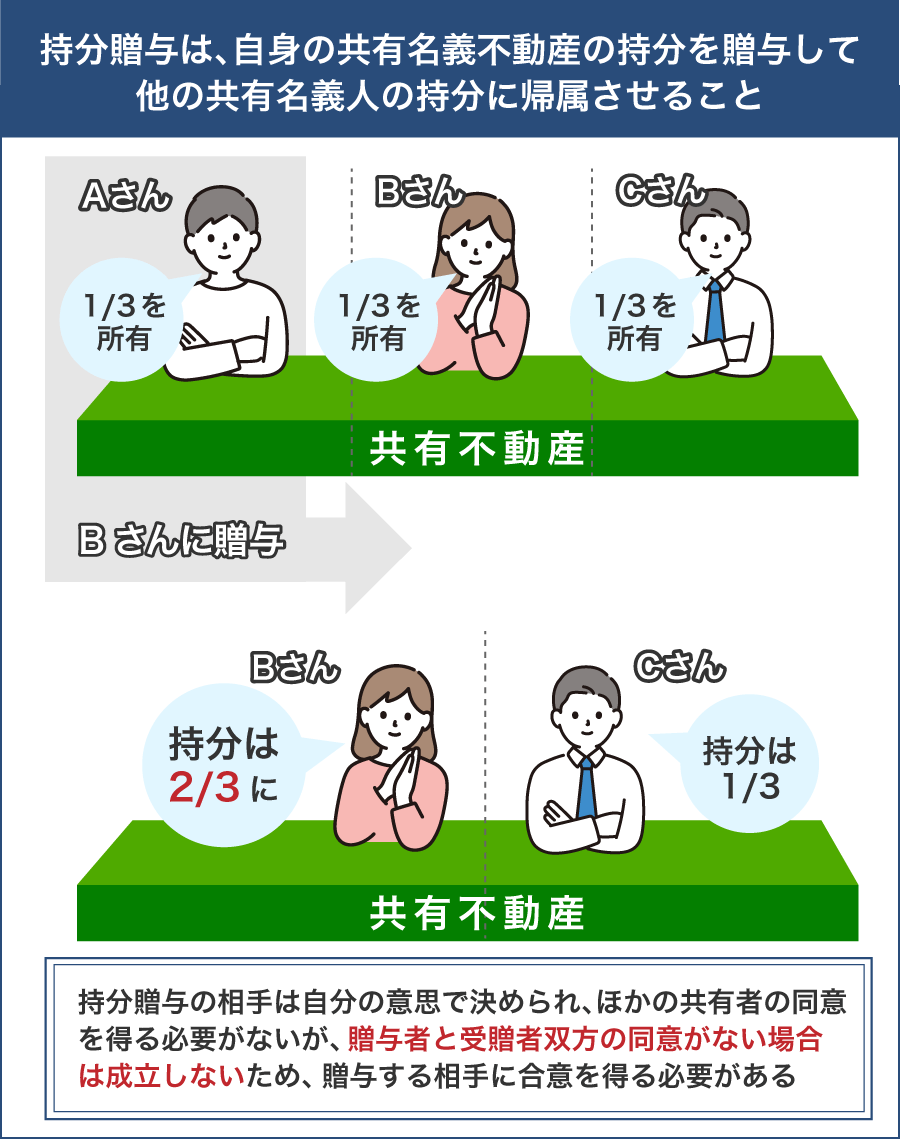

兄弟の共有名義から単独名義に変更する方法として、共有持分を他の共有者へ贈与するという手段もあります。

共有持分は売却などの処分だけでなく、金銭の授受を伴わない「譲渡(贈与)」として移転することも法律上可能です。とくに、兄弟のような家族間など、金銭のやり取りを避けたい場合に選ばれることが多い方法で、結果的に持分を一人に集めることで単独名義へ変更できます。

たとえば、兄と弟がそれぞれ1/2ずつ所有している不動産で、兄が自身の持分1/2を弟へ贈与すれば、弟が不動産の全持分を取得するため共有名義から単独名義に変更が可能です。

ただし、贈与を行う際には単に合意するだけでは足りず、「贈与契約書の作成」「登記原因証明情報の準備」「登記申請書類の作成」「本人確認書類の用意」「司法書士へ依頼するかどうかの検討」など、実務的には必要となる手続きが多数存在します。

特に不動産の贈与では、贈与契約書に日付・贈与者と受贈者の署名押印・贈与する持分の内容を正確に記載することが重要です。

また、贈与を受けた側(受贈者)には贈与税が課税される可能性がある点に注意しなければなりません。

贈与税には年間110万円の基礎控除がありますが、不動産の共有持分の評価額がそれを上回るケースは多く、「贈与なら税金がかからない」という誤解は非常に危険です。

このように、贈与による名義変更は手続きとしては可能な一方で、税金や評価額の確認が不可欠です。そのため、贈与を利用して単独名義へ変更したい場合には、共有者間で十分な協議を行い、税理士や司法書士などの専門家に相談しながら慎重に進めることが重要です。

土地の分筆|土地を物理的に分割してそれぞれを単独名義にする方法

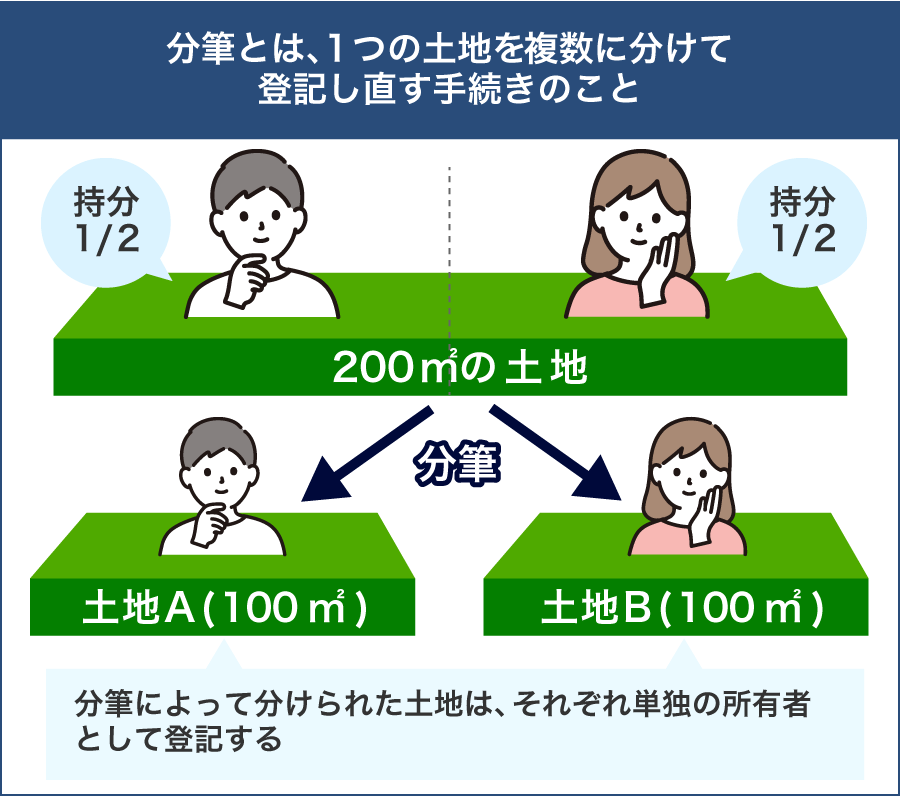

共有名義の不動産が土地のみであれば、分筆によって共有状態を解消し、共有者である兄弟それぞれの単独名義とする方法もあります。

分筆とは、登記簿上ひとつの土地を複数に区切り、それぞれを独立した土地として新たに登記する手続きです。

たとえば、200㎡の土地を兄と弟の2人で1/2ずつ共有している場合、土地を100㎡ずつに区切って分筆すれば、それぞれの区画が独立した別の土地として扱われ、結果として単独名義に変更できます。このように、土地を現物そのものとして分ける方法を「現物分割」と呼びます。

ただし、分筆によって共有状態を解消するには、土地の形状・接道の有無・地目・用途地域・建築基準法上の制限など、さまざまな条件を満たさなければなりません。特に分筆方法によっては、片方が接道義務を満たさず再建築不可となる、形状が悪く土地価値が大きく下がるなど、不利な区画が生じるおそれがあります。

そのため、単純に「面積を半分にすればいい」というものではなく、分け方によって共有者同士の不公平が生まれやすい点には十分な注意が必要です。

実務では、土地家屋調査士による現地測量・境界確定・分割案の作成が必要となり、費用や期間もかかるため、共有者のみで判断するとトラブルにつながるリスクがあります。

土地の分筆を利用して単独名義に変更したい場合は、土地家屋調査士・不動産会社・司法書士など、専門家の意見を踏まえながら慎重に進めることを強く推奨します。

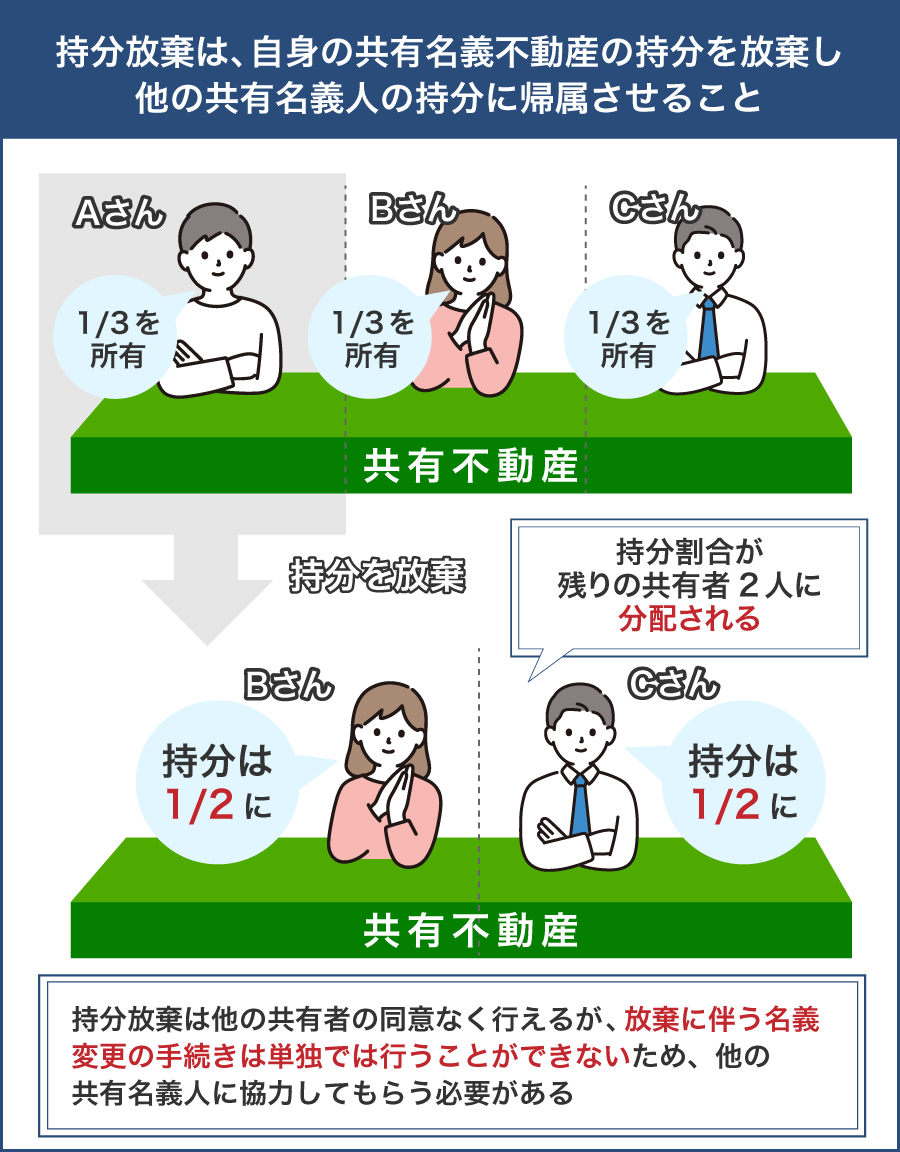

共有持分の放棄|自分の持分を放棄する方法

兄弟の共有名義から単独名義に変更する方法の1つとして、共有持分を放棄する手段があります。

共有持分の放棄とは、共有者が自分の持分を手放し、その持分が結果として他の共有者に帰属することになる手続きです。

たとえば、兄と弟の2人で共有している不動産において、兄が自分の共有持分を放棄すれば、弟が不動産のすべての持分を取得するため、結果的に単独名義へ変更できます。共有持分の放棄は、売買や贈与のように対価の授受を伴わず、放棄する共有者の意思のみで行える点が特徴です。

ただし、放棄しただけでは法的に持分が移転したことにはなりません。共有名義を解消するためには、他の共有者と協力して所有権移転登記を申請する必要があります。放棄の意思表示のみでは登記簿上に反映されず、共有状態は継続したままです。

つまり、放棄の申し出は自由ですが、実際に単独名義へ変更するためには、結局のところ共有者である兄弟の協力が不可欠になります。

また、形式上は「無償」で持分を手放すものであっても、税務上は他の共有者が無償で財産価値のある持分を取得したと判断され、みなし贈与として贈与税の課税対象となる可能性があります。土地や建物の共有持分は評価額が高額になりやすく、想定以上の税負担が生じることも珍しくありません。

さらに、持分放棄は放棄者側にとっては共有関係から離れられるメリットがある一方で、残る共有者にとっては固定資産税・維持管理費の負担が増えるなど不利益が生じる場合もあります。そのため、「勝手に押しつけられた」「承諾していない」などの感情的なトラブルに発展するケースも見受けられます。

このように、持分放棄自体は可能であっても、税務面・手続き面・共有者同士の関係など、多くの点を慎重に考慮する必要があります。後々の紛争を防ぐためにも、放棄の前に共有者同士で十分に話し合い、放棄の理由・税金の扱い・今後の管理方法などについて認識を共有しておくことが重要です。

兄弟の共有名義から単独名義に変更する流れ

兄弟の共有名義から単独名義に変更するには、さまざまな手続きが必要です。大まかには下記のような手順で手続きを行います。

- 必要書類を準備する

- 登記申請書を作成する

- 法務局へ登記の申請をする

- 登記識別情報などの書類を法務局から受領する

共有名義から単独名義に変更する流れは大きく上記の4ステップです。自分で手続きをすることも可能ですが、手続きの時間が取れない場合は司法書士に依頼するのもよいでしょう。

1. 必要書類を準備する

兄弟の共有名義から単独名義に変更するには、まず手続きに必要な書類を集めることから始めましょう。

不動産の名義を変更するには、不動産の所有権の変更に至った理由の証明が必要です。そのため、どのように名義変更するのかによって必要な書類が異なるため注意してください。

【贈与の場合】

- 登記申請書

- 贈与契約書(贈与の事実を証明する書類)

- 土地を贈与をする人の印鑑証明書

- 土地を贈与を受ける人の住民票

- 土地の登記識別情報または登記済証(従来の権利証)

- 不動産の固定資産評価証明書

【売買の場合】

- 登記申請書

- 売買契約書(売買があったことを証明する書類)

- 売主の印鑑証明書

- 買主の住民票

- 土地の登記識別情報または登記済証

- 不動産の固定資産評価証明書

【相続の場合】

- 登記申請書

- 故人の出生から死亡までの戸籍謄本

- 故人の住民票の除票または附票

- 遺産分割協議書

- 相続関係説明図

- 各相続人の現在の戸籍謄本

- 各相続人の印鑑証明書・本人確認書類

- 土地を相続する人の住民票

- 不動産の固定資産評価証明書

2. 登記申請書を作成する

名義変更に必要な書類が揃ったら、法務局に申請する「登記申請書」を作成します。

登記申請書の様式や記載が必要な項目は決まっています。法務局公式サイト法務局「不動産登記の申請書類様式について」には登記申請書の様式や記載例が掲載されているため、こちらを参考にして作成してみてください。

どのような理由で共有名義から単独名義に変更するのかによって、申請書が異なるため、理由に合った申請書を選びましょう。

なお、名義変更に際しては、登録免許税の支払いが必要です。登録免許税は申請書やその他必要書類を提出する際に収入印紙で納めるので、事前に法務局や一部の金融機関、印紙売りさばき所など購入しておきましょう。

収入印紙は、登録免許税納付用台紙に貼り付けて提出しますが、登録免許税納付用台紙には決まった様式がないため、インターネット上にアップされているサンプルでも、自身で用意した白紙でも構いません。

登録免許税納付用台紙は申請書に添付して提出します。見開きの場合は両書類にまたがるように上下2ヵ所に押印、1ヵ所止めの場合は登記申請書を半分に谷折りして、登記申請書の裏面と登録免許税納付用台紙にまたがるように1ヵ所押印します。

高額な登録免許税を納付しなければならない場合は、登録免許税分の金額を銀行から納付し、領収書を申請書に貼り付けるという方法も選択できます。

3. 法務局へ登記の申請をする

登録免許税納付用台紙とセットにした登記申請書の作成ができたら、その他の書類と一緒に土地の所在地を管轄する法務局に申請します。申請方法は、書面申請とオンライン申請から選べます。書面申請の場合は管轄の法務局に持ち込むか、郵送で提出します。

また、管轄の法務局以外では、登記手続きができないことになっているため、申請する法務局を間違えないよう注意してください。

参考:法務局「オンライン申請のご案内」

参考:法務局「管轄のご案内」

4. 登記識別情報などの書類を法務局から受領する

登記申請が完了すると、法務局で審査が行われます。

法務局の審査期間は混雑状況によって変わるものの、一般的には1〜2週間程度です。書類に不備があったり、補正が必要だったりすると、追加で対応が必要となるため、さらに時間を要します。

司法書士に依頼すれば、書類の不備や記入漏れなどによる差し戻しが起こりづらくなるため、手間をかけずに完了させたい場合は依頼して手続きをするとよいでしょう。

なお、審査完了時の連絡はありません。多くの法務局では登記完了予定日をインターネット上で公開しているため、日にちを確認しましょう。この登記完了予定日も混雑状況や書類の不備などによって後ろにずれることがあります。

審査が完了すると、新たな名義人に対して「登記識別情報通知」が発行されます。送付される登記識別情報通知書には、登記識別情報が記載されており、登記手続きの際に本人がその権利者であることを示すために使用する重要な書類です。

兄弟の共有名義から単独名義に変更する際にかかる費用・税金

兄弟の共有名義から単独名義に変更する際には、下記のような費用・税金がかかります。

- 登録免許税

- 印紙税

- 専門家への報酬

- 不動産取得税

- 譲渡取得税

- 贈与税

名義変更をする方法によってかかる費用や金額は異なるため、あくまでも目安としてご確認ください。

登録免許税|登記をする際にかかる税金

登録免許税は、不動産の名義を変更するために行う「所有権移転登記」等の登記手続きに対して課される税金です。法務局へ申請する際に収入印紙の購入、または銀行への振込で納付します。

登録免許税の税率は、贈与・売買・相続で異なり、不動産の評価額が高いほど高額になるよう設定されています。

■贈与・売買・相続の登録免許税の税率

| 内容 | 税率 |

|---|---|

| 贈与 | 固定資産評価額の2%(1,000分の20) |

| 売買 | 固定資産評価額の2%(1,000分の20) ※2026年3月31日までに登記を受ける場合は(1,000分の15) |

| 相続 | 固定資産評価額の0.4%(1,000分の4) |

■贈与・売買・相続の登録免許税の目安金額

| 固定資産評価額 | 贈与・売買 | 相続 |

|---|---|---|

| 500万円 | 10万円 | 2万円 |

| 1,000万円 | 20万円 | 4万円 |

| 3,000万円 | 60万円 | 12万円 |

| 5,000万円 | 100万円 | 20万円 |

| 1億円 | 200万円 | 40万円 |

印紙税|売買契約書に貼付する印紙代

印紙税は、経済的な取引に伴って契約書・領収書などの文書を作成する場合に課税される税金です。不動産の売買契約書は課税文書に該当するため、契約金額に応じた印紙税がかかり、課税文書に収入印紙を貼付し、消印することで納付します。

なお、贈与契約書は通常、印紙税の課税対象には該当しません。

■不動産の売買契約書にかかる印紙税

| 契約金額 | 印紙税額 |

|---|---|

| 10万円超〜50万円以下 | 200円 |

| 50万円超〜100万円以下 | 500円 |

| 100万円超〜500万円以下 | 1,000円 |

| 500万円超〜1,000万円以下 | 5,000円 |

| 1,000万円超〜5,000万円以下 | 1万円 |

| 5,000万円超〜1億円以下 | 3万円 |

※不動産の譲渡に関する契約書の印紙税軽減措置は、2027年3月31日まで延長されています。

参考:国税庁|印紙税の手引き

専門家への報酬|司法書士などに支払う報酬

不動産の名義変更手続きを司法書士に依頼する場合、報酬の支払いも必要です。

司法書士の報酬の相場は約5万円〜10万円程度ですが、報酬は法律で一律に決まっているわけではないので、依頼する事務所や内容によって案件ごとに変わります。

なお、司法書士に依頼する場合でも、書類集めに必要な実費はかかります。たとえば、役所で各種証明書を取得する際や、法務局で登記簿謄本を取得する場合の手数料です。書類の発行にかかる手数料は自治体によって異なるため、ここでは目安金額を紹介します。

■各種書類の取得にかかる費用目安

| 印鑑証明書 | 300円 |

|---|---|

| 住民票 | 300円 |

| 戸籍謄本 | 450円 |

| 除籍謄本 | 750円程度 ※除籍謄本・改製原戸籍は自治体によって450〜750円程度と金額が異なります。 |

| 登記簿謄本(全部事項証明書) | 窓口:600円 オンライン請求(郵送):480円 |

| 固定資産評価証明書 | 300円 |

なお、登記識別情報を紛失した場合、再発行はできません。そのため、登記識別情報の代わりとなる書類を司法書士に作成してもらって手続きを進める必要があります。

不動産取得税|売買によって不動産を取得した際に課される税金

不動産取得税とは、不動産を購入したときに課される地方税です。

売買によって他の共有者の持分を購入した際には、自治体に対して取得を申告することで通常は取得後半年〜1年程度で納税通知書が届きます。ただし、自治体によってはさらに時間がかかる場合もあります。

固定資産税評価額 × 税率4%(※)

※住宅や土地の取得には軽減措置が適用されるケースが多く、実質3%で計算されることもあります。

不動産取得税の支払いでは、都道府県の税事務所・金融機関・郵便局の窓口のほか、クレジットカードやスマートフォン決済アプリが使えるところもあります。期日までに納税が行われないと、延滞税が発生したり財産を差し押さえたりといったペナルティが科されるため要注意です。

譲渡所得税|譲渡により利益が出た際に課される税金

譲渡所得税とは、不動産を売却によって発生した売却益に対して課される税金です。

不動産を売却して利益(譲渡所得)が出た場合、その利益に対して所得税・住民税・復興特別所得税が課されます。一般的に「譲渡所得税」と呼ばれますが、正確には譲渡所得に対して課される各種税金の総称です。

譲渡所得に課される税率は、不動産をどれくらいの期間所有していたかによって変わります。売却した年の1月1日時点での所有期間が5年以内なら短期譲渡所得(39.63%)、5年超であれば長期譲渡所得(20.315%)が適用されます。

課税譲渡所得金額は、売買契約書に記載された売却価格から、取得費と譲渡費用を差し引いて計算します。なお、売却価格に固定資産税・都市計画税の精算金は含めません。

取得費には、土地や建物の購入代金のほか、登録免許税・不動産取得税・印紙税・測量費・整地費用など購入に直接かかった費用が含まれます。建物がある場合は、購入代金から減価償却費相当額を差し引いた金額が取得費となります。取得費の資料が残っていない場合には、売却価格の5%を取得費とする「概算取得費」を用いることもできます。

譲渡費用には、不動産仲介手数料や測量費、売買契約書の印紙税、建物を取り壊すための費用など、不動産を売却するために直接かかった費用が含まれます。

課税譲渡所得金額=売却価格 −(取得費+譲渡費用)

※売却価格に固定資産税・都市計画税の清算金は含めません。

・短期譲渡所得(所有期間5年以内)=課税短期譲渡所得金額 ×(所得税30% + 住民税9% + 復興特別所得税0.63%)

・長期譲渡所得(所有期間5年超)=課税長期譲渡所得金額 ×(所得税15% + 住民税9% + 復興特別所得税0.315%)

※復興特別所得税(2.1%)は2037年まで加算されます。

参考:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

贈与税|贈与された不動産の時価をもとに課される

贈与税とは、個人から無償で財産を受け取ったときに、財産を受け取った人に対して課される税金です。「1月1日から12月31日までの間に受け取った財産の価額の合計」を基準に計算されます。

贈与税の課税方法は、原則として「暦年課税」ですが、一定の要件をクリアする場合は「相続時清算課税」が選択できます。

暦年課税は、1年間に贈与を受けた財産の合計額に応じて課税される方法。贈与をする人・贈与を受ける人は誰であっても適用される。

相続時精算課税は、生前贈与された財産の贈与税を仮払いしておき、贈与した人が亡くなったときに仮払いした贈与税を相続税と清算する方法。

相続時精算課税の適用を受けるためには、最初の贈与を受けた年の翌年の指定期間内に、贈与税の申告書に「相続時精算課税選択届出書」を添付する必要がある。

また、贈与者が60歳以上の父母または祖父母であり、受贈者が18歳以上の推定相続人または孫である場合に適用できる。

■一般贈与財産の税率

| 財産額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 4,500万円以下 | 55% | 400万円 |

| 4,500万円以上 | 55% | 400万円 |

(財産額-基礎控除110万円) × 税率 – 控除額

兄弟の共有名義から単独名義に変更せずに放置することのリスク

兄弟の共有名義から単独名義に変更するには、前述したように登記申請が必要です。また、単独名義に変更する方法によっては共有者である兄弟に許可を得たり、持分を買い取るための費用が必要だったりと手間や費用がかかってしまいます。

そのため、「何か問題が起きているわけではないから、共有名義のままでいいか」と考える人もいるかもしれません。

しかし、共有名義のまま放置をすることは推奨できません。共有名義はトラブルの原因になりやすく、放置をしてしまうと下記のような問題が起きてしまうリスクがあるためです。

- 共有名義不動産を自由に売却や活用ができない

- 相続があるとさらに権利関係が複雑になる

- 固定資産税の負担などで共有者の兄弟と揉めやすい

共有持分専門の買取業者である弊社には、兄弟で共有名義にしていたことでこのようなトラブルが起きてしまった方から相談を受けることも多いです。

トラブルを未然防止するためにも、可能であれば兄弟の共有名義は単独名義に変更しておくことを推奨します。

共有名義不動産を自由に売却や活用ができない

兄弟で共有名義のまま不動産を所有し続ける場合、各共有者に法的な使用権限が認められているため、一人では自由に売却や活用ができないというリスクがあります。

民法249条では、共有者それぞれに不動産を使用する権利が認められていますが、同時に、

「共有者の誰かが単独で勝手に不動産を処分したり活用したりすることはできない」という制限もあります。

各共有者は、共有物の全部について、その持分に応じた使用をすることができる。

e-Gov法令検索 民法第249条

共有名義のまま不動産を活用しようとする場合には、行為の内容に応じて他の共有者の同意が必要となります。民法では、どの行為にどれだけの同意が必要かが次のように定められています。

| 行為の種類 | 共有者の同意 | 行為の具体例 |

|---|---|---|

| 変更行為 | 共有者全員の同意が必要 | ・家屋の取り壊しや建て替え ・増改築 |

| 管理行為 | 共有持分の過半数の同意が必要 | ・賃貸に出す ・リフォームする |

| 保存行為 | 共有者の同意は不要 | ・建物滅失登記 ・壁紙の交換など軽微な修繕 |

たとえば、不動産全体を売却するには共有者全員の同意が必要です。兄弟のうち誰か一人でも反対していれば、売却は法的に認められません。

さらに、賃貸やリフォームの際にも共有者と協議が必要となり、意見の対立からトラブルに発展するケースは珍しくありません。

つまり、共有名義の状態を放置していると、「売却したいのに共有者が反対して売れない」「賃貸や活用のたびに話し合いが必要」「管理方針が合わず揉める」といった問題が生じやすくなるのです。

相続があるとさらに権利関係が複雑になる

兄弟で共有名義のまま不動産を所有し続けると、相続が発生した際に権利関係がさらに複雑になります。

共有者の一人が亡くなると、その共有持分は相続人に承継されます。相続人が複数いる場合には持分がさらに細分化され、共有者の人数が雪だるま式に増えていくことになります。

兄弟間での共有だったものが、次の世代になると疎遠な甥・姪、さらには面識のない親族が新たな共有者として登場するケースも珍しくありません。その結果、連絡が取りづらくなったり、分割・売却・活用に向けた協議がまったく進まなくなる可能性があります。

共有者が増えれば増えるほど意思統一が難しくなり、誰か一人でも反対すれば売却できない、管理方針が決まらないなど、問題の解決が長期化しがちです。最終的には不動産が事実上放置され、固定資産税だけが毎年発生する状態になることもあります。

相続後の権利関係の複雑化は、一度始まると世代をまたいで深刻化することがあります。共有名義のまま放置せず、早めに単独名義への変更や共有状態の解消を検討することがトラブル防止につながります。

固定資産税の負担などで共有者の兄弟と揉めやすい

兄弟で共有名義のまま不動産を所有し続けると、固定資産税や修繕費の負担をめぐって揉めやすくなるリスクがあります。

共有名義の不動産では、原則として兄弟それぞれが持分割合に応じて固定資産税などの管理費用を負担しなければなりません。

各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

e-Gov法令検索 民法第253条

法律上は明確に負担義務が定められていますが、実際には「兄弟の一方が支払いを拒む」「誰か一人だけが税金を立て替え続けている」「修繕費をめぐって意見が合わない」といったトラブルは実務上非常に多く発生しています。

一度金銭トラブルが起きると、兄弟同士の関係が悪化し、不動産の売却・活用を進める際にも協力が得られなくなるなど、さらに問題を複雑化させる可能性があります。

固定資産税や管理費をめぐる争いは、共有状態を続けている限り何度でも起こり得る問題です。兄弟間のトラブルを未然に防ぐためにも、共有名義の解消や単独名義への変更を早めに検討することが重要です。

兄弟の共有名義によって実際に起きたトラブル事例

ここからは、弊社に寄せられた相談事例のうち、兄弟の共有名義によって実際に起きたトラブル事例を紹介していきます。

固定資産税の支払いで揉めて兄弟仲が悪化してしまったケース

兄弟で共有している実家の固定資産税を、弟さんが長年支払わず、兄である相談者様が立て替えている状況でした。「このままでは関係が悪化するだけで、共有名義を解消したい」とのことで弊社へご相談いただきました。

税金の扱いや名義変更について不安を抱えておられたため、状況を伺いながら、必要に応じて連携している司法書士や税理士をご紹介し、専門家のサポートを受けられる体制づくりをお手伝いしました。

そのうえで、相談者様が希望された共有持分の買取により共有状態から離れる方法をご提案させていただきました。

相続後に甥・姪が共有者となり話し合いがまとまらなくなったケース

兄の死亡後、その持分を甥・姪が相続して共有者が一気に5人へ増加したケースです。「誰と連絡を取ればいいのかすらわからない」「売却の話が全く進まない」とのことで弟様からご相談いただきました。

相続が絡むため、まずは弁護士や司法書士、税理士といった連携士業に相談できる環境をご案内し、相談者様が状況を整理できるようサポート。その後、相談者様自身の共有持分を整理したいというご意向に沿って買取のご提案をしました。

兄が遠方に住んでおり、管理負担が偏ってしまったケース

実家の管理を兄弟で共有していたものの、兄は遠方に住んでおり、近隣に住む相談者様だけが管理・修繕・維持費を負担している状態が続いていました。

「負担が公平でないまま共有を続けるのがつらい」とのご相談を受け、費用負担や名義整理については、希望される場合に弁護士・司法書士など連携士業をご紹介し、必要な相談ができるようにサポートしました。

そのうえで、相談者様が希望された共有持分の買取による共有状態からの離脱をご案内しました。

弟が売却に反対し続け、老朽化が進んでしまったケース

築年数が古く、早く売却したいと考えていた相談者様に対し、兄が「売りたくない」と反対し続けたため、何年も前に進まない状態が続いていたケースです。

状況整理のためには法的な考慮が必要となる部分もあったため、専門的な判断は提携弁護士に相談いただけるようご案内し、弊社はその後、相談者様の意思に沿った共有持分の買取に関する手続きを担当しました。

単独名義への変更以外に兄弟間の共有名義から抜け出す方法

単独名義に変更する以外にも、兄弟の共有名義から抜け出す方法はあります。

- 共有持分を第三者に売却する

- 共有物分割請求訴訟をする

共有持分を第三者に売却する

兄弟間で話し合いが進まない場合や、共有名義から早く抜け出したい場合には、共有持分を第三者へ売却するという方法も選択肢の一つです。共有持分であれば、所有者自身の判断で売却することができ、売却先も共有者に限られません。

そのため、「兄弟の共有名義から離れたい」「持分だけでも先に手放したい」という場合、共有持分を第三者へ売却することで共有状態から抜け出すことができます。

ただし、共有持分は不動産全体を自由に利用できる権利ではないため、一般個人が居住目的で購入するケースはほとんどありません。実務でも、共有持分を仲介で売却できるケースは非常に稀です。

そこで、共有名義から抜け出す現実的な方法としては、共有持分を専門に扱う買取業者へ売却するのが得策です。専門業者であれば、共有持分のみでも活用できる仕組みを持っており、一般市場では売れにくい持分でも積極的な買取に期待できます。

弊社も、共有持分の買取を専門に行う業者として、状況に応じて司法書士・税理士・弁護士などの士業と連携しながら手続きを進められる体制を整えています。共有者との間で意見が合わない・話し合いが難しいといったケースでも、弊社では共有持分の査定・買取という範囲でサポートすることが可能です。

共有物分割請求訴訟をする

兄弟の共有名義から抜け出す方法として、共有物分割請求訴訟をする選択肢があります。

共有物分割請求訴訟とは、共有状態のままでは話し合いが進まない場合に、裁判所に共有物の分割方法を決めてもらうための制度です。裁判所が最適と判断した方法で分割が行われ、共有状態を解消できる可能性があります。

兄弟同士で協議しても、「売却するかどうか 」「誰が取得するのか 」「どのように分けるのか」といった点で意見がまとまらないケースは少なくありません。

共有物分割請求は、このような話し合いが難しい状況で利用できるものです。他の共有者の同意がなくても申し立てができる点も制度上の特徴です。

裁判所が分割方法を提示するため、共有関係から抜け出すための方向性が明確になる点は、この制度のメリットのひとつです。裁判所の判断に基づくため、共有者同士で意見が対立している場合でも、その決定が共有解消の大きなきっかけになることがあります。

ただし、裁判所が提示する分割方法は、申し立てをした人の希望どおりになるとは限りません。分割方法はあくまでも裁判所の判断によって決まるため、自分にとって望ましい結果にならない可能性があるほか、場合によっては共有者全員にとって想定外の内容となることもあります。

まとめ

兄弟の共有名義は、一見すると公平な所有方法に見えますが、そのまま放置すると「売却や活用が自由にできない」「相続のたびに共有者が増えて権利関係が複雑になる」「固定資産税や修繕費の負担をめぐって兄弟間で揉めやすい」といったリスクを抱えやすい状態です。

兄弟の共有名義から単独名義に変更する方法には、共有持分の売却・買取・贈与・土地の分筆・持分放棄など複数あります。実務上では、共有者から合意を得たうえで「売買」もしくは「贈与」の方法が採られることが多いです。

また、単独名義に変更しない場合でも、第三者への持分売却や共有物分割請求といった「共有状態から抜け出すための手段」も存在します。

ただし、どの方法にもメリット・デメリットがあり、「これが正解」といえる万能な方法はありません。兄弟の人数や関係性、資金状況、不動産の種類や評価額、相続の見込み、将来の利用予定など、さまざまな事情を踏まえて方法を選ぶ必要があります。

さらに、名義変更や共有解消には登記手続き・税金・評価額など専門的な知識が不可欠です。自己判断で進めてしまうと「思わぬ税金が発生した」「兄弟間の関係が悪化した」といったトラブルにつながりかねません。

そのため、兄弟の共有名義から単独名義に変更するには、司法書士・税理士・弁護士などの専門家に相談しながら、自分たちの事情に合った最適な方法を選ぶことが重要です。弊社のように士業と連携して共有持分の買取を行う業者であれば、共有関係から抜け出すための手段として検討いただくことも可能です。

共有名義を放置して問題が深刻化する前に、早めに解消方法を検討することをおすすめします。

兄弟の共有名義から単独名義に変更することに関するよくある質問

兄弟の共有名義を単独名義に変更するために、最も一般的な方法は何ですか?

兄弟の共有名義を単独名義にする一般的な方法は、「兄弟の持分を買い取る」「兄弟に自分の持分を売却する」「兄弟で持分を贈与する」の3つの方法です。最終的に不動産の全持分を一人に集めることで、単独名義へ変更できます。

贈与・分筆・持分放棄といった方法もありますが、実務では「売買」「贈与」による名義整理が最も多く選ばれています。ただし、どの方法が適しているかは、兄弟の関係性・資金状況・不動産の種類などによって異なるため、状況に応じて判断することが重要です。

兄弟の共有名義を単独名義にする場合、全員の同意は必要ですか?

はい。兄弟の共有名義を単独名義に変更するためには、最終的に全共有者の持分を取得する必要があるため、全員の協力が不可欠です。

ただし、単独名義への変更が目的ではなく、「自分だけ共有から抜けたい」「共有状態を解消したい」といった場合には、第三者への共有持分売却、共有物分割請求などの方法もあります。

兄弟間で共有持分を売買する場合、適正価格はどうやって決めますか?

兄弟間の共有持分の売買価格は、不動産の時価(市場価格)や固定資産税評価額を基準に算出するのが一般的です。

共有持分の価値は「不動産全体の評価額(市場価格・固定資産税評価額)」「持分割合(1/2・1/3など)」などを参考にして判断されます。

親族間売買は価格が不当に安すぎると「みなし贈与」と判断され、贈与税が課されるリスクがあるため注意が必要です。

安全に取引を行うためには、専門の不動産会社に査定を依頼するなどを踏まえて価格を設定するのが得策です。