不動産担保ローンは共有名義でも借入できる?具体的な借入方法と融資額の相場も解説

共有名義の不動産を所有している人のなかには、「共有名義の不動産でも担保にして借入できないか」と考えている人もいることでしょう。

共有名義の不動産を担保にローンから借入することは可能です。

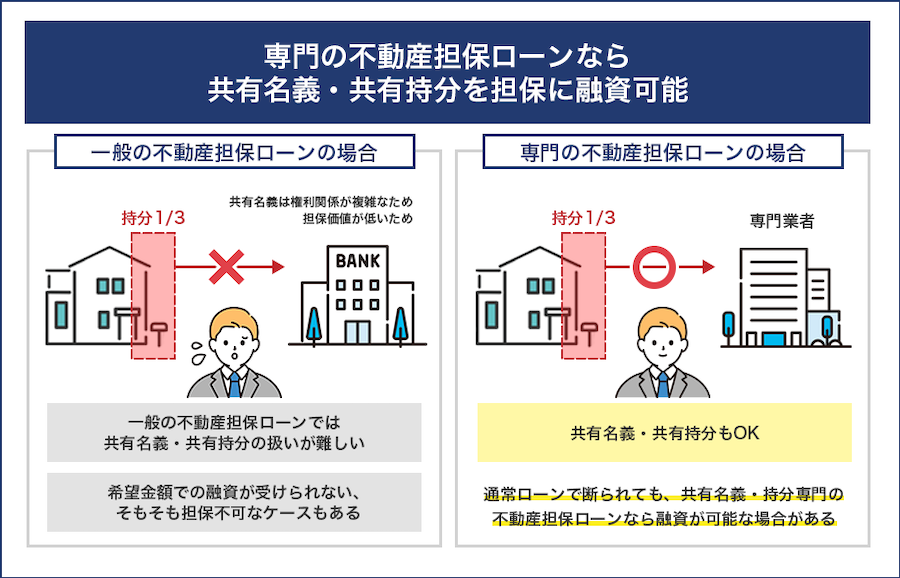

ただし、共有不動産は権利関係が複雑で売却や活用が難しいため、市場での需要が低くなりやすく、単独所有物件よりも資産価値が低く見積もられる傾向があります。その結果、利用できるローンが限られるほか、審査に通らず借入ができなかったり希望額よりも低い融資額しか提示されなかったりするケースも少なくありません。

しかし、共有名義や共有持分を専門に扱う不動産担保ローンであれば、借入できる可能性があります。こうした専門ローンは、共有名義の不動産を活用するノウハウを持っているため、一般的な金融機関では難しいケースでも対応できる可能性が高いのです。

さらに、共有持分のみの担保であれば「共有者に内緒で借入しやすい」などのメリットもあります。そのため、共有名義の不動産を担保に借入したい場合は、まず専門ローンの利用を検討してみるとよいでしょう。

当記事では、「共有名義の不動産を担保にして借入する方法」をテーマに、共有名義や共有持分を専門としているローンや融資額の相場について解説していきます。共有名義の不動産を担保にした借入を検討している場合には参考にしてみてください。

目次

専門の不動産担保ローンであれば共有名義不動産や共有持分を担保に借入できる

前提として、共有名義の不動産は他の共有者と共有している不動産であることから、通常の不動産よりも権利関係が複雑になりやすいです。権利関係が複雑になれば、その分扱いも難しくなるため、一般の人からは購入を敬遠されやすくなります。

つまり、共有名義不動産の場合は通常物件よりも需要が低くなりやすく、資産価値も下がりやすいのです。

不動産担保ローンは、「不動産を担保にすることでその不動産の価値に応じた金額を融資してもらえる」という特性のローンであることから、共有名義不動産の場合は「希望通りの融資が受けられない」「資産価値の低さからそもそも担保にできない」といったケースも珍しくはありません。

そこで、有効な選択肢となるのが「共有名義や共有持分専門の不動産担保ローン」です。このローンは、名前の通り共有名義不動産全体、または共有持分のみを担保に融資を受けられるローンです。

たとえば、以下のような業者が代表的です。

- 株式会社大手町フィナンシャル

- 丸の内AMS株式会社

共有名義や持分を担保に借入を検討している場合は、こうした専門の不動産担保ローンを活用するのが現実的な選択肢となるでしょう。

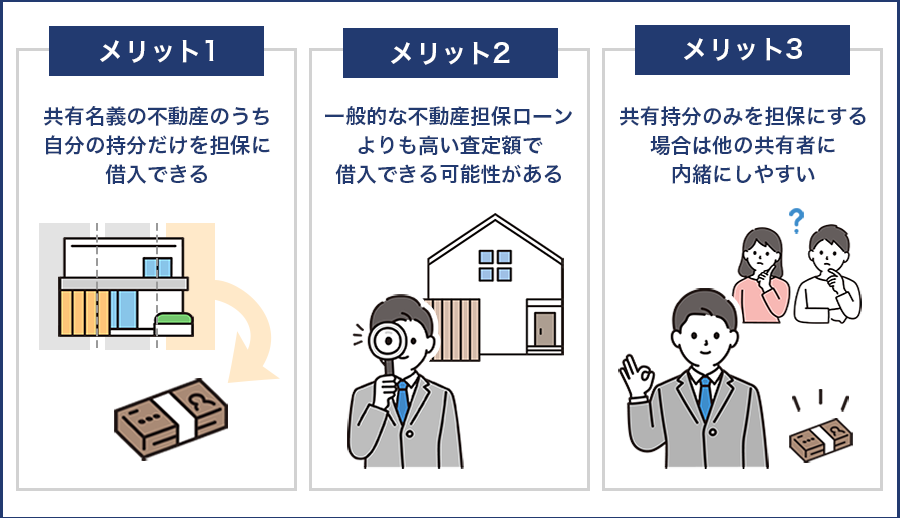

専門の不動産担保ローンを利用するメリット

共有名義の不動産や共有持分のみを担保として借入する際に、専門の不動産担保ローンを使用すると下記のようなメリットがあります。

- 共有名義の不動産のうち自分の持分だけを担保に借入できる

- 一般的な不動産担保ローンよりも高い査定額で借入できる可能性がある

- 共有持分のみを担保にする場合は他の共有者に内緒にしやすい

共有名義の不動産のうち自分の持分だけを担保に借入できる

不動産担保ローンで融資を受けるには、資産価値があると認められる不動産を担保として提供する必要があります。しかし、共有持分は市場での売却が難しく、売却価格も大幅に安くなる傾向にあるため、担保としての価値が著しく低いと判断されがちです。

そのため、銀行や信用金庫が提供している一般的な不動産担保ローンの場合、自分の持分のみを担保にして融資を受けるのは非常に難しいのが実情です。

一方で、共有名義や共有持分を専門とする不動産担保ローンの場合、返済が滞って担保が業者に移っても、下記のように貸付金を回収するためのノウハウや仕組みが整っています。

- 他の共有者と交渉して持分をすべて買い取り単独所有にする

- 不動産全体を売却したり賃貸化したりする

回収の見込みを立てやすいため、一般的な不動産担保ローンよりも高い査定額で借入できる可能性があります。

一般的な不動産担保ローンよりも高い査定額で借入できる可能性がある

共有持分には下記のようなデメリットがあるため、担保としての価値は著しく低いと判断される傾向があります。

- 不動産の活用や処分が自由に行えない

- 他の共有者とトラブルになる恐れがある

- 買い手が見つかりにくく売却が難しい

そのため、一般的な不動産担保ローンでは借入が難しく、仮に担保として認められても少額の融資しか受けられない可能性が高いです。

一方、専門の不動産担保ローンの場合は、返済が滞って担保とした共有持分が業者に移ったとしても、不動産を活用・売却して貸付金を回収できる体制が整っています。

そのため、一般的な不動産担保ローンよりも高い査定額で借入できる可能性があります。

共有持分のみを担保にする場合は他の共有者に内緒にしやすい

詳しくは「共有名義者全員からの同意がなければ不動産を担保にできない」の見出しで解説しますが、共有名義の不動産全体を担保にする場合は、他の共有者全員から同意を得る必要があります。

同意を得る過程で不動産全体を担保にすることを伝える必要があるため、他の共有者に内緒にしたまま借入をすることはできません。

しかし、共有持分のみであれば所有者が自由に活用・処分できるため、自分の共有持分を担保にする場合も他の共有者から同意を得る必要はありません。

とくに共有持分を担保できるローンであれば、自分の共有持分のみを担保にして借入できるため、他の共有者に内緒にしたまま借入しやすいでしょう。

なお、内緒のままで済ませられる可能性があるのは全額返済できた場合のみです。ローンが返済しきれずに不動産が業者に引き上げられてしまった場合は、他の共有者にばれてしまうことも頭に入れておきましょう。

共有不動産全体を担保にしてローンを組む場合の注意点

共有持分はあくまで不動産の所有権の一部であるため、共有持分のみよりも不動産全体のほうが資産価値は高くなります。その分、融資額も増えるのが基本であるため、共有名義不動産全体を担保にしてローンから借入することを検討している人もいることでしょう。

共有名義不動産全体を担保にする場合、共有持分とは異なる点があるため注意が必要です。共有名義不動産全体と持分のみを担保にするケースについて、それぞれの違いをまとめましたので参考にしてみてください。

| 項目 | 共有名義不動産全体 | 自身の共有持分のみ |

|---|---|---|

| 担保にするために必要な同意 | 共有者全員の同意が必須 | 他の共有者の同意は不要 |

| 担保とする不動産の評価 | 単独所有に比べると低くなりがちだが、持分のみよりは高い評価を期待できる | 不動産全体の評価に比べて低くなる |

| 融資額の傾向 | 単独所有に比べると低くなりがちだが、持分のみよりは高額の融資を期待できる | 不動産全体を担保にする場合よりも、融資額は低くなる傾向がある |

| 信用力の調査対象 | 共有者全員になるケースもある | 借入する本人 連帯保証人 |

| 手続きのハードル | 共有者全員の同意形成が必要なためハードルが高い | 自己判断で進められるので比較的スムーズ |

| 対応している金融機関 | 一般的な金融機関でできるケースもある | 共有持分専門の業者がが基本 |

| 内緒で進められるか | 不可 | 内緒で借入しやすい (返済できなかった場合は他の共有者にばれる) |

| 返済できなかった場合のリスク | 不動産全体が競売になるためため、共有者全員が持分を失う | ・自身の持分のみを失う ・内緒にしていた場合は他の共有者にばれる ・新たな共有者となった第三者とトラブルになる可能性がある |

上記のとおり、基本的には不動産全体を担保にした方が、借入しやすくなったり融資を受けやすくなったりします。しかし、全体を担保とする場合は共有名義の不動産が持つ性質上、以下の点に注意しなければなりません。

- 物上保証人が必要になるケースが多い

- 共有名義者全員からの同意がなければ不動産を担保にできない

- 共有名義者全員が連帯保証人にならなければならないケースもある

ここからは、それぞれの注意点について1つずつ詳しく解説していきます。

物上保証人が必要になるケースが多い

物上保証人とは、他人の債務に自分の財産を担保として提供する人のことです。ローンの契約者に担保として提供できる財産がなかったり、担保の資産価値が低いと判断されたりした場合に必要となります。

前述の通り、共有名義の不動産は全体を担保とする場合でも、他の共有者との権利関係などが原因で単独名義の不動産よりも価値が低いと判断される傾向にあります。そのため、ローンを組む際に物上保証人が必要となる可能性があり、その際はローンの契約者以外の共有名義者が物上保証人になるのが一般的です。

物上保証人が必要になった場合、それを引き受けてくれる共有名義者がいなければ、共有不動産全体を担保にした借入はできません。そのため、「共有者に内緒で共有名義不動産全体を担保にしたい」ということはできないのです。

共有名義者全員からの同意がなければ不動産を担保にできない

共有名義の不動産は、共有者全員に使用する権利があるため、共有者であっても単独名義の不動産のように自由な活用・処分はできません。

共有名義の不動産全体を担保にする行為は、民法第251条に定める変更行為に該当するため、共有名義者全員からの同意を得る必要があります。

第二百五十一条

各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない

引用元:民法 | e-Gov 法令検索

同意を得るには、他の共有者に対して許可を得るための交渉をする必要が出てきます。そのため、自分の持分のみを担保にする場合とは異なり、他の共有者には内緒で担保にすることはできません。

交渉の結果、たとえ1人でも反対する共有者がいれば、不動産全体を担保にしてローンを組むことはできなくなります。

共有名義者全員が連帯保証人にならなければならないケースもある

不動産担保ローンによっては、共有名義の不動産を担保とする場合、共有者全員が連帯保証人になることを条件に定められているケースもあります。連帯保証人とは、契約者本人が返済できなくなった場合、代わりに返済義務を負う人のことです。

連帯保証人が必要な不動産担保ローンであれば、「全員から同意を得る必要がある」「共有名義人全員が連帯保証人となれるほどの返済能力がある」の条件をクリアしなければなりません。

そのため、仮に全員から同意を得られたとしても、共有名義人のうちに1人でも返済能力が認められない人がいれば、そのローンから借入することはできません。あくまで一例ですが、連帯保証人になれない可能性がある人には下記が挙げられます。

- 給料や年金などの安定した収入がない

- 過去に債務整理の経験がある

なお、すべての不動産担保ローンで連帯保証人が必要になるわけではありません。共有名義不動産を担保に借入したい場合、利用を検討しているローンで共有名義者全員が連帯保証人となる必要があるかをまずは確かめておくとよいでしょう。

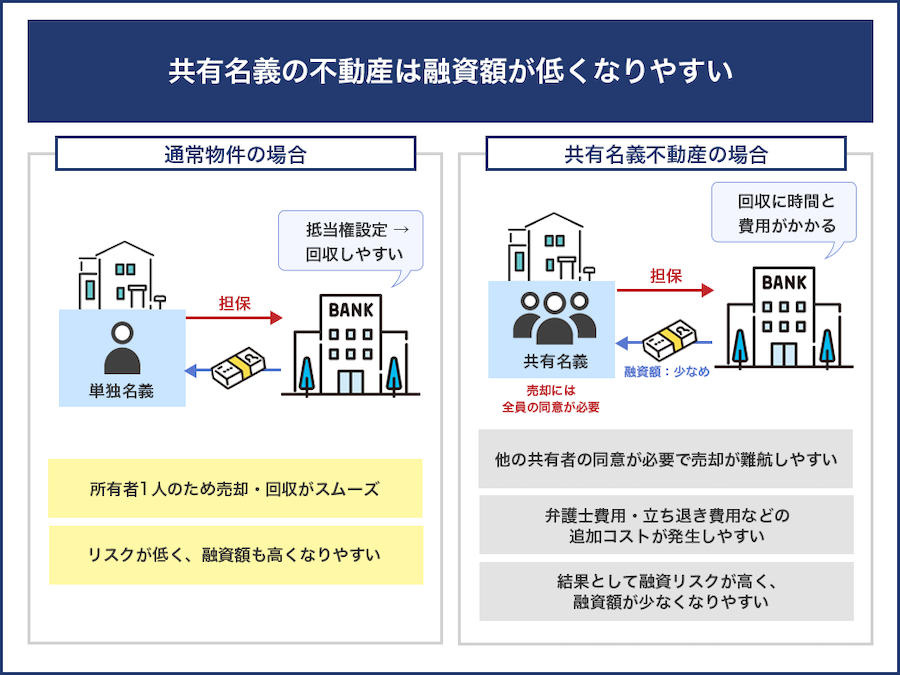

共有名義の不動産を担保にする場合は通常物件よりも融資額が低くなる傾向がある

共有名義の不動産を担保にする場合は通常物件よりも融資額が低くなるのが基本です。これは担保を回収する際に時間や費用がかかりやすいことから、金融機関側が被るリスクが高いと判断されやすいためです。共有名義の不動産の場合、返済が滞ると金融機関は「抵当権」という権利を使って物件を売却し、貸したお金を回収します。

抵当権とは、「返済ができないときに担保を売却して貸付金を回収できる権利」のことで、担保を元手にローンを組む際に、金融機関が設定するのが一般的です。

共有名義の不動産では、売却の際に他の共有者の同意や協力が必要です。このときに、ほかの共有者が協力しなかったり連絡が取れなかったりすると、売却が長引くうえ、追加で弁護士費用や立ち退き費用が発生する場合があります。

こうした追加コストがあるため、金融機関は単独所有の不動産よりも低い融資額を提示することが多いのです。特に、次のようなケースでは融資額が低くなる傾向があります。

- 共有者が多く権利関係が非常に複雑

- 他の共有者との関係性が険悪

- 所在不明で連絡が取れない共有者がいる

共有名義の不動産を担保にした場合にローンで借りられる金額の目安

共有名義の不動産を担保にした場合の借入額の目安は、下記の要素によって大きく異なります。

- 共有不動産全体を担保にする場合

- 共有持分のみを担保にする場合

これは、不動産担保ローンの借入額は、担保とした不動産の価値によって異なるためです。

所有権の一部である共有持分は共有不動産全体と比べて担保価値が低くなるため、借入額も低くなります。

ここからは、それぞれのケースにおける借入額の目安について解説していきます。

共有不動産全体を担保にする場合:担保となる不動産評価額によって変動する

前述の通り、共有名義の不動産の資産価値が低く見積もられやすいのは、共有者の権利関係があるためです。特に自分の持分だけを担保にする場合は、他の共有者の同意がないと活用が難しく、市場での需要も限られるため、その分資産価値も下がってしまいます。

しかし、共有名義の不動産全体を担保にすれば、万が一返済が滞って競売になったとしても、共有状態が解消された「通常物件」として市場に出せます。通常物件であれば、複雑な権利関係はないことから、通常物件と同様の需要があるため、市場価格で売却できる可能性があるのです。

つまり、不動産全体を担保にした場合は、その不動産本来の価値が評価額・融資額に反映されやすくなるのです。

あくまで一般的な目安ですが、共有動産全体を担保にする場合の借入額は不動産評価額の60~80%程度になるケースが多いです。不動産評価額の計算方法は土地と建物それぞれでいくつかの方法があり、金融機関がどの計算方法を選択するかによっても評価額は大き異なります。

建物の評価額を計算する主な方法は、以下の3種類です。

| 原価法 | 現時点で同じ建物を再建築する場合の原価から、 経年劣化による価値の減少分を差し引いて建物の評価額を求める方法 |

|---|---|

| 取引事例比較法 | 面積や築年数など条件が類似する近隣物件の過去の取引事例を参考に、評価額を求める方法 |

| 収益還元法 | 不動産が将来生み出すと予測される収益に基づいて評価額を求める方法 |

居住用物件の評価額は「原価法」「取引事例比較法」のいずれか、投資用物件の評価額は「収益還元法」を用いて算出するのが一般的です。土地の評価額については、以下のいずれかの価格に基づいて算出するケースが多いです。

| 公示地価 | 全国約26,000点の標準値における、毎年1月1日時点の1平方メートルあたりの価格。 国土交通省が毎年3月下旬に発表。 |

|---|---|

| 基準地価 (都道府県地価調査) |

都道府県が選定した基準値における、毎年7月1日時点の1平方メートルあたりの価格。 各都道府県が毎年9月下旬に発表。 |

| 路線価 | 道路に面する宅地1平方メートルあたりの価格(公示地価の80%程度が目安)。 国税庁が毎年7月1日に発表。 |

土地の評価額の目安は、その土地の面積に1平方メートルあたりの価格を乗じることで算出できます。公示地価・基準地価・路線価は、それぞれ以下のサイトで確認できます。

| 公示地価 | 国土交通省「不動産情報ライブラリ」 一般財団法人資産評価システム研究センター「全国地価マップ」 |

|---|---|

| 基準地価(都道府県地価調査) | 国土交通省「不動産情報ライブラリ」 各都道府県のホームページ 一般財団法人資産評価システム研究センター「全国地価マップ」 |

| 路線価 | 国税庁「財産評価基準書 路線価図・評価倍率表」 一般財団法人資産評価システム研究センター「全国地価マップ」 |

評価額3,000万円の共有不動産全体を担保にした場合のシミュレーション

ここからは、評価額が3,000万円の共有不動産全体を担保にした場合に借入額はいくらになるのかシミュレーションしてみます。借入額は、不動産の評価額に担保掛け目(担保に対する融資額の割合)を乗じて算出します。

担保掛け目は、一般的な目安である60~80%を適用します。

| 担保掛け目 | 借入額 |

|---|---|

| 60% | 1,800万円 |

| 70% | 2,100万円 |

| 80% | 2,400万円 |

評価額が3,000万円の共有不動産全体を担保にした場合の借入額は、1,800万~2,400万円が目安になります。

共有持分のみを担保にする場合:持分割合によって変動する

共有持分のみを担保にする場合は、自身の持分割合によって借入額が変動します。共有持分の理論上の評価額は、「共有名義の不動産全体の評価額×自身の持分割合」で算出できます。

しかし、前述の通り共有持分のみでは不動産を自由に活用・処分できないことから、市場での需要が極めて低いです。そのため、実際の借入額を算出するベースとなる評価額は理論上の評価額よりも大幅に低くなるのが基本です。

あくまで一般的な目安ですが、共有持分のみを担保にする場合の借入額は「共有名義の不動産全体の評価額×自身の持分割合」で算出した金額の1/3~1/2程度になると考えておくと良いでしょう。

出資のみで購入した共有名義不動産の共有持分を担保にした場合のシミュレーション

ここからは、ローンを使わず出資のみで購入した共有名義不動産の共有持分を担保にした場合に、借入額がいくらになるのかシミュレーションしてみます。今回は、夫婦で合計5,000万円を共同出資して購入した不動産の共有持分を担保にすると仮定して、借入額を算出します。

夫婦で共同出資し、マンションを5,000万円で購入

・夫の出資額:3,000万円

・妻の出資額:2,000万円

・不動産評価額(時価):6,000万円

まずは、共有持分の評価額を算出するための持分割合を算出します。出資のみで購入した共有名義不動産の持分割合は出資額に応じて決まるため、このケースでの持分割合はそれぞれ以下のようになります。

- 夫の持分割合:3,000万円÷5,000万円=3/5

- 妻の持分割合:2,000万円÷5,000万円=2/5

持分割合が分かれば、それを不動産評価額に乗じることで共有持分の評価額が分かります。

- 夫の共有持分の評価額:6,000万円×3/5=3,600万円

- 妻の共有持分の評価額:6,000万円×2/5=2,400万円

実際の借入額は理論上の評価額の1/3~1/2程度になるのが一般的であるため、このケースでの借入額の目安はそれぞれ以下のようになります。

- 夫の持分を担保にした場合の借入額:1,200万~1,800万円

- 妻の持分を担保にした場合の借入額:800万~1,200万円

ローンも利用して購入した共有名義不動産の共有持分を担保にした場合のシミュレーション

次に、ローンも利用して購入した共有名義不動産の共有持分を担保にした場合に、借入額がいくらになるのかシミュレーションしてみます。今回は、夫婦で共同出資しつつ夫がローンを契約して5,000万円で購入した不動産の共有持分を担保にすると仮定して借入額を算出します。

夫婦で頭金を共同出資しつつ、住宅ローンも利用してマンションを5,000万円で購入

夫が出資した頭金:1,000万円

妻が出資した頭金:1,000万円

夫が契約した住宅ローンの借入額:3,000万円

不動産評価額(時価):6,000万円

まずは、共有持分の評価額を算出するための持分割合を算出します。ローンも利用して購入した共有名義不動産の持分割合は、出資額とローンの負担額の合計額に応じて決まるため、このケースでの持分割合はそれぞれ以下のようになります。

- 夫の持分割合:(1,000万円+3,000万円)÷5,000万円=4/5

- 妻の持分割合:1,000万円÷5,000万円=1/5

持分割合が分かれば、それを不動産評価額に乗じることで共有持分の評価額が分かります。

- 夫の共有持分の評価額:6,000万円×4/5=4,800万円

- 妻の共有持分の評価額:6,000万円×1/5=1,200万円

実際の借入額は理論上の評価額の1/3~1/2程度になるのが一般的であるため、このケースでの借入額の目安はそれぞれ以下のようになります。

- 夫の持分を担保にした場合の借入額:1,600万~2,400万円

- 妻の持分を担保にした場合の借入額:400万~600万円

共有名義不動産を担保してローンを利用する場合の必要書類

共有名義の不動産を担保に借入する場合>所有する不動産や利用するローンなどによりますが、一般的には下記のような書類の提出が求められます。

- 身分証明書

- 印鑑証明書と実印

- 権利書などの共有名義不動産に関する書類

- 収入があることを証明できる書類

- 登記簿の住所氏名が異なる場合は追加書類の提出も必要

ここからは、共有名義の不動産を担保に借入する際に提出する書類について解説していきます。スムーズに手続きを進めるためにも、提出が必要な書類を事前に把握しておくとよいでしょう。

身分証明書

共有名義の不動産を担保に借入する際は、契約者の身分証明書が必須です。身分証明書として認められる書類は金融機関によって変わる可能性はありますが、下記であればいずれも身分証明書として認められます。

- 運転免許証

- パスポート

- マイナンバーカード

- 特別永住者証明書

- 在留カード

なお、連帯保証人や物上保証人が必要な不動産担保ローンの場合、その人の身分証明書の提出も求められる可能性があります。

印鑑証明書と実印

共有名義か単独名義かにかかわらず、不動産担保ローンを契約する際には、契約書への押印が求められます。そのため、印鑑証明書と実印も用意しておきましょう。

印鑑証明書については、発行から3か月以内であるものを求められるのが一般的です。市区町村の役所で発行可能なため、共有名義の不動産を担保に借入する前には準備しておくようにしましょう。

権利書などの共有名義不動産に関する書類

共有名義の不動産を担保に借入する際には、権利書などの共有名義不動産に関する書類の提出も求められます。一般的には下記のような書類が必要です。

- 登記事項証明書

- 登記済権利証

- 登記識別情報

- 固定資産評価証明書

- 公図

- 地積測量図

- 建物図面

なお、不動産の条件や借入する人の状況などによって、共有名義の不動産を担保に借入する際に必要な書類は異なります。

そのため、共有名義の不動産を担保に借入したい場合、利用予定の金融機関の担当者に提出が必要な書類を事前に尋ねたうえで書類を集めるとよいでしょう。

収入があることを証明できる書類

不動産担保ローンに限りませんが、ローンを利用した場合、原則毎月返済が必要です。返済できない人に融資をすると貸し倒れとなってしまうため、「返済能力があること」が不動産担保ローンを利用する条件となります。

返済能力を判断する材料はさまざまありますが、「安定した収入があるかどうか」は基準の1つです。そのため、共有名義の不動産を担保に借入するには、収入があることを証明できる書類の提出が必要となります。

収入があることを証明できる書類は金融機関によって変わりますが、一般的には下記のような書類が該当します。

- 源泉徴収票

- 給与明細書

- 特別徴収税額通知書<

- 登記識別情報

- 確定申告書

- 税額通知書

なお、収入があることを証明できる書類は、原則いずれも最新年度のものに限られます。また、状況によっては複数の書類の提出が必要なケースもあるため、共有名義の不動産を担保に借入したい場合は収入を証明できる書類を複数用意しておくのもよいでしょう。

登記簿の住所氏名が異なる場合は追加書類の提出も必要

共有名義不動産を所有している場合、登記簿に記載されている住所や氏名などの情報が現在と異なるケースもあることでしょう。その場合、住所氏名などを変更する登記が必須なため、下記の追加書類の提出も必要となります。

- 住民票

- 戸籍謄本

たとえば、結婚や離婚などが原因で登記簿の情報と不動産所有者の氏名が異なる場合、戸籍謄本と住民票が必要になるのが一般的です。住所のみが異なる場合であれば、住民票のみの提出で問題ないケースもあります。

ただし、そもそも自身が共有者として登記されていない場合は事前に登記を済ませておかなければなりません。たとえば、共有名義の不動産を相続したものの、名義変更の登記を済ませていなかった場合が該当します。

2024年4月1日以降は、相続を知った日から3年以内に相続登記を申請することが義務付けられていますが、それ以前は相続時に登記をしなくても特に罰則はありませんでした。

そのため、2024年以前に相続した場合は名義変更の登記をしていない可能性もあります。相続登記がされていないと、所有者と認められないためローンが組めないほか、相続を知った日から3年が経過すると10万円以下の罰則金がかかります。

相続で得た共有持分や不動産を担保にする場合は、事前に相続登記が済んでいるかも確認しておきましょう。

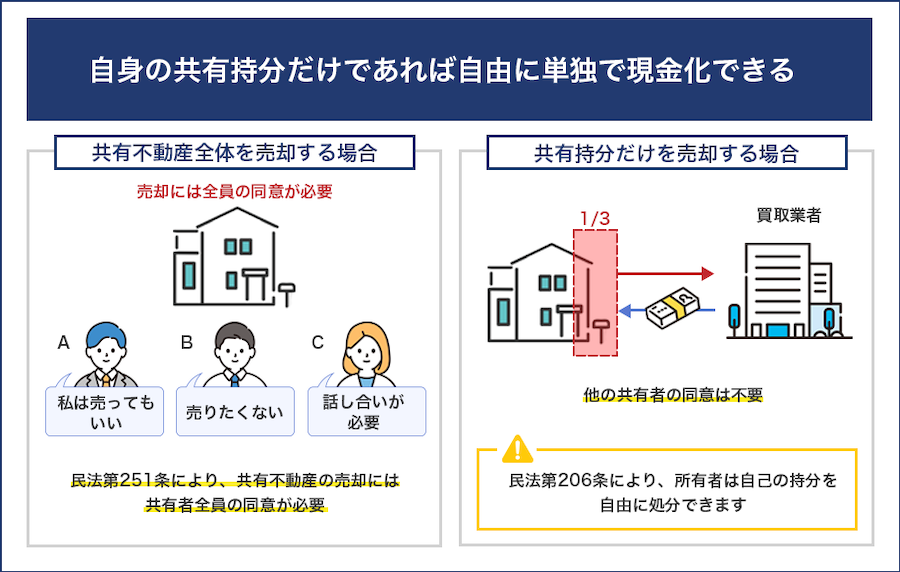

自身の共有持分だけであれば自由に単独で現金化できる

共有持分だけであれば自由に処分が可能であり、前述の通り需要は低いですが、持分のみを売却することも不可能ではありません。そのため、「共有持分のみを担保に借入できない」「必要なお金を調達できそうにない」といった場合は、自身の共有持分を売却して現金化するのも1つの選択肢です。

共有持分は所有者の意思で自由に処分できるため、共有名義の不動産全体を売却する場合とは異なり、他の共有者からの同意を得なくても売却できます。しかし、共有持分は市場での需要が極めて低いため、仲介での売却は難しいのが実情です。

そのため、共有持分を現金化する場合は、専門の買取業者に売却するのが得策です。共有持分のみでも不動産の活用や売却によって利益を生み出すノウハウがあるため、仲介では売れないような共有持分も適正価格で積極的に買い取りしています。

実際に株式会社クランピーリアルエステートでも、共有持分の買取も積極的に行っています。年間3,000件以上のご相談をいただいており、買取実績やノウハウも豊富です。

また、全国で1,500以上の弁護士と連携していることから、法的トラブルにもスムーズに対処できます。さらに、弊社では共有持分をはじめとした訳あり物件に特化して買取しているため、買取にかかる費用でコストカットできる部分を熟知しています。

そのため、より適正な価格での買取が可能です。「共有持分のみを担保に借入できない」「必要なお金を調達できそうにない」といった場合は、ぜひご相談ください。

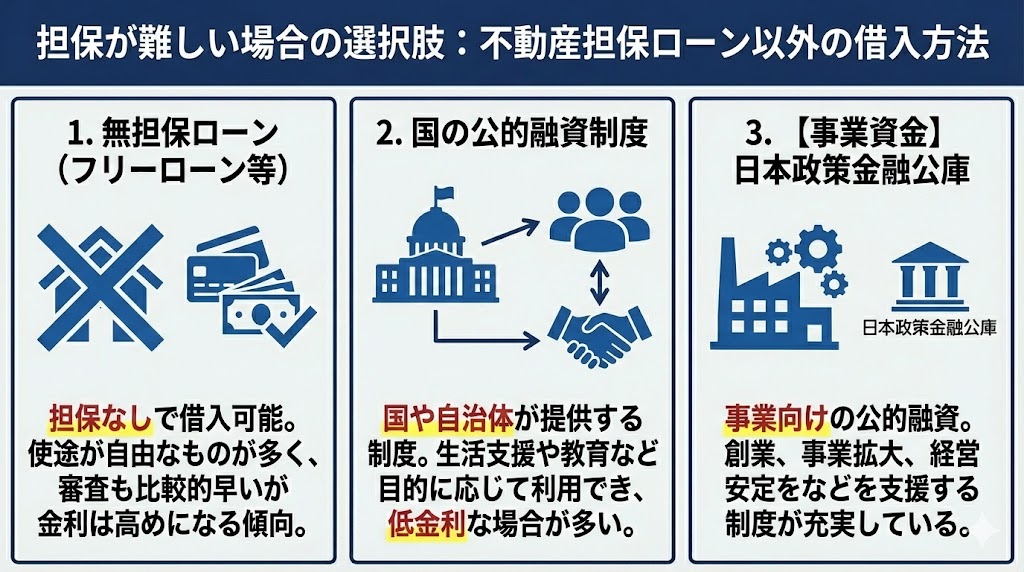

不動産担保ローン以外の借入方法

共有名義の不動産は、ほかの共有者の権利関係などが原因で通常の物件よりも資産価値が低くなりやすいです。そのため、場合によっては共有名義の不動産を担保にできず、借入が難しいケースもあることでしょう。

このような場合、ほかの借入方法を利用することも検討してみましょう。不動産担保ローン以外に借入できる方法の一例をまとめましたので参考にしてみてください。

- フリーローンなどの無担保ローン

- 国が用意する公的融資制度

- 【事業資金の場合】日本政策金融公庫の融資制度

ここからは、不動産担保ローン以外に借入できる方法の例について、それぞれ解説していきます。

フリーローンなどの無担保ローン

銀行などの金融機関は、担保を必要としない無担保ローンも提供しています。無担保ローンは利用者の信用によって融資が行われるため、共有名義の不動産を担保にせず借入が可能です。

無担保ローンの例には、下記が挙げられます。

| 無担保ローンの例 | 概要 |

|---|---|

| フリーローン | 主に銀行が提供している資金使途が原則自由のローン。必要な資金を一括で借りられ、契約時に定められた返済計画通りに返済をしていくローン。追加借入は原則不可。 |

| カードローン | 主に銀行や消費者金融が提供している資金使途が原則自由のローン。利用者の返済能力などに応じて利用限度額が定められ、その金額の範囲内であれば何度も借入が可能。 |

| クレジットカードのキャッシング | 主にクレジットカード会社が提供している資金使途が原則自由のローンサービス。クレジットカードの利用限度額の範囲内であれば、何度も借入が可能。 |

無担保ローンは、主に銀行や消費者金融、クレジットカード会社が提供しています。個人の信用によって借りられる金額が決定されるため、不動産担保ローンのような有担保ローンよりも借りられる金額は低くなるのが一般的です。

あくまで目安にすぎませんが、数十万円程度の金額を借りたい場合には無担保ローンの利用を検討してみてもよいでしょう。

ただし、無担保ローンの資金使途は原則自由と定められているのが一般的ですが、「事業制資金を除く」とされている傾向があります。そのため、事業資金を借りたい場合には無担保ローンの利用は向かないといえます。

国が用意する公的融資制度

国が用意している公的制度には、生活や事業のための資金を融資する制度もあります。あくまで一例ですが、国が用意する公的融資制度には下記が挙げられます。

| 公的融資制度の例 | 概要 |

|---|---|

| 生活福祉資金貸付制度 | 生活が困窮している世帯に生活や福祉、教育にかかる費用の貸付を行うための制度 |

| 教育一般貸付(国の教育ローン) | 保護者を対象に子どもの教育にかかる費用を貸付するための制度 |

| 母子父子寡婦福祉資金貸付金 | 20歳未満の児童を扶養している配偶者のない女子または男子、寡婦などを対象にした貸付制度。事業資金や修学にかかる費用などを借りられる。 |

| 求職者支援資金融資制度 | ハローワークで職業訓練を受講しており、給付金だけでは生活費が足りない人を対象にした貸付制度 |

※各公的制度名をタップ・クリックすることで、公式サイトを確認できます。

公的融資制度は、さまざまな状況下で経済的に苦しい場合を想定して用意されています。自身の状況に合った制度が用意されている可能性もあるため、共有名義の不動産を担保にして借入できない場合には、公的融資制度の利用も視野に入れてみてください。

なお、市区町村の役所では、自身の状況で利用できる公的融資制度を紹介してもらえます。利用できる公的融資制度を探したい場合には、最寄りの役所に出向いてみるのもよいでしょう。

【事業資金の場合】日本政策金融公庫の融資制度

共有名義の不動産を担保にした借入を検討していた場合、事業資金の融資を希望している人もいることでしょう。その場合、日本政策金融公庫の融資制度も視野に入れてみてください。

日本政策金融公庫とは、主に中小企業や小規模事業者に向けて事業資金の貸付を行っている政府系金融機関のことです。日本政策金融公庫はさまざまな融資制度を用意しています。

「共有名義の不動産を担保にした借入は難しかったが、日本政策金融公庫の融資制度なら事業資金を借りられそう」という場合も考えられるため、事業資金の融資を希望している場合は、日本政策金融公庫の公式サイトから融資制度を探してみるのもよいでしょう。

まとめ

共有名義の不動産の場合、一般的な不動産担保ローンからの借入が難しくなるケースがあります。さらに、共有持分のみを担保にすることは難しいため、共有名義の不動産を担保にした借入を検討しているのであれば、専門の不動産担保ローンの利用を検討するとよいでしょう。

ただし、共有名義の不動産は、通常物件よりも資産価値が認められづらく、不動産担保ローンからの融資額も低くなりやすいです。借入を検討しているのであれば、事前に不動産担保ローンの担当者に相談して、どの程度の融資額を期待できるのかを尋ねておくことが大切です。

なお、公的融資制度や無担保ローンなど、不動産担保ローン以外にも借入方法はあります。「所有する物件を担保にできなかった」「借りたい金額に融資額が届かなかった」といった場合、不動産担保ローン以外の借入方法を検討してみるのもよいでしょう。

共有名義の不動産を担保にした借入でよくある質問

共有名義の不動産を担保にしたローンで返済できない場合はどうなりますか?

担保にした不動産の所有権が債権者に移ります。そのため、担保にした共有名義の不動産を手放す必要があります。

共有名義の不動産を担保に借入する場合、自分の状況でどのような書類が必要でしょうか?

状況によって提出が必要な書類は変わります。そのため、一概に「〇〇が必要」ということはできません。不動産担保ローンの担当者に相談しておくとよいでしょう。

共有持分を専門とするローンでも共有名義の不動産全体を担保に借入できますか?

金融機関にもよりますが、基本的には共有名義の不動産全体を担保にすることは可能です。審査に通過すれば借入も可能なため、まずは金融機関に相談してみるとよいでしょう。

共有持分のみを担保にすることは可能ですか?

自分の共有持分のみを担保にした借入は法律上可能です。自分の共有持分は単独で自由に処分できるため、不動産担保ローンを利用する際に他の共有者の同意を得る必要はありません。

ただし、共有持分は担保としての価値が著しく低いと判断されやすく、一般的な不動産担保ローンでは担保にできないケースが多いため、専門の不動産担保ローンを利用するのが得策です。

不動産担保ローンを他の共有者に内緒で利用できますか?

自分の共有持分のみを担保にする場合は、他の共有者の同意を得る必要がないため、内緒で手続きを進められる可能性があります。

共有不動産全体を担保にする場合は、共有者全員の同意を得るのが不可欠で、連帯保証人や物上保証人が必要になるケースも多いため、他の共有者に内緒で手続きを進めることは基本的にできません。