共有持分の贈与契約書│記載事項や作成の流れを詳しく解説【ひな形付き】

共有持分の贈与に際して、後々トラブルが発生しないように贈与に関する書面を作成した方が良いのかどうか知りたい人は多いのではないでしょうか。贈与契約は口頭でも可能ですが、贈与契約書を作成しておけば贈与を確実に履行できるだけでなく、税務調査で証拠として使えたり所有者移転登記をスムーズに行えたりといったメリットがあります。

贈与契約書には決まった書式や様式はありませんが、「当事者の住所・氏名」「贈与契約の日付」「贈与の目的物」「贈与の条件・方法・実行日」の4つの項目は記載する必要があります。贈与契約書の「贈与の事実の証拠能力」を高めたいのなら、公正証書で作成しましょう。公正証書は公証役場へ手続きを依頼して作成します。

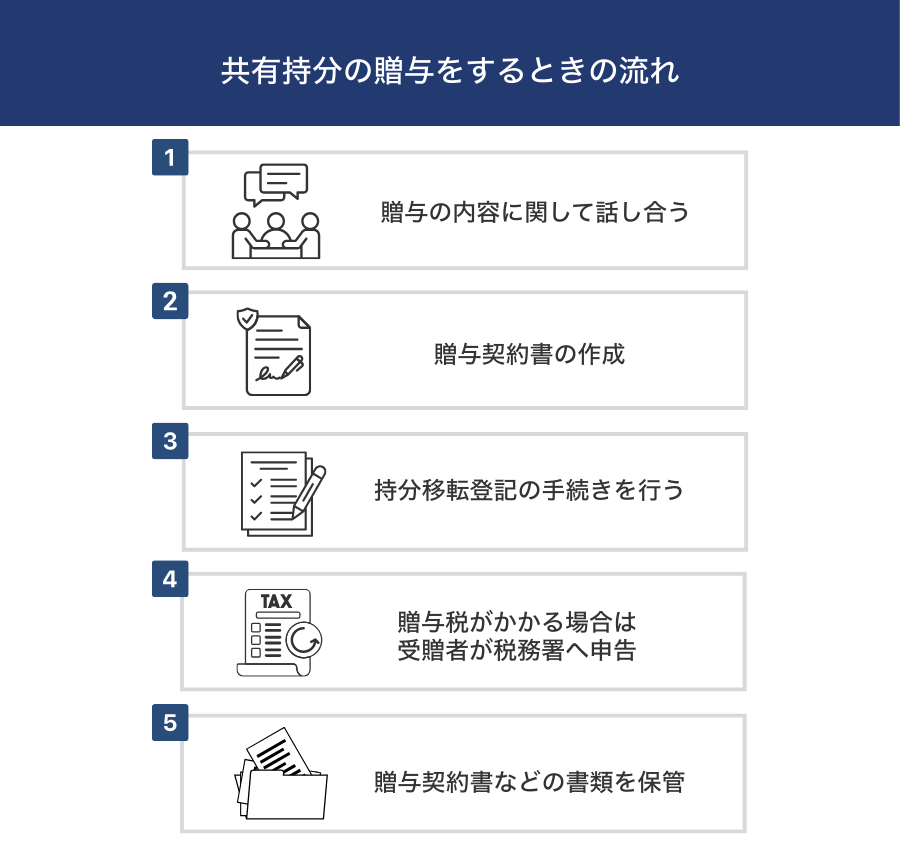

また、持分を贈与する際は、以下の流れに沿って行います。

- 贈与の内容に関して話し合う

- 贈与契約書の作成

- 持分移転登記の手続きを行う

- 贈与税がかかる場合は受贈者が税務署へ申告

- 贈与契約書などの書類を保管

当事者間で贈与を行ったと認識していても、持分移転登記を済ませていないとさまざまなトラブルが発生する恐れがあるため注意が必要です。また、贈与税に関しては110万円の基礎控除や配偶者特別控除、相続時精算課税制度による控除などがあります。贈与の形によって受けられる控除が異なるため、確認しておきましょう。

また、受贈者側に贈与税がかかる場合、贈与自体を断られるケースがあります。共有持分の贈与に関する同意が得られない場合には、共有持分専門の買取業者への売却も検討しましょう。本記事では、共有持分を贈与する際の契約書のひな形も併せて紹介します。ぜひ契約書作成の参考にしてください。

共有持分の贈与契約書を作成するメリット

贈与契約は口頭でも可能ですが、リスクを回避しスムーズに共有持分を贈与するには契約書を作成するのがおすすめです。契約書を作成することで、具体的には以下のメリットが得られます。

- 贈与を確実に履行できる

- 税務調査で証拠として提供できる

- 所有者移転登記をスムーズに行える

それぞれのポイントを詳しく解説します。

贈与を確実に履行できる

贈与契約を口頭のみでおこなった場合、証拠が残らないため履行されないリスクがあります。しかし、贈与契約書があれば贈与者が契約を自由に解除することはできません。また、贈与者が亡くなった際に生前贈与の証拠として契約書を残していれば、相続発生時に生前贈与を考慮した公平な遺産分割が行えます。

贈与契約書は贈与があったことの客観的な証拠となるため、放置のリスクを無くし確実に贈与が履行されます。

税務調査で証拠として提供できる

贈与税に関する税務調査の多くは、相続税の税務調査がきっかけになっておこなわれます。贈与者が亡くなった際に銀行口座から金銭の移動があったため、相続税の申告漏れの疑いで税務調査が実施されたと仮定します。その金銭の移動が贈与によるものであったとしても、贈与契約書が作成されていなければ「贈与の事実」を確認する術はありません。

贈与の証拠がないため、税務署は贈与ではなく立替金や借入金と判断する可能性があるでしょう。その結果、相続財産とみなされて相続税が課税されたり、追徴課税が課されるリスクがあります。贈与契約書を作成しておくと、正当な贈与の証拠として税務署へ提出でき、不当な課税を防ぐことが可能です。

所有権移転登記をスムーズに行える

不動産を取得した場合は登記を行わなければならず、贈与によって取得した場合は「所有者移転登記」が必要です。所有者移転登記では、名義人を変更する理由を明確にしなければなりません。贈与で不動産を取得した際には、「贈与による名義変更である」ということを示すために贈与契約書が必要です。あらかじめ贈与契約書を作成しておけば、所有者移転の登記手続きがスムーズに行えます。

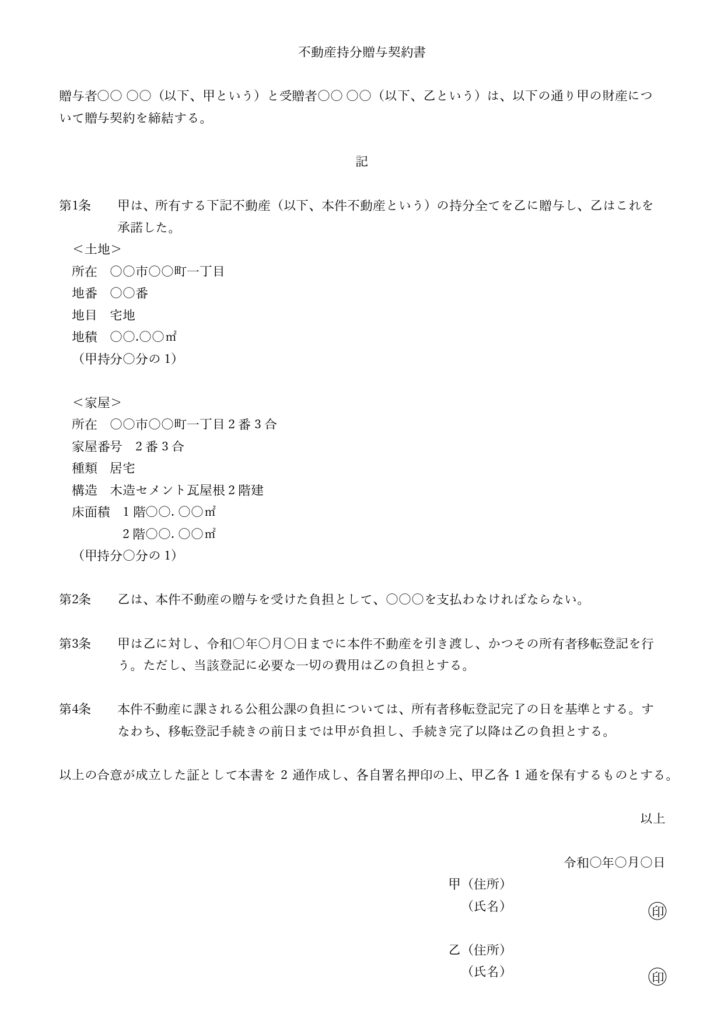

共有持分の贈与契約書のひな形

不動産を贈与する場合の贈与契約書には、決まった様式や書式はありません。手書きやパソコンなど作成方法も問われないので、作成しやすい方法で作成しましょう。ただし、契約書に信憑性をもたせるために「署名」と「日付」は手書きで記入します。

実際に共有持分を贈与する場合の贈与契約書の一例を見てみましょう。

贈与契約書に押す印鑑は、認印と実印のどちらでも問題ありませんが、なるべく実印を使用するのがおすすめです。契約書に信憑性を持たせるとともに、後日のトラブルが防げるため両者共に実印を用いましょう。さらに印鑑証明も添付しておくのがベストです。また、不動産の贈与契約書は「印紙税法第1号の1文書(不動産の譲渡に関する契約書)」に該当するため、印紙税の課税対象となります。不動産の評価額にかかわず、原則200円に印紙が必要になるため用意しておきましょう。

共有持分の贈与契約書に記載すべき事項

「贈与契約書に決まった様式や書式はない」と前述しましたが、不動産の贈与契約書を作成する際に記載しておくべき事項はあります。

- 当事者(贈与者・受贈者)の住所・氏名

- 贈与契約の日付

- 贈与の目的物

- 贈与の条件・方法・実行日

不動産を贈与する場合は、該当不動産が特定できるよう「全部事項証明書(登記簿謄本)」を見ながら正確に記入しましょう。また、共有持分の贈与では持分割合の記載も必要です。

当事者(贈与者・受贈者)の住所・氏名

契約の当事者を特定するため、贈与者と受贈者の住所・氏名を記載します。氏名は本人が自署、または押印を行います。前述した通り押印には実印を使用し、印鑑証明も添付しておきましょう。自署及び押印には、その私文書を本人が作成したものであると推定させる効力があります。これは民事訴訟法第228条第4項の「私文書は、本人又はその代理人の署名又は押印があるときは、真正に成立したものと推定する。」という規定によるものです。

民事訴訟法第228条「文書の成立」第4項|e-Gov法令検索

贈与契約の日付

贈与契約を締結した日を記載します。契約書を作成した日と贈与締結日が異なる場合は、それぞれ個別に記載しましょう。贈与契約の締結日は実際に贈与が履行された日ではなく、「贈与の意思表示が双方で合致し契約を結んだ日」という点にも注意が必要です。

また、受贈人が複数いる場合もすべての当事者が贈与契約に合意しないと契約は成立しません。1人でも贈与契約の内容を知らない人がいる状態で贈与契約書の作成を進めてしまうと、私文書偽造の罪に問われる可能性があります。

贈与の目的物

贈与の目的物が金銭ならその金額、不動産なら贈与する対象を特定できるよう詳細な情報を記載します。不動産の場合は「全部事項証明書(登記簿謄本)」を見ながら正確に記載しましょう。記載する項目は以下の通りです。

| 贈与の目的物 | 記載項目 |

|---|---|

| 土地 | ・所在 ・地番 ・地目 ・地積 |

| 建物(家屋) | ・所在 ・家屋番号 ・種類 ・構造 ・床面積(各階ごとに分けて記載) |

共有持分を贈与する場合は、「共有持分4分の3のうち、持分4分の1を乙に贈与する」などのように持分割合の記載も必要です。

贈与の条件・方法・実行日

贈与の条件や引き渡しの方法が決まっている場合は、明確に記載する必要があります。たとえば「贈与に際して残りの住宅ローンを受贈者が負担する」などの負担付贈与や、「◯月◯日までに引き渡し、◯月◯日までに所有権移転登記をする」など具体的な引き渡し方を取り決めている場合は忘れずに記載します。また、登記費用や公租公課(固定資産税など)をどちらが負担するのかについても、記載しておくと良いでしょう。

共有持分の贈与をするときの流れ

ここからは共有持分の贈与を行う際の流れを解説します。贈与の流れは以下の通りです。

- 贈与の内容に関して話し合う

- 贈与契約書の作成

- 持分移転登記の手続きを行う

- 贈与税がかかる場合は受贈者が税務署へ申告

- 贈与契約書などの書類を保管

持分移転登記を行わないといけない理由や、贈与の方法によっては贈与税の控除や特例が利用できる場合があることも確認しておきましょう。

贈与の内容に関して話し合う

贈与者と受贈者で、「何を」「どのように」贈与するのかについて話し合います。贈与するものの価格によって、贈与税などの税金が課される場合があります。不動産については贈与税が高くなりやすい傾向にあるため、税理士に相談するのがおすすめです。

また、不動産の贈与は現金贈与と異なり、実際の金銭のやり取りは行われないため贈与税の支払いが困難になるケースもあります。贈与税が高額になる恐れがある場合には、受贈者が贈与税を支払える時期に合わせて贈与を行うと負担を軽くできるでしょう。贈与税で利用できる特例や控除については「贈与税がかかる場合は受贈者が税務署へ申告」で後述します。

贈与契約書の作成

当事者が贈与契約書を作らなくても、贈与自体は成立します。しかし、前述したように贈与を確実に履行するためや、税務調査の際に証拠として提出できるメリットなどを考慮すると書面で作成するのがおすすめです。民法第550条には「書面によらない贈与は、各当事者が解除をすることができる」と示されています。贈与契約を簡単に解除されないためにも、贈与契約書は作っておきましょう。

民法第550条「書面によらない贈与の解除」| e-Gov法令検索

契約書はパソコンで作成しても、手書きでもどちらでも構いません。ただし、当事者の自署は「確かに本人が書いた」との信頼性を持たせるために手書きで行います。また、受贈者が未成年の場合は、当事者だけでなく受贈者の親権者の署名・捺印も必要です。

持分移転登記の手続きを行う

贈与契約書を作成し契約が締結されたら、次に持分移転登記を行います。移転登記を行うことで、受贈者は第三者に対する「対抗力」を獲得します。また、持分移転登記を行う際は、「登記原因証明情報」を添付しなければいけません。「登記原因証明情報」を証明するものとして、贈与契約書の作成・提出が必要です。

共有持分の贈与で持分移転登記をするべき理由は、主に以下の4つです。

- 登記していないと第三者に所有権を対抗できない

- 相続時にトラブルが起きる可能性がある

- 贈与を取消されるリスクがある

- 贈与者が亡くなると登記手続きが難しくなる

登記していないと第三者に所有権を対抗できない

「対抗力」とは、第三者に対して契約の当事者で合意した内容を主張できる効力のことです。不動産に対する対抗力の要件は、民法第177条に定められています。

(不動産に関する物権の変動の対抗要件)

第百七十七条 不動産に関する物権の得喪及び変更は、不動産登記法(平成十六年法律第百二十三号)その他の登記に関する法律の定めるところに従いその登記をしなければ、第三者に対抗することができない。

引用元:e-Gov法令検索

すなわち、所有者移転登記を行わなければ第三者へ不動産(持分)の所有権を主張できません。所有者移転登記が済んでいない状態では、その不動産は登記上は贈与者の所有物になるため贈与者が抵当権を設定し、金融機関から借り入れをすることも可能です。

相続時にトラブルが起きる可能性がある

贈与後に所有者移転登記をしていないと、贈与の事実を証明するのが難しくなります。そのため移転登記をしていない状態で贈与者が亡くなった場合、受贈者が贈与された不動産の所有権を主張しても、相続人が納得する可能性は低いと言えます。

また、贈与があったことを証明できるものがないため、相続発生時に贈与不動産が「相続財産」とみなされ遺産分割の対象となることもあります。贈与契約書を作成していたとしても、公正証書で作成されたものでない限りは生前に贈与されたものと証明するのは難しいでしょう。贈与契約書を公正証書で作成することについては、後述する「贈与契約書は公正証書で作成しよう」で解説します。

贈与を取消されるリスクがある

口頭で贈与契約を結んでいる場合、いつでも贈与者によって贈与の撤回が可能です。ただし、履行された部分の取り消しはできないと定められているため、所有者移転登記を済ませている場合は贈与の取り消しはできません。

(書面によらない贈与の解除)

第五百五十条 書面によらない贈与は、各当事者が解除をすることができる。ただし、履行の終わった部分については、この限りでない。

引用元:e-Gov法令検索

言い換えれば、口頭による贈与契約の場合は所有者移転登記を済ませない限り、贈与を取り消されるリスクがあるということです。贈与契約を結んだ後に、本人の心境の変化や第三者からの助言などで贈与者の気が変わる可能性を考え、贈与後は速やかに所有者移転登記を済ませましょう。

贈与者が亡くなると登記手続きが難しくなる

贈与による所有者移転登記は、原則贈与者と受贈者が共同で行わなければなりません。しかし贈与後、所有者移転登記をしないまま贈与者が亡くなった場合は、相続人全員と受贈者で共同申請する必要があります。相続人が移転登記に協力的ではない場合や、贈与自体を認めない場合は登記手続きは困難になります。相続人が複数人いる場合、全員の協力を得るために時間と労力を費やすことにもなるでしょう。最悪の場合所有者移転登記ができない可能性もあるため、贈与契約を締結したらなるべく早く移転登記を済ませるのがおすすめです。

贈与税がかかる場合は受贈者が税務署へ申告

贈与を受けた金額が年間110万円の基礎控除額を超える場合、超えた部分の金額については贈与税が課せられます。そのため、贈与された持分の評価額が110万円を超える場合は、受贈者が税務署へ贈与税の申告をする必要があります。申告手続きは、贈与を受けた翌年の2月1日から3月15日までの間に行いましょう。

贈与税は比較的税率が高く、税額が高額になりやすい税金です。税率は贈与の金額や贈与者と受贈者の関係性によって異なります。ただし、贈与税を軽減するためのさまざまな控除や特例も用意されています。以下からは「暦年贈与の場合」「夫婦間贈与の場合」「相続時精算課税制度の贈与の場合」それぞれの税率や、税額の計算方法等を解説します。

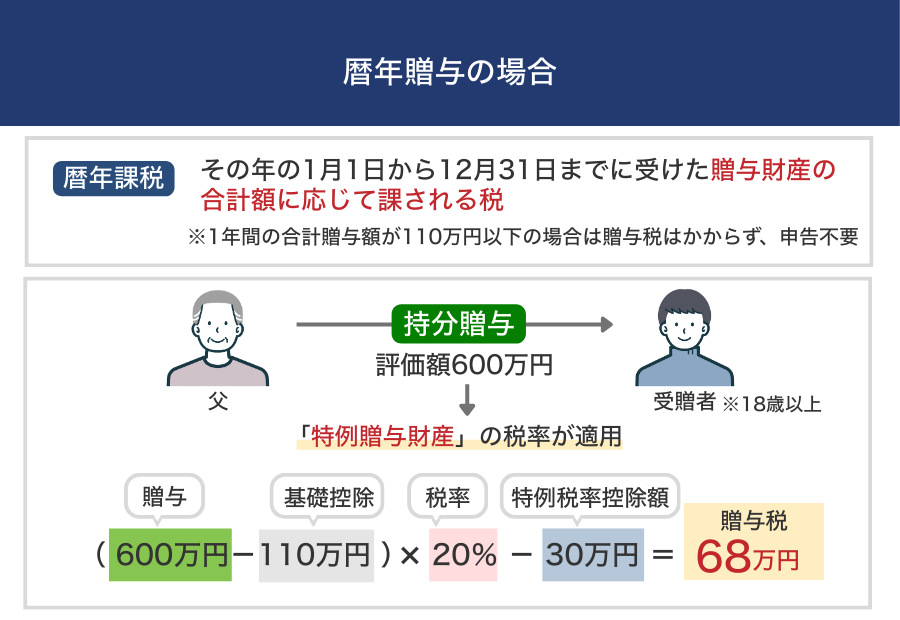

暦年贈与の場合

「暦年課税」とは、その年の1月1日から12月31日までに受けた贈与財産の合計額に応じて課される税です。暦年課税には1人あたり年間110万円の基礎控除枠があるため、1年間の合計贈与額が110万円以下の場合は贈与税はかからず、税の申告も不要です。不動産の場合は高額になりやすいため、贈与された不動産の評価額が110万円以下というケースはあまりないと考えられます。そのため、不動産評価額の内110万円を超える部分について贈与税が課せられます。贈与税の税率は以下の通りです。

<一般贈与財産(一般税率)の場合>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

一般贈与財産は、たとえば兄弟間や夫婦間、親から子への贈与で子が未成年者の場合など、以下の「特例贈与財産」にあたらない場合の贈与財産です。

<特例贈与財産(特例税率)の場合>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

特例贈与財産は、受贈者が贈与を受けた年の1月1日時点で18歳以上で、直系の尊属(父母や祖父母)から受けた贈与財産のことです。

たとえば、18歳以上の受贈者が父親から評価額600万円の持分を贈与された場合は「特例贈与財産」の税率が適用され、計算式は以下の通りとなります。

「(600万円-110万円)×20%-30万円=68万円」

この場合は、贈与税として68万円を支払う必要があります。

夫婦間贈与(配偶者間贈与)の場合

の場合-5.png)

夫婦間で贈与を行った場合は、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」が利用できます。夫婦間で居住用の住居を贈与した場合は基礎控除110万円のほかに、最高2,000万円までの控除が受けられる特例です。

たとえば不動産全体の評価額が4,000万円の場合、そのうち1/2の持分なら非課税枠を使って贈与が可能です。1/2以上の持分贈与の場合は、評価額が2,000万円(+基礎控除110万円)を超えた部分に対して課税されることになります。

また、配偶者控除を受けるにはいくつかの要件を満たす必要があるので確認しておきましょう。

<特例の適用を受けるための要件>

- 夫婦の婚姻期間が20年以上であること

- 贈与された財産が居住用不動産及び居住用不動産を取得するための金銭であること

- 贈与を受けた年の翌年3月15日までに受贈者が贈与された不動産に居住し、引き続き居住する見込みであること

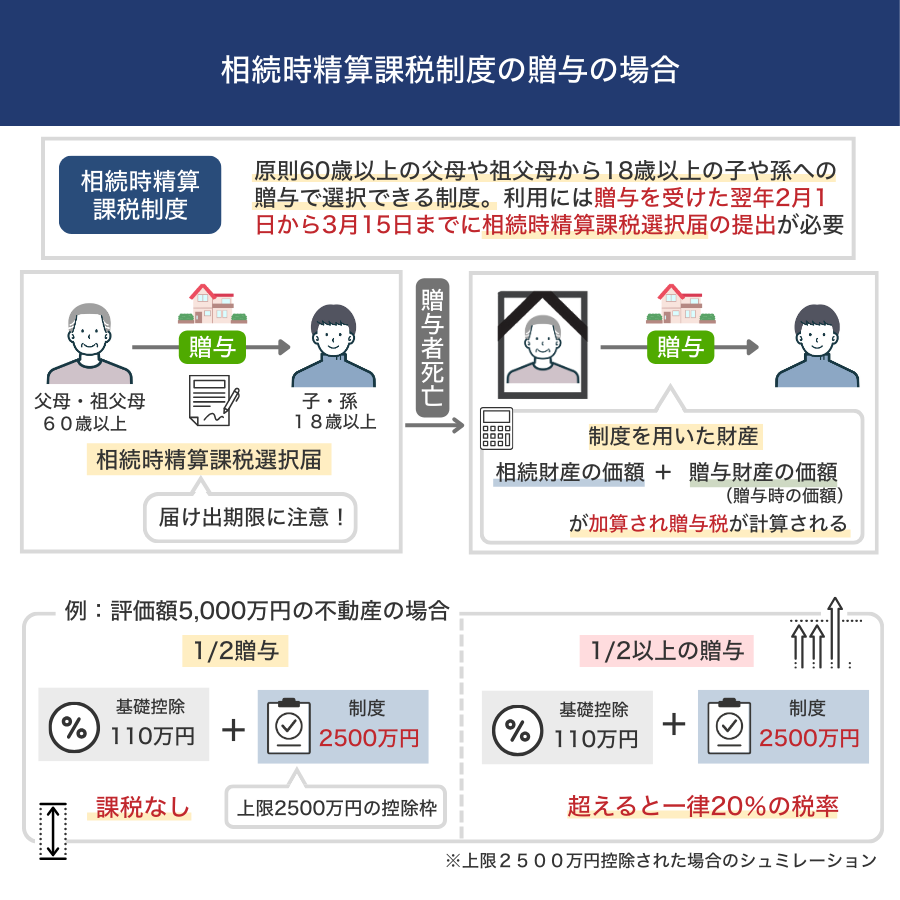

相続時精算課税制度の贈与の場合

「相続時精算課税制度」とは、原則60歳以上の父母や祖父母などから、18歳以上の子や孫に贈与する際に選択できる制度です。相続時精算課税制度を利用する際は、贈与を受けた翌年の2月1日から3月15日までの間に「相続時精算課税選択届」の提出が必要なので注意しましょう。なお、この制度を使って贈与した財産に関しては、贈与者が亡くなった際の相続時に「相続財産の価額」+「贈与財産の価額(贈与時の価額)」が加算されて贈与税が計算されます。

相続時精算課税制度を使った贈与の場合は、基礎控除110万円のほかに上限2,500万円の控除枠が設けられます。すなわち、評価額5,000万円の不動産の場合なら1/2の持分贈与には課税されません。2,500万円+基礎控除110万円を超える部分に関しては、一律20%の税率が適用されます。

贈与契約書などの書類を保管

所有者移転登記や贈与税に関する手続きが終わった後も、贈与契約書や各手続きで使用した書類などは贈与者・受贈者ともにそれぞれで保管しておきましょう。後日、万一税務調査が入った際や、遺産分割協議のときに贈与契約書や各種書類を提出すれば贈与の証拠となります。

贈与契約書は公正証書で作成しよう

贈与契約書は公正証書で作成するのがおすすめです。公正証書とは、法務大臣によって任命された「公証人」がその権限の元に作成する公文書です。なぜ公正証書で作成するべきなのかや、公正証書作成の流れと必要な費用について解説します。

贈与契約書は公正証書で作成しておくとトラブルを避けやすい

贈与契約書を公正証書で作成することで、その贈与が相続税の対象とならないものであると証明できます。また、自分たちだけで贈与契約書を作成した場合、贈与者と受贈者の認識の食い違いが起こる可能性や、当事者の都合で日付を変更できることから信憑性を疑われる可能性もあります。

贈与契約書の証拠としての能力を高めるためには、贈与契約書を公正証書で作成するか、自身で作成した贈与契約書を公証役場に持ち込み「確定日付」を貰いましょう。確定日付を貰うと、日付の改ざんができないよう「確定日付印」という日付の書かれたハンコが契約書に押されます。

贈与契約を公正証書で作成するときの流れ

公正証書は以下の流れで作成します。

- 必要書類を揃える

- 書類一式を郵送・メール・FAXのいずれかで公証役場へ送付

- 公証人が必要書類を確認した後に当事者へ連絡

- 公証役場へ当事者が来庁し証書を作成

- 公証人手数料を支払い公正証書を受け取る

不動産の贈与契約を公正証書で作成するのに必要な書類は下記の通りです。

- 贈与者と受贈者の印鑑登録証明書

- 不動産登記簿謄本・評価証明書又は名寄帳

公正証書作成当日に必要な持ち物や、公証役場への申し込み方法は証書を作成する公証役場へ問い合わせましょう。また、当日に証書を作成する部屋に入れるのは当事者(贈与者・受贈者)のみです。理由があって当事者が来庁できない場合は、委任状など他の資料も必要になります。

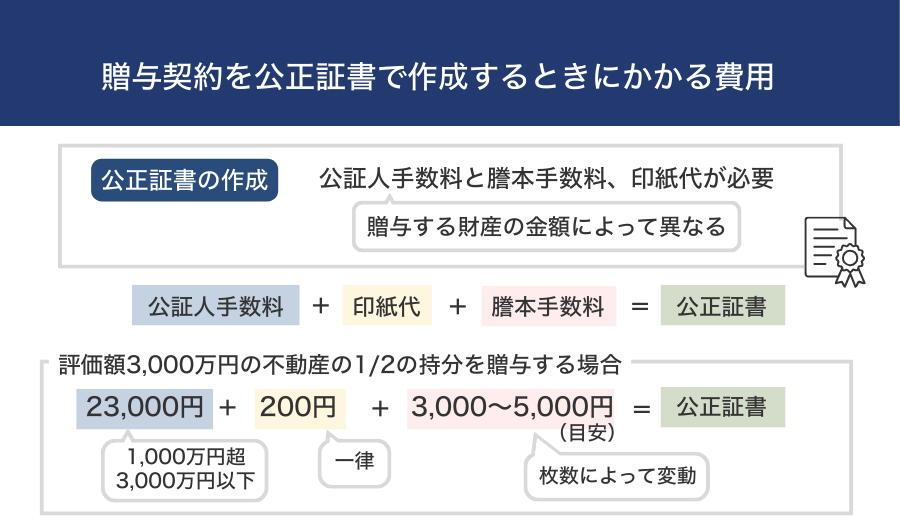

贈与契約を公正証書で作成するときにかかる費用

公正証書の作成には、公証人手数料と謄本手数料、印紙代が必要です。公証人手数料は贈与する財産の金額によって異なります。

| 贈与財産の価額 | 手数料 |

|---|---|

| 100万円以下 | 5,000円 |

| 100万円超200万円以下 | 7,000円 |

| 200万円超500万円以下 | 11,000円 |

| 500万円超1,000万円以下 | 17,000円 |

| 1,000万円超3,000万円以下 | 23,000円 |

| 3,000万円超5,000万円以下 | 29,000円 |

| 5,000万円超1億円以下 | 43,000円 |

| 1億円超3億円以下 | 4万3,000円+5,000万円ごとに1万1,000円を加算 |

| 3億円超10億円以下 | 9万5,000円+5,000万円ごとに1万1,000円を加算 |

| 10億円を超える場合 | 24万9,000円+5,000万円ごとに8,000円を加算 |

謄本手数料は契約書の枚数によって異なりますが、目安は3,000~5,000円程度です。印紙代は不動産の贈与契約書の場合、記載評価額にかかわらず一律200円となります。たとえば評価額3,000万円の不動産の1/2の持分を贈与する場合、「公証人手数料23,000円+印紙代200円+謄本手数料」の合計金額が必要です。

まとめ

共有持分を贈与する際には、後々トラブルが発生しないためにも贈与契約書を作成しておくのがおすすめです。贈与契約書があれば、口約束を反故にされるリスクを回避できるほか、税務調査で証拠として提供できる、所有権移転登記をスムーズに行えるなどのメリットがあります。また、贈与契約書は当事者が自身で作成することもできますが、公正証書で作成すれば贈与の事実の証拠能力を高められます。公正証書は公証役場で作成するため、流れや必要な費用などを確認しておくと安心です。

もし贈与に関する同意を他の共有者から得られない場合は、共有持分の売却を持分専門の買取業者に相談してみましょう。持分を売却すれば、受贈者に贈与税が課せられることはありません。また、節税目的で贈与を考えている人も、持分を売却することで少しでも現金化できるため無料で売却するよりも良いケースがあります。