共有名義不動産の相続税申告をする流れとは?計算方法や控除・特例も紹介

「共有名義不動産の相続税申告はどのようにすればいいのだろう?」「共有名義不動産の相続税の計算はどのように行うのだろう?」

共有名義不動産を所有している人は、このような疑問を持つことがあるかもしれません。

共有名義不動産の相続税の計算は、次の流れで行います。

- 課税される遺産の総額を算出する

- 課税される遺産の総額を法定相続分で分けた場合の各相続人の相続税額を算出し合計する

- 実際の相続割合に応じた相続税額を算出する

一旦、法定相続分で分けた場合の相続税額を元に、合計の相続税額を求めてから、実際の相続割合に応じた相続税額を算出します。

また、共有名義不動産にかかる相続税の申告と納付は、次の流れで行います。

- 相続税の申告対象であるかどうかを確認する

- 相続開始の日の翌日から10ヶ月以内に申告書を作成し税務署に提出する

- 納付書を税務署で手に入れて記入する

- 相続開始の日の翌日から10ヶ月以内に相続税を納付する

相続税の申告期限と納付期限が同じ日に設定されているため、申告だけ済ませて納付を忘れることのないように注意する必要があります。

相続税の納付を期限までにできなかった場合、延滞税がかかります。特に、納付期限の日から2ヶ月を超えてしまうと、納付期限の日から2ヶ月以内に納付する場合に比べて延滞税率がおよそ2~3倍程度になるため、もし納付期限に間に合わない場合でもなるべく早く納付するようにしてください。

本記事では、共有名義不動産にかかる相続税の計算方法や適用できる特例・控除、相続税を申告する流れについて解説します。また、記事の後半では共有名義不動産の相続税申告・納付における注意点も解説するので、ぜひ参考にしてください。

目次

共有名義不動産に関する相続の2つのケース

共有名義不動産に関する相続のケースとして、主に以下の2つが挙げられます。

- 被相続人と相続人が共有名義人の不動産を相続する

- 複数の相続人が共有名義人になる

それぞれのケースについて、以下で詳しく見ていきましょう。

被相続人と相続人が共有名義人の不動産を相続する

不動産を購入する際に、夫婦や親子で共有名義人になるケースがあります。

例えば、夫婦(子が1人いる)で共有名義人となり、1/2ずつ持分を保有している場合について考えてみましょう。

夫が亡くなるとAの持分は相続財産となり、相続人である妻と子どもが夫の持分を相続します。法定相続分に従うと、妻と子は夫の持分を半分ずつ相続するため、相続後の持分割合は妻が3/4、子が1/4となります。

また、親1人子1人で共有名義人となり、1/2ずつ持分を保有している場合についても考えてみましょう。

親が亡くなると親の持分は相続財産となります。子が一人っ子である場合、相続人は子しかいないため、子が親の持分を相続し、不動産は子の単独所有となります。

一方、子に不動産の共有名義人になっていない兄弟がいる場合、親の持分は共有名義人である子が優先的に相続できるわけではありません。相続人同士で遺産分割協議を行い、不動産以外の相続財産も含めて誰がどの財産をどの割合で相続するのかを決める必要があります。

複数の相続人が共有名義人になる

複数の相続人が不動産を相続し、共有名義人になるケースもあります。

法定相続分に従って相続を行えば、相続人の共有持分は均等に分配されます。例えば、被相続人であるAの不動産をAの子どもであるB・C・Dが相続する場合、それぞれの持分割合は1/3ずつとなるのです。

しかし、相続した持分割合は相続税額の計算に大きく影響します。また、共有者が増えれば増えるほど、不動産の管理・運用・処分方法を検討する上でトラブルが発生しやすくなるため、誰がどの程度相続するのかは慎重に考える必要があるでしょう。必ずしも全員が相続する必要はなく、遺産分割協議で相続人全員が合意できれば、相続方法を自由に決められます。

複数の相続人が共有名義人になることを避ける場合、不動産を相続する人と不動産以外の相続財産を相続する人に分けることが一般的です。しかし、相続財産の中で不動産が大きな割合を占めていると、相続人ごとに受け取れる相続財産に大きな差が生じます。例えば、相続財産の金銭的価値の合計が5,000万円で、不動産の価額が4,000万円の場合、不動産以外の相続財産を相続する人は、1,000万円分の相続財産しか受け取れません。

このような場合、不動産を分割することにより、受け取れる相続財産の価額を調整することが可能です。不動産を分割するには以下の方法が考えられます。

- 現物分割

- 代償分割

- 換価分割

また、すでに複数の相続人で共有名義人となってしまっている場合でも、上記の方法に加えて以下の方法でも共有状態を解消できます。

- 持分の第三者への売却

- 持分放棄

以下で、それぞれの共有状態の解消方法について見ていきましょう。

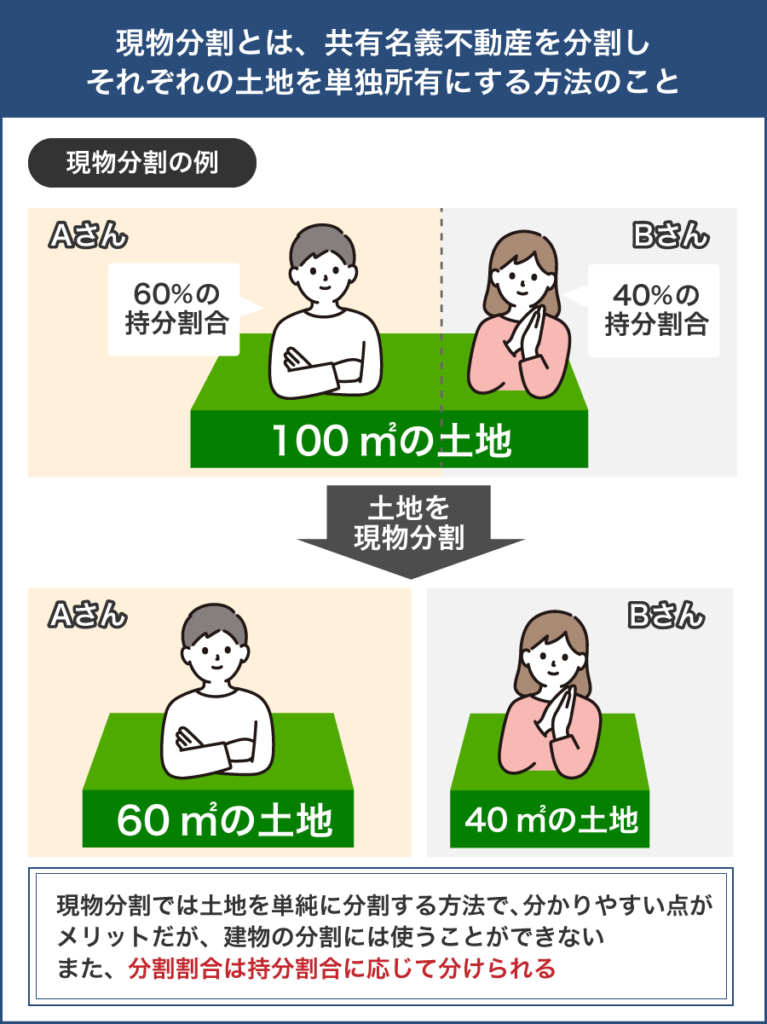

現物分割

現物分割とは、共有名義不動産そのものを分割し、分割後の土地をそれぞれ単独所有する方法です。単純な分割方法でありわかりやすい点がメリットです。しかし、建物の分割には使えないほか、土地を分割する場合でもどのように土地を分けるかで揉めるケースが多くあります。さらに、土地を分割すると、面積が狭くなり用途が限られるため、価値が相場よりも低くなってしまうなど、デメリットの大きい分割方法です。望ましい分割方法とは言えないため、トラブルを避けるためにも他の選択肢を採ったほうが無難に分割できるでしょう。

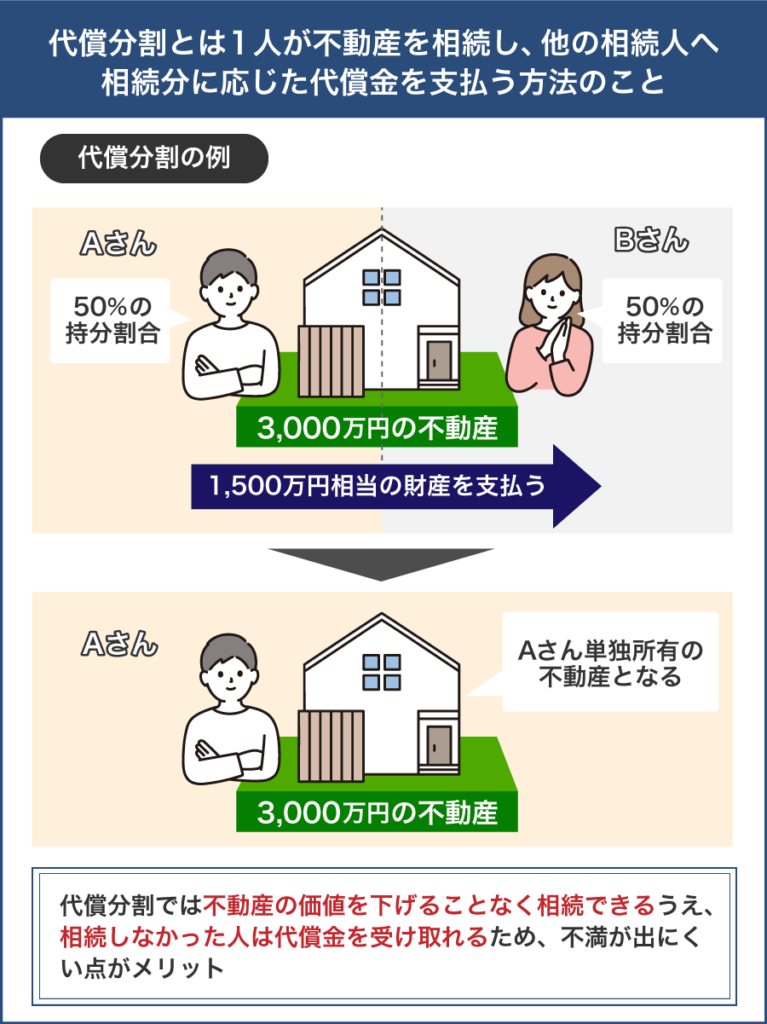

代償分割

代償分割とは、相続人のうち1人が不動産を相続し、他の相続人に金銭などを支払い調整することで分割する方法です。例えば、相続財産に評価額6,000万円の土地が含まれており、相続人が3人いる場合、3人のうちの1人が不動産を相続し、不動産を相続しなかった2人に対し、それぞれ2,000万円ずつ代償金を支払います。不動産の価値を下げなくて済む上、不動産を相続しない相続人も代償金を受け取れるため、不満が出にくい点がメリットです。しかし、不動産を相続する人は、他の相続人に支払うための代償金を用意する必要があるため、一定程度の経済力が求められる点に注意してください。

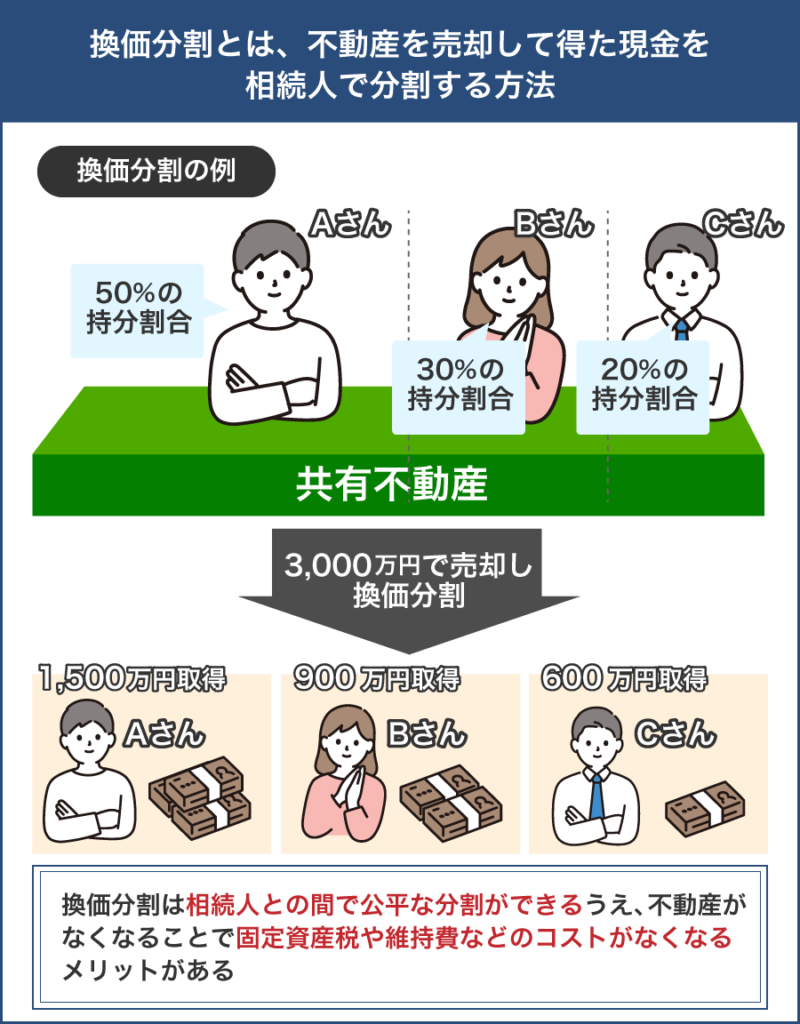

換価分割

換価分割とは、不動産を売却して現金化し、その現金を相続人で分割する方法です。誰も不動産を相続せず、売却して得た現金を分割するため、相続人間で公平な分割ができるメリットが大きなメリットです。また、売却すれば不動産を保有しなくなるため、固定資産税や維持費などのコストをかける必要もなくなります。しかし、不動産を売却するには相続人全員の同意が必要となるため、誰かが反対すると売却が困難になる点がデメリットとして挙げられます。加えて、共有名義不動産が実家などの場合、今までの思い出が詰まった家を手放さなければなりません。第三者の手にわたってしまえば、不動産の管理・処分方法に口出しできなくなるため、慣れ親しんだ実家が形を大きく変えてしまうこともあるでしょう。

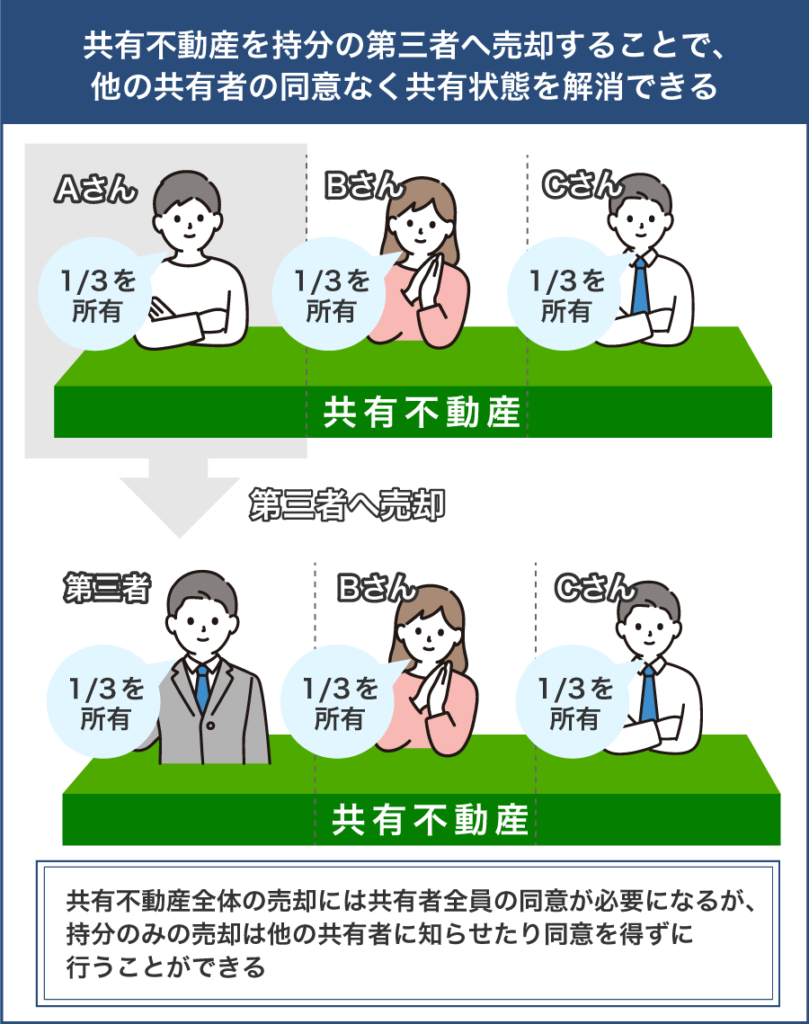

持分の第三者への売却

すでに複数の相続人で共有名義人となってしまった後に共有状態を解消したければ、自分の持分を第三者に売却することを検討してみるのが良いでしょう。共有名義不動産全体を売却するには、共有名義人全員の同意が必要です。

一方、自分の持分だけで売却する場合、売却することを他の共有名義人に知らせたり同意を得たりする必要はありません。持分のみの売却は不動産全体の売却に比べて活用や管理が難しいため、相場よりも安い価格で取引されることが多くあります。

もし、自分の持分を第三者に売却するのであれば、共有持分の買取を専門に扱う業者に売却することをおすすめします。専門業者は共有持分の扱いに慣れているため、相場に近い価格で買い取ってもらえる可能性がある上、他の共有者とのトラブルを最小限に抑えられることが大きな特徴です。実績や口コミを確認し、信頼できる業者を選ぶようにしましょう。

共有持分買取業者との間で起きるトラブルを避ける方法については、以下の記事で詳しく解説しているので、あわせてお読みください。

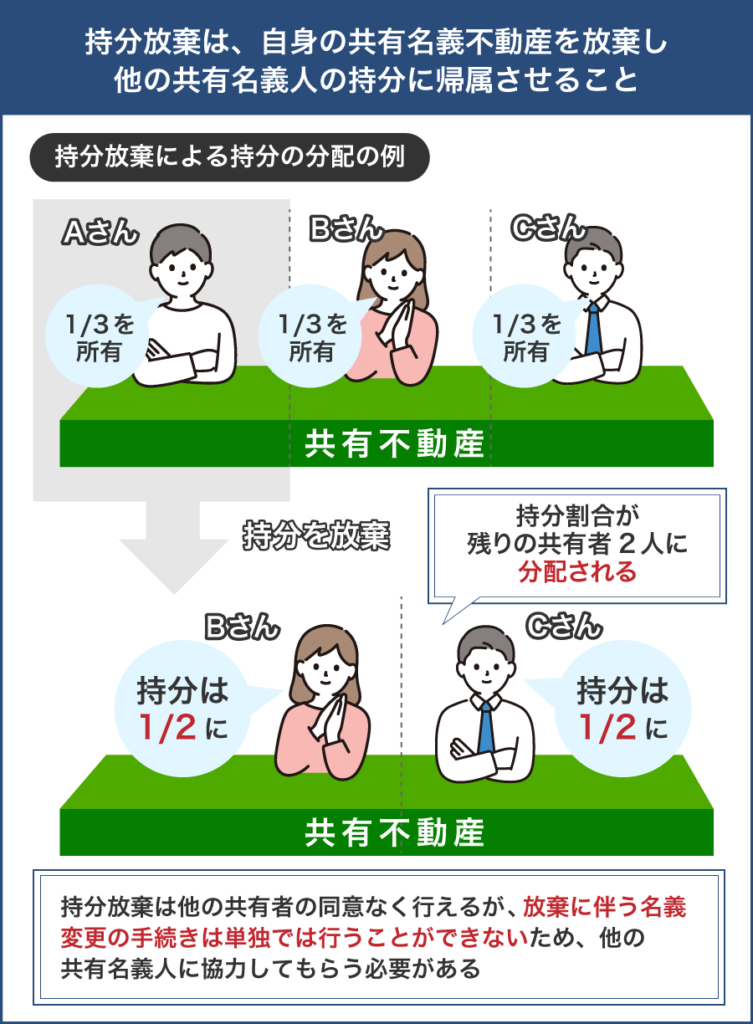

持分放棄

持分の第三者への売却だけでなく、持分放棄という方法もあります。持分放棄とは、共有名義不動産における自分の持分を放棄することです。放棄した持分は、他の共有名義人の持分に組み込まれます。持分の第三者への売却と同じように、他の共有者の同意を得る必要はありませんが、持分放棄に伴う名義変更の手続きは持分放棄をする人が単独で行うことはできません。必ず持分放棄した人と持分放棄により持分を取得した人の双方が申請しなければならないため、他の共有名義人に協力してもらう必要があります。もし、他の共有名義人が名義変更の手続きに協力してくれない場合、持分放棄による共有状態の解消は難しいと言えるでしょう。

共有名義不動産の相続税はどのように計算する?

続いて、共有名義不動産の相続税の計算方法について解説します。

共有名義不動産の相続税は以下の流れで計算を行います。

- 課税される遺産の総額を算出する

- 課税される遺産の総額を法定相続分で分けた場合の各相続人の相続税額を算出し合計する

- 実際の相続割合に応じた相続税額を算出する

以下で、それぞれの手順における具体的な計算方法について見ていきましょう。

課税される遺産の総額を算出する

まずは、課税される遺産の総額を算出します。

遺産の総額を算出する場合、プラスの資産もマイナスの資産もすべて調査対象です。調査した財産のうち、墓地や仏具などの非課税財産や、死亡保険金や死亡退職金といったみなし相続財産の非課税部分(500万円×法定相続人の数)は課税されないため、総額から引きます。そこからさらに、相続税の基礎控除額(3,000万円+(600万円×法定相続人の数))を引いた額が課税される遺産の総額です。

課税される遺産の総額を法定相続分で分けた場合の各相続人の相続税額を算出し合計する

課税される遺産の総額が算出できたら、遺産を法定相続分で分けた場合に各相続人が支払う相続税額を算出します。

法定相続分とは法律で決められた相続割合のことです。相続人全員の同意があれば法定相続分ではない分け方も可能ですが、相続財産の分け方の基本として用いられる場合が多くあります。

法定相続分は、以下の表のように相続人が誰であるかによって決められています。

| 相続人 | 配偶者 | 配偶者ではない人 |

|---|---|---|

| 配偶者と子ども | 1/2 | 1/2 |

| 配偶者と直系尊属(親・祖父母など) | 2/3 | 1/3 |

| 配偶者と兄弟姉妹 | 3/4 | 1/4 |

例えば、配偶者と2人の子どもが相続人となり、課税される遺産の総額が8,000万円の場合、法定相続分と法定相続分に従った場合の遺産の受取額は次の表のとおりです。

| 法定相続分 | 遺産の受取額 | |

|---|---|---|

| 配偶者 | 1/2 | 4,000万円 |

| 子どもA | 1/4 | 2,000万円 |

| 子どもB | 1/4 | 2,000万円 |

続いて、各相続人が受け取る遺産の額と以下の相続税の税率表を照らし合わせて、各相続人が支払う相続税額を求めます。

| 遺産の受取額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各相続人が受け取る遺産の額と相続税の税率表を照らし合わせると、各相続人が支払う相続税額が求められます。

- 配偶者:4,000万円×20%-200万円=600万円

- 子ども(1人):2,000万円×15%ー50万円=250万円

各相続人が支払う相続税額が求められたら、これらを一度合計します。なお、先の例では、合計額は1,100万円です。

実際の相続割合に応じた相続税額を算出する

課税される遺産の総額を法定相続分で分けた場合の各相続人の相続税額を算出し合計できたら、実際の相続割合に応じて相続税額を算出します。

例えば、先の例において、相続割合を配偶者40%、子ども2人30%ずつと設定した場合、各相続人が実際に支払う相続税額は以下のとおりです。

| 相続割合 | 相続税額 | |

|---|---|---|

| 配偶者 | 2/5 | 440万円 |

| 子どもA | 3/10 | 330万円 |

| 子どもB | 3/10 | 330万円 |

これで、共有名義不動産の相続税の計算は終了です。

共有名義不動産の相続税計算に必要な共有名義不動産の評価額の算出方法

共有名義不動産の相続税計算では、最初に遺産の総額を調べます。その際、共有名義不動産の金銭的価値を算出するために必要なのが、共有名義不動産の評価額です。共有名義不動産の評価額の算出方法は建物と土地で異なるため、建物と土地それぞれの評価額の算出方法を以下で解説します。

建物の相続税評価額=固定資産税評価額

建物の相続税評価額は、固定資産税評価額と同じです。固定資産税評価額は、固定資産税の納税通知書に同封されている課税明細書や固定資産税評価証明書で確認できます。

土地の相続税評価額は路線価方式か倍率方式で計算する

土地の相続税評価額の計算方法は、路線価方式と倍率方式の2種類があります。

路線価方式とは、国税庁が毎年公表する路線価を基に土地の評価額を算出する方法です。具体的には、土地が面する道路の路線価に土地面積と必要に応じた補正率を掛けて評価額を求めます。この方法は市街地など路線価が設定されている地域で使用されます。

一方、倍率方式とは、主に路線価が設定されていない地域で用いられる方法で、固定資産税評価額に一定の倍率を掛けて評価額を計算します。固定資産税評価額は地方自治体が発行する納税通知書に記載されており、倍率は国税庁が公表する倍率表から確認します。

倍率表は「財産評価基準書|国税庁」から確認できます。

どちらの方式を適用するかは土地の所在地や特性によって決まります。

共有名義不動産の相続税申告で適用できる控除・特例一覧

共有名義不動産の相続税申告を行う際、以下に挙げた控除や特例を適用できます。

- 配偶者の税額の軽減

- 未成年者の税額控除

- 障害者の税額控除

- 相次相続控除

- 小規模宅地等の特例

- 地積規模の大きな宅地の評価

- 外国税額控除

それぞれの特例・控除の内容や適用条件について、以下で見ていきましょう。

配偶者の税額の軽減

配偶者の税額の軽減は、相続税の負担を大幅に減らすことができる特例です。具体的には、配偶者が相続する財産のうち、法定相続分または1億6,000万円のいずれか多い金額までは、相続税がかからないというものです。この特例により、配偶者に遺された生活資金や居住用財産を確保しやすくなります。ただし、適用を受けるためには相続税の申告が必要です。申告期限は相続開始から10か月以内となっており、配偶者の申告漏れには注意が必要です。

未成年者の税額控除

未成年者の税額控除は、相続人が未成年である場合に相続税の負担を軽減するための制度です。具体的には、相続開始時に未成年である相続人が18歳になるまでの年数に応じて、1年につき10万円が相続税額から控除されます。例えば、相続時に10歳の未成年者であれば、10年間×10万円=100万円が控除されます。この控除により、未成年者の生活資金や教育資金の負担を軽減することができます。

障害者の税額控除

障害者の税額控除は、相続人が障害者である場合に相続税の負担を軽減するための制度です。相続開始時に障害者である相続人が85歳になるまでの年数に応じて、1年につき10万円(特別障害者である場合は1年につき20万円)が相続税額から控除されます。例えば、相続時に50歳の障害者であれば、35年間×10万円=350万円が控除されます。この控除により、障害者の生活資金や医療費の負担を軽減し、生活の安定を図ることができます。

相次相続控除

相次相続控除は、短期間で連続して相続が発生した場合に相続税の負担を軽減するための特例です。前回の相続から10年以内に再度相続が発生した場合、前回の相続で支払った相続税の一部を今回の相続税額から控除することができます。この控除額は、前回の相続税額と再度の相続までの期間に応じて計算されます。これにより、短期間に連続して相続が発生した場合の経済的負担を軽減し、相続人の生活の安定を図ることができます。

小規模宅地等の特例

小規模宅地等の特例は、被相続人の居住用または事業用の土地について、相続税評価額を減額する特例です。具体的には、一定の要件を満たす場合に、居住用宅地は330平方メートルまで80%減額、事業用宅地は400平方メートルまで80%または200平方メートルまで50%減額されます。この特例により、遺族が住み続けるための住居や事業継続のための土地に対する相続税負担が大幅に軽減され、生活や事業の安定を支援します。

地積規模の大きな宅地の評価

地積規模の大きな宅地の評価は、広大な宅地についての相続税評価額を減額する制度です。具体的には、500平方メートル(三大都市圏以外の地域においては1,000平方メートル)以上の宅地で、一定の要件を満たす場合に適用されます。この制度により、評価額が標準宅地の評価額の一定割合で算定され、通常よりも低く抑えられます。これにより、大規模な宅地を相続した場合の相続税負担が軽減され、相続人が土地を維持しやすくなります。適用には専門家の助言が有効です。

外国税額控除

外国税額控除は、国外の財産を相続した場合に、その財産に対して支払った外国の相続税に相当する税を日本の相続税から控除する制度です。この制度により、二重課税を防ぎます。具体的には、外国で支払った相続税額を日本の相続税額から差し引くことができます。ただし、控除額には上限があり、外国税額控除の適用を受けるためには、外国税額を証明する書類の提出が必要です。この控除により、国外財産を持つ相続人の税負担を軽減できます。

共有名義不動産の相続税申告・納付をする流れ

共有名義不動産にかかる相続税の申告・納付は、以下の流れで行います。

- 相続税の申告対象であるかどうかを確認する

- 相続開始の日の翌日から10ヶ月以内に申告書を作成し税務署に提出する

- 納付書を税務署で手に入れて記入する

- 相続開始の日の翌日から10ヶ月以内に相続税を納付する支払う

具体的な申告や納付の手続きについて、以下で見ていきましょう。

相続税の申告対象であるかどうかを確認する

まず、相続税の申告対象であるかどうかを確認する必要があります。原則として、遺産総額が基礎控除額を超えていれば相続税の申告対象となるため、遺産総額から基礎控除額を引いた金額がマイナスの場合、相続税を申告する必要はありません。

ただし、以下の特例を適用させる場合には相続税がゼロであっても申告が必要です。

- 配偶者の税額の軽減

- 小規模宅地等の特例

- 農地の納税猶予の特例

- 特定計画山林の特例

- 相続財産の公益法人等への寄付による非課税の特例

また、相続税の申告は、遺産を受け取った人全員が行う必要があるため、申告を忘れないように注意してください。

相続開始の日の翌日から10ヶ月以内に申告書を作成し税務署に提出する

相続税の申告対象であることが確認できれば、相続税の申告書を作成します。申告書の提出期限は、相続開始の日(被相続人が死亡したことを知った日)の翌日から10ヶ月以内です。申告書は全国どこの税務署でも入手可能であるため、最寄りの税務署で取り寄せることをおすすめします。一方、申告書の提出は、被相続人の住所地を管轄する税務署にする必要があります。申告書を入手できる税務署と提出できる税務署が異なるため、事前に確認しておくと良いでしょう。

納付書を税務署で手に入れて記入する

相続税の申告書を作成して提出したら、相続税の納付をする必要があります。しかし、申告書を提出しても納付書が送られてくるわけではありません。相続税の申告と同じく、納税者が一人1枚ずつ納付書を入手して記入する必要があります。納付書の入手は、全国どこの税務署でもできるため、申告書の入手と同じく最寄りの税務署で取り寄せると良いでしょう。

なお、納付書の作成を必要としない納付方法として「クレジットカード納付」と「コンビニ納付」もあります。

相続開始の日の翌日から10ヶ月以内に相続税を納付する支払う

納付書を記入したら、相続税の支払いを行います。

相続税の支払い期限は相続開始の日の翌日から10ヶ月以内であり、申告期限と同じ日です。申告と納付の期限が同じ日であるため、申告だけで満足せず納付まで期限内に完了できるようにしてください。

なお、相続税の納付方法はさまざまありますが、次の4つのいずれかによることが多いです。

| 支払い方法 | メリット | デメリット |

|---|---|---|

| 税務署窓口にて納付 |

|

|

| 金融機関窓口にて納付 |

|

|

| クレジットカード決済 |

|

|

| コンビニエンスストアにて納付 |

|

|

表でも触れたように、クレジットカード決済やコンビニエンスストアにて納付する場合、納付限度額があります。

クレジットカード決済で納付する場合、自身のクレジットカードの利用限度額までしか納付できません。もし多額の利用可能枠が設けられており、利用限度額に達しない場合でも、1,000万円未満(決済手数料を含む)までしか納付できない点に注意してください。また、コンビニエンスストアにて納付する場合の上限額は30万円です。納付額が30万円を超える場合、一度で納付が完了せず、複数回に分けて納付しなければいけません。

共有名義不動産の相続税申告・納付における注意点

共有名義不動産にかかる相続税の申告・納付を行う際、以下の点に注意が必要です。

- 相続税申告・納付期限に遅れると延滞税が加算される

- 共有者が相続税を支払わない場合は他の共有者が代わりに支払う

- 相続税を支払えない場合は延納・物納で対応できる場合がある

具体的にどのような点に注意すれば良いのかを以下で解説します。

相続税申告・納付期限に遅れると延滞税が加算される

相続税申告・納付期限に1日でも遅れると延滞税が加算されてしまいます。延滞税率は、以下の表のとおり、納付の遅れた期間により異なります。

| 納付の遅れた期間 | 延滞税率 |

|---|---|

| 納付期限から2ヶ月以内 | 年「7.3パーセント」と「延滞税特例基準割合(注2)+1パーセント」のいずれか低い割合 |

| 納付期限から2ヶ月超 | 年「14.6パーセント」と「延滞税特例基準割合+7.3パーセント」のいずれか低い割合 |

(参考:No.9205 延滞税について|国税庁)

表を見れば分かるように、納付が2ヶ月を超えて遅れると、延滞税率が高くなってしまいます。もし納付が遅れてしまった場合、納付期限から2ヶ月を超えないように、早めに納付を済ませるようにしましょう。

共有者が相続税を支払わない場合は他の共有者が代わりに支払う

自分以外の共有者が相続税を支払わない場合、他の共有者が代わりに支払う必要がある点にも注意が必要です。というのも、相続税には連帯納付義務があるのです。

そのため、他の共有者が相続税を支払っていなければ、あなたが相続税を支払っていても連帯納付義務違反となってしまいます。

場合によっては、自身の持分に対する相続税を支払っている共有者の財産も差し押さえられる可能性もあるため、他の共有者が相続税を支払っているかどうかを確認することが大切です。もし相続税を支払っていない共有者がいれば、未納付の共有者に代わって速やかに納付をするようにしましょう。

相続税を支払えない場合は延納・物納で対応できる場合がある

相続税を支払えない場合は延納・物納で対応できる場合があります。

延納とは、相続税を一度に支払えない場合に、分割して支払う制度です。延納を利用するためには、相続税額が10万円超で、納期限までに納付が困難であることを税務署に申請し、承認を得る必要があります。延納期間は相続財産に占める不動産等の割合に応じて5年から20年で設定できます。また、延納には利子税が課せられます。

一方、物納とは、現金での納付が困難な場合に、不動産や有価証券などの物を納めて相続税を支払う方法です。物納の適用を受けるためには、延納でも納付が困難であることを証明し、税務署の承認を得る必要があります。物納できる財産には優先順位があり、土地や建物が優先されますが、評価額が納税額を満たすことが条件です。

ただし、延納・物納の申し出は必ず認められるわけではありません。また、申し出をしてから延納・物納が認められるまでには時間がかかる場合も多いため、速やかに税務署に相談するようにしましょう。

まとめ

共有名義不動産の相続税申告・納付は、相続人が一人ひとり行います。事前に相続税を計算した上で相続開始の日の翌日から10ヶ月以内に申告・納付を済ませなければなりません。

相続税を計算するには、一旦法定相続分で分けた場合の相続税額を元に合計の相続税額を求めた後、実際の相続割合に応じた相続税額を算出します。

もし、相続税の納付が期限を過ぎてしまった場合は延滞税がかかってしまいます。無駄な税金を支払わないようにするために、早い段階から本記事を参考にしながら相続税申告・納付の準備をするようにしましょう。