固定資産税を共有者が払わないとどうなる?対処法もあわせて解説

共有名義不動産の固定資産税は、一体誰が払うべきなのか疑問に思っている人もいるのではないでしょうか。共有名義不動産の固定資産税は、原則として共有者全員がそれぞれ所有する共有持分割合に応じて負担します。

まず代表者1人が全員分を取りまとめて支払い、後から他の共有者が代表者へ持分に応じた金額を払うのが一般的です。先に、共有者から納税分を集めてから支払うことも可能です。

地方税法では「連帯納付の義務」が定められているため、共有者が固定資産税を滞納すると他の共有者が代わりに支払わなければなりません。

たとえば代表者以外の共有者が滞納した場合、一旦代表者が肩代わりをして納付した後、代表者は滞納者へ請求できます。それでも共有者が支払いに応じないときは、「不当利得返還請求訴訟」を提起すると、固定資産税の支払いを裁判で求めることになります。

また、「相手が行方不明」「連絡先が不明」などで連絡が取れない場合は、弁護士への相談も検討しましょう。

一方、代表者が固定資産税を滞納した場合は、税務署から代表者に対してペナルティが課せられます。納期限を過ぎるほど延滞税が増え続けるうえに、税務署からの督促状の送付・催促がおこなわれます。それでも納付しない場合は、最終的に財産の差し押さえに発展してしまう実行されるため注意しましょう。

しかし、共有名義不動産の所有者のなかには、「自分は活用できていないのに固定資産税を支払うのは納得行かない」「共有者が滞納ばかりで管理しきれない」など、共有名義不動産ならではのトラブルに頭を悩ませる人も少なくありません。

この記事では、共有者が自己破産した場合や共有持分を放棄した場合など、想定されるトラブルとその対処法も解説するのでぜひ参考にしてください。

なお、共有名義の固定資産税の基本的な考え方(誰が払うのか・持分割合など)については、共有名義の固定資産税は誰が払う?で詳しく解説していますので、こちらも参考にしてみてください。

目次

そもそも共有名義不動産の固定資産税は誰が払うのか?

不動産を所有している人は年1回、国へ固定資産税を支払う義務があります。共有名義不動産の場合は、共有名義不動産の所有者である共有者全員で負担する必要があります。

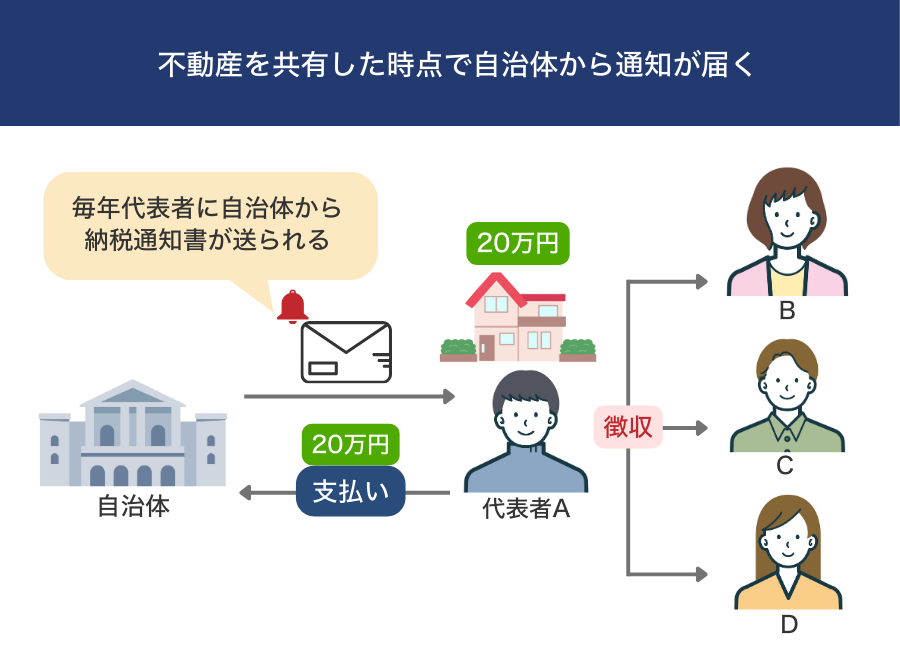

ただし、共有者各自がバラバラに支払うことはできません。代表者が「共有者全員から負担分を集めて納付する」、または「一度代表者が全額負担してから他共有者から徴収する」のいずれかの方法で固定資産税を納付します。

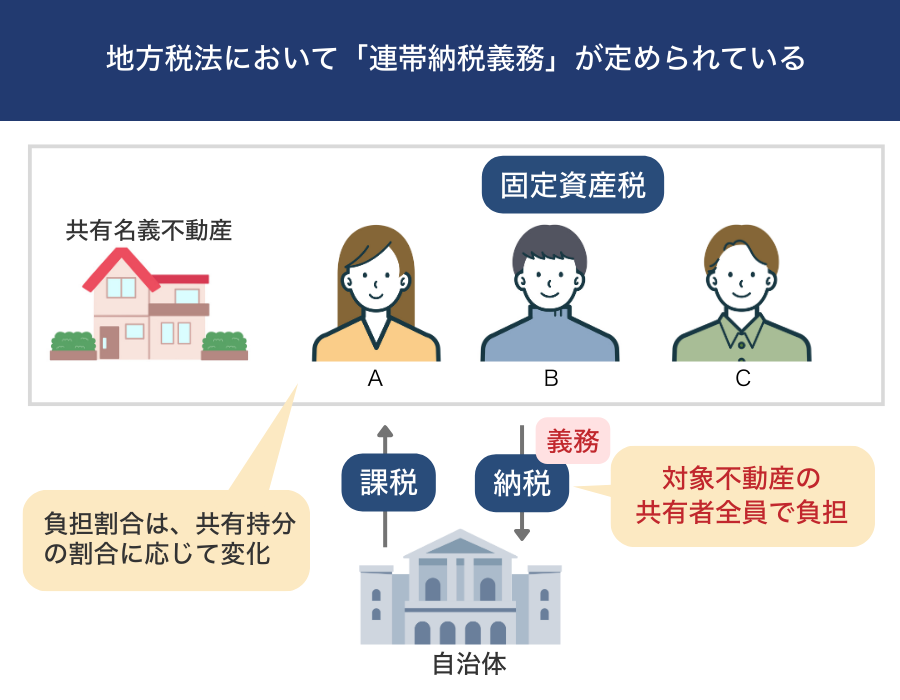

共有者全員に固定資産税を負担する義務がある

共有名義不動産の固定資産税は、対象不動産の共有者全員で負担します。地方税法第10条の2第1項において、「連帯納税義務」が定められているからです。

第十条の二 共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。

e-Gov法令検索 地方税法第10条

固定資産税の負担割合は、原則として共有者それぞれの共有持分割合に応じます。民法第253条にて、共有者全員がそれぞれ分担して固定資産税を負うと定められています。

(共有物に関する負担)

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

e-Gov法令検索 民法第253条

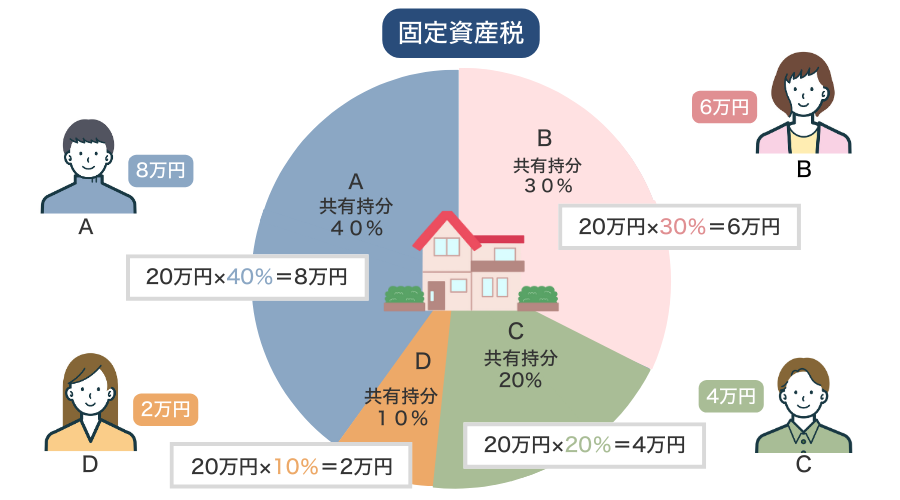

たとえば、同じ不動産を4人で共有している場合で考えてみましょう。固定資産税が20万円、代表者Aの共有持分割合が40%、Bが30%、Cが20%、Dが10%だと、固定資産税の支払いは以下になります。

- 代表者Aの納税額=20万円×40%=8万円

- Bの納税額=20万円×30%=6万円

- Cの納税額=20万円×20%=4万円

- Dの納税額=20万円×10%=2万円

- 代表者Aが20万円分を納税し、B~Dの納税分を徴収する

ただし、上記の法令についてはあくまで基準を示しているものであり、絶対に従うべきという決まりではありません。共有者同士で協議し同意が得られれば、負担割合を自由に決められます。

固定資産税の支払いは代表者が行う

共有名義の不動産において固定資産税は共有者全員が負担する義務がありますが、支払い自体は代表者1人が行います。

不動産を共有した時点で自治体から固定資産税の代表者に連絡する旨の通知が届くので、共有者で話し合い「代表者指定届」を提出し、代表者を自治体へ知らせましょう。

すると、毎年代表者の下へ納税通知書が送られるようになります。共有名義不動産の固定資産税は共有者が各自で支払うことはできないため、代表者がまとめて支払います。

このとき、それぞれの持分に応じた負担額を先に徴収するのも可能ですが、代表者が一旦全額立て替える場合はその後共有者に対して持分割合に応じた負担額を請求します。

「代表者指定届」を提出しない場合は、自治体が代表者を指定し納付書を送付することになります。代表者の変更は、「代表者変更届」を提出すれば可能です。

東京都 固定資産税・都市計画税

共有者の誰かが固定資産税を払わないとどうなる?

では、もし共有者が代表者に負担額を支払わない場合はどうすればよいのでしょうか。代表者が取るべき行動は、2つあります。

- 代表者がひとまず立て替えて支払う

- 負担分を支払わない共有者に対して求償する

共有者が負担分を払わなくても、固定資産税は納めなければいけません。一旦立て替えた後に、負担分を払わない共有者に請求しましょう。

共有名義不動産の代表者が立て替えて支払うことになる

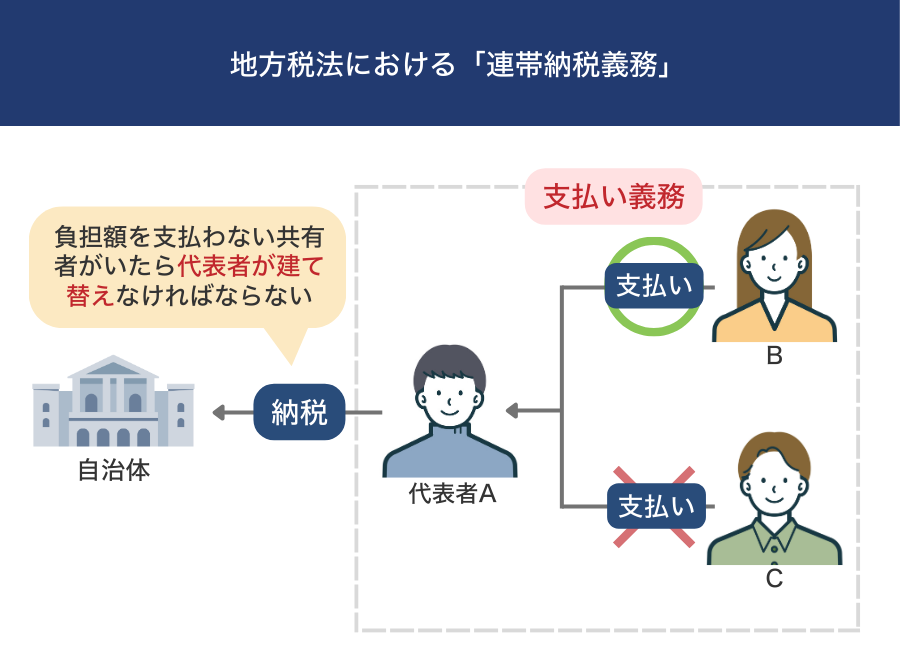

共有名義不動産を所有する共有者全員には、前述した地方税法における「連帯納税義務」があります。これは、全員に納税する義務があるのと同時に、誰かが払わない場合には他の人が負担する必要があるということです。

第十条の二 共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。

e-Gov法令検索 地方税法第10条

固定資産税は、代表者がまとめて支払うのが一般的です。負担額を支払わない人がいたとしても、代表者はその分を一旦立て替えなければいけません。

負担分を支払わない共有者に請求する

他の共有者の負担分を立て替えた代表者には、共有持分に応じた負担額を支払うよう共有者に請求できる求償権が生じます。根拠条文は、民法第703条や709条などです。

(不当利得の返還義務)

第七百三条 法律上の原因なく他人の財産又は労務によって利益を受け、そのために他人に損失を及ぼした者(以下この章において「受益者」という。)は、その利益の存する限度において、これを返還する義務を負う。

e-Gov法令検索 民法第703条

(不法行為による損害賠償)

第七百九条 故意又は過失によって他人の権利又は法律上保護される利益を侵害した者は、これによって生じた損害を賠償する責任を負う。

e-Gov法令検索 民法第709条

連絡先がわかる場合は、負担分を支払うよう相手に請求しましょう。しかし、相手が支払いに応じなかったり、行方不明になっていたりとスムーズに支払われないケースもあります。その場合は、弁護士を通しての請求も検討するとよいでしょう。

ただし、共有者1人あたりが負担する固定資産税額はそう多くない場合がほとんどなため、弁護士費用のほうが高くなる費用倒れの可能性があります。費用を節約するためには、数年分の請求をまとめて行うのも選択肢の1つとして考えましょう。

その際は、法律に定められた請求できる期限を過ぎないよう注意が必要です。民法166条1項によると、債権の消滅時効は以下のどちらかの期間が過ぎた時点と定められています。

- 権利を行使することができると知った時から5年間行使しないとき

- 権利を行使することができる時から10年間行使しないとき

たとえば、固定資産税を払わない共有者に求償権を行使する場合、代表者が立て替えて納税した時点から5年が経過すると、請求する権利が失われます。なお、2020年3月31日以前に納税した固定資産税の場合は、旧民法の規定が適用されるため消滅時効は10年となります。

代表者が固定資産税を滞納したらどうなる?

共有者が負担分を払わないケース以外にも、代表者が固定資産税を払わない場合もあります。代表者が固定資産税を滞納した場合はどうなるのでしょうか。具体的には下記の3つの措置が取られる可能性があります。

- 延滞税を支払わなければならない

- 督促状が送られる・納付の催告が行われる

- 財産を差し押さえられる

固定資産税を滞納すると、さまざまなペナルティが課せられることになります。税の計算方法や、督促状及び差し押さえの要件について解説します。

延滞税を支払わなければならない

固定資産税の支払いには、期日が設けられています。一括払い、分割払い、いずれのケースにも期日があるため納付書を確認しましょう。納付期日を過ぎても納税しない場合には、経過日数に合わせた「延滞税」が付与されていきます。

延滞税の税率は経過日数によって異なりますが、期限の翌日から2カ月を過ぎると税率が大きくなります。期日が過ぎていることに気づいたら、なるべく早く納付しましょう。具体的な税率は以下の通りです。

| 延滞日数 | 延滞税の割合 |

|---|---|

| 納期限から2カ月以内 | 年「7.3%」、もしくは「延滞税特例基準割合+1%」のいずれか低い方 |

| 納期限から2カ月経過後 | 年「14.6%」、もしくは「延滞税特例基準割合+7.3%」のいずれか低い方 |

参考:国税庁「No.9205 延滞税について」

※ 延滞税特例基準割合は、日本銀行が定める基準割引率(政策金利)などをもとに毎年決定されるもので、毎年1%前後で推移しています。

計算方法は「本来納付するべき金額×延滞税の割合×滞納日数÷365」です。固定資産税額によっては大きな金額になるため、注意が必要です。

・本来納付すべき金額:30万円

・滞納日数:300日

・延滞税特例基準割合:1%

30万円×(1%+7.3%)×300日÷365日≒2万466円

なお、代表者や他の共有者が問題なく固定資産税を支払っている場合は、滞納者が延滞税を全額負担するのが合理的と判断されるケースが多いです。とはいえ、延滞税は固定資産税と同じく代表者に課せられる形になるため、一旦は延滞者に代わって支払う必要があります。

督促状が送られる・納付の催告が行われる

地方税法によると、納期限までに固定資産税が納付されない場合は期限後20日以内に督促状が発行されると定められています。

(市町村民税に関わる督促)

納税者又は特別徴収義務者が納期限までに市町村民税に係る地方団体の徴収金を完納しない場合においては、市町村の徴税吏員は、納期限後二十日以内に、督促状を発しなければならない。

e-Gov法令検索 地方税法 第329条1項

督促状が届いた時点ですでに納期限が過ぎているため、届いたらすぐに支払いを済ませましょう。もし督促状が届いても払わない場合、税務署から納付の催告が行われます。

電話や郵便などで何度かに渡って行われますが、督促や催告が実行された場合はすでに財産差し押さえ間近の段階に来ていると考えられます。そのままでは財産が差し押さえられる可能性があるため、早急な対応が必要です。

財産を差し押さえられる

前述の通り、督促や催告を無視し続けると強制執行(=差し押さえ)が実行されます。税務署は督促状を送付してから10日間が経過した段階でまだ未納な場合、滞納処分として財産の差し押さえが可能になるのです。

(市町村民税に係る滞納処分)

第三百三十一条 市町村民税に係る滞納者が次の各号の一に該当するときは、市町村の徴税吏員は、当該市町村民税に係る地方団体の徴収金につき、滞納者の財産を差し押えなければならない。

e-Gov法令検索 地方税法第331条

差し押さえの対象になる財産の例は、次の通りです。

- 銀行口座の預貯金

- 給与債権

- 共有名義不動産自体を含む不動産

- 自動車、貴金属、骨董日、現金などの動産

- 保険金の解約返戻金

また、「そもそも共有名義不動産の固定資産税は誰が払うのか?」で説明した通り共有者全員に連帯納付義務があるため、代表者だけでなく他の共有者の財産まで差し押さえられる可能性があります。代表者が滞納したことで他の共有者の財産が差し押さえられると、大きなトラブルに繋がる恐れがあるため注意しましょう。

共有名義不動産の固定資産税が払えない・払いたくない時の対処法

共有名義不動産の固定資産税は、対象不動産の利用状況や個々の事情にかかわらず、共有者全員の負担となるのが原則です。たとえ「固定資産税を支払う余裕がない」「自分は一切利用していないのに負担している」といった事情があっても、納税義務を免れることはできません。

共有名義不動産の固定資産税が払えない・払いたくないときは、自分の共有持分を売却して共有名義から抜け出す方法があります。

共有名義不動産全体を処分するには、共有者全員の同意が必要であると、民法第251条に定められています。一方、共有持分は、自己持分のみであれば他の共有者の同意なく自由に処分が可能です。

(所有権の内容)

第二百六条 所有者は、法令の制限内において、自由にその所有物の使用、収益及び処分をする権利を有する。

e-Gov法令検索 民法第206条

処分方法には贈与・放棄などもありますが、売却なら現金化できるうえに相手に贈与税の負担が発生しないメリットがあります。

自分の共有持分の売却先として、以下2つが挙げられます。

| 共有持分の売却先 | 検討すべきケース |

|---|---|

| 共有者に持分を売る | 他の共有者に買取意思がある、第三者へ売るより高めに売りたいなど |

| 共有持分の専門買取業者に売る | 他の共有者や不動産会社では売れないものを売りたい、スムーズに売りたいなど |

共有者に持分を売る

他の共有者に共有持分を購入する意思がある場合は、その共有者へ自己持分を売却できる可能性があります。

他の共有者へ売却する場合、第三者へ売るよりも高値での取引が実現できるケースが多く見られます。他の共有者にとって、同じ共有名義不動産の共有持分を取得することには、下記のようなメリットがあるからです。

<共有者の共有持分が増加するメリット>

- リフォームや短期の賃貸借契約などの方針を決める際の影響力が大きくなる

- 他の共有持分をすべて買い取れば将来的に単独名義不動産として自由に活用できる

他の共有者へ売却する場合、共有持分の売却相場の目安は「共有名義不動産の市場価格×共有持分割合」です。

ただし、「他の共有者に購入の意思がない」「共有持分を買い取れるほどの資金がない」といった場合、売却するのが難しくなります。実際に当社へのご相談のなかにも、「交渉したけど、他の共有者に買取を断られて困っている」といった内容がよく寄せられます。

そうした場合には、以下で解説する共有持分の買取に特化した不動産業者への売却も検討するとよいでしょう。

共有持分の専門買取業者に売る

共有持分の専門買取業者へなら、他の不動産会社や共有者からは買取を断られた共有持分でも売却に期待できます。

買取業者とは、自らが不動産買取を直接おこない、買い取った不動産を活用して利益を得る業者です。

共有持分はあくまで共有名義不動産の所有権の一部に過ぎないため、単体で購入しても活用が非常に難しいのが実情です。基本的に一般個人からの需要が非常に低く、取り扱いそのものに対応していない不動産会社も少なくありません。

しかし、共有持分の専門買取業者は、共有持分の積極的な買取を実施しています。共有持分に関する専門知識や法的対応の経験も豊富であるため、適切な査定金額を掲示してくれるでしょう。売却価格の相場は、買取後のリフォーム・修繕代や諸々の手続き費用を考慮し、「共有名義不動産の市場価格×共有持分割合×1/2~1/3」の範囲に収まるのが一般的です。

共有名義不動産の固定資産税の計算方法

不動産の固定資産税は、毎年1月1日時点で対象不動産を所有している人に課せられます。計算方法は、次の通りです。

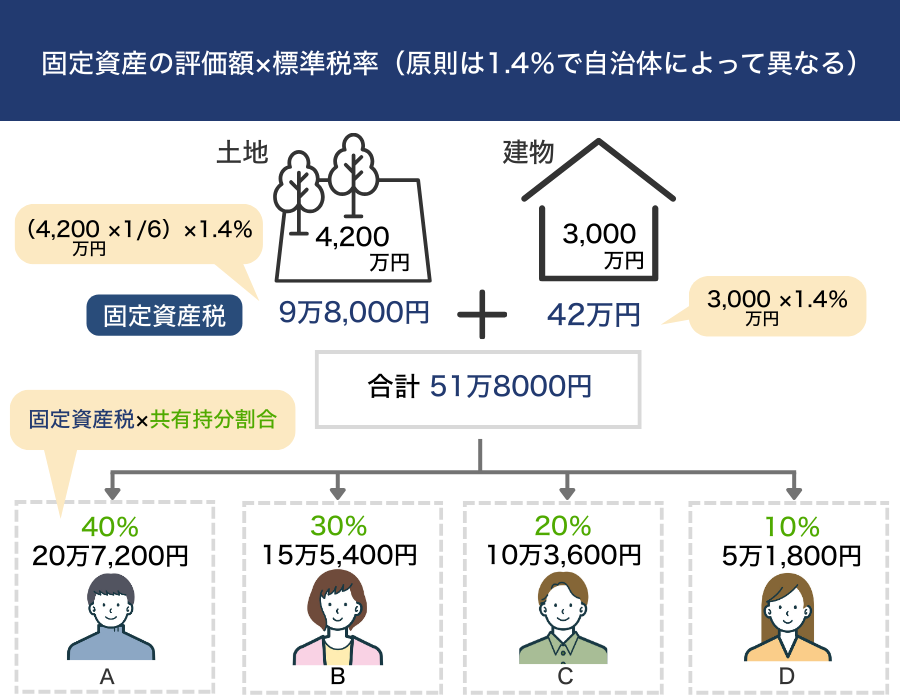

・固定資産の評価額×標準税率(原則は1.4%で自治体によって異なる)

・小数点以下は切り捨て

もし共有名義不動産が「住宅用地の特例」の適用を受けていた場合は、土地の固定資産税を最大1/6まで軽減されます。

共有名義不動産の場合は、算出した固定資産税額をさらに共有持分割合に応じて配分します。以下では、共有名義不動産の固定資産税額についてシミュレーションをおこないました。

<共有名義不動産の計算シミュレーション例>

・土地の固定資産税評価額:4,200万円

・建物の固定資産税評価額:3,000万円

・課税床面積:150㎡で小規模住宅用地の対象

・標準税率:1.4%

・共有持分割合:ABCDの4人でA40%、B30%、C20%、D10%

<固定資産税の計算>

・土地の固定資産税=(4,200万円×1/6)×1.4%=9万8,000円

・建物の固定資産税=3,000万円×1.4%=42万円

・固定資産税=9万8,000円+42万円=51万8,000円

<各共有者への固定資産税負担額計算>

・Aの負担分=51万8,000円×40%=20万7,200円

・Bの負担分=51万8,000円×30%=15万5,400円

・Cの負担分=51万8,000円×20%=10万3,600円

・Dの負担分=51万8,000円×10%=5万1,800円

この場合だと、代表者は一度51万8,000円を負担した後、Aから20万7,200円、Bから15万5,400円、Cから10万3,600円、Dから5万1,800円を徴収します。

参考:総務省「固定資産税」

共有名義不動産の固定資産税に関する他のトラブルと対処法

共有不動産は複数の人間が所有権を持つため、固定資産税について滞納以外にもさまざまなトラブルが起こり得ます。具体的には、以下のようなトラブルが考えられるでしょう。

- 共有者が持分を売却した

- 共有者が自己破産した

- 共有者が共有持分を放棄した

- 代表者が固定資産税を横領した

- 共有者が死亡した

- 共有者が音信不通になった

- 共有者が認知症になり負担分を支払えない

- 固定資産税の肩代わりが「みなし贈与」と判断された

- 納税資金が不足した

それぞれのケースで有効な対処法は異なります。ここからは、共有持分の専門家である当社クランピーリアルエステートが、共有名義不動産の固定資産税に関するトラブル事例と対処法を解説します。

共有者が持分を売却した

共有不動産全体を勝手に売却することはできませんが、自分の持分のみなら売却可能です。そのため、共有者の誰かが自身の持分を第三者に売却する可能性も考えられます。

この場合は持分を購入した第三者が新たな共有者となるため、対象人物と固定資産税の支払い方法について話し合う必要があります。

共有持分の購入者は専門の買取業者であることも多く、購入した業者と話し合うことになるでしょう。もし固定資産税の負担について相手が了承しない場合は、前述した通り弁護士を通しての請求を考えなければなりません。そのため、新たな共有者が分かり次第、速やかに連絡を取って話し合いましょう。

共有者が自己破産した

共有者が自己破産した場合も、新たな人物が共有者になる可能性が高くなります。自己破産とは、借金返済の見込みがないことを裁判所に認めてもらい、一定の条件の元で返済義務を免除してもらう制度です。

自己破産をすると、まずは持っている財産を換金して返済の一部に充てなければなりません。自己破産をした共有者の共有持分は、任意売却したり競売にかけられたりして、現金化がおこなわれます。

共有持分を購入した相手が新たな共有者に加わるため、その人と固定資産税の支払い方法を話し合う必要があります。

共有者が共有持分を放棄した

共有者が持分を放棄すると、その共有者が持っていた持分は他の共有者に分配されます。分配割合は、他の共有者の共有持分割合に応じるのが一般的です。

たとえば、3人で1/3ずつ共有していた場合、1人が持分放棄を行うと残った2人が1/2ずつ負担することになります。共有持分割合が増えれば固定資産税の負担割合も増えますが、持分放棄は民法によって認められているため回避できず、負担の増加を受け入れるしかありません。

(持分の放棄及び共有者の死亡)

第二百五十五条 共有者の一人が、その持分を放棄したとき、又は死亡して相続人がないときは、その持分は、他の共有者に帰属する。

e-Gov法令検索 民法第255条

持分を放棄した後は、放棄分が帰属する共有者へ名義人を変更するために「持分移転登記」が必要です。

持分移転登記には共有持分が帰属する共有者全員が参加する必要があるため、知らない内に持分が増えていたといったことは基本的にありません。

また、固定資産税は1月1日時点で持分を保有している共有者に納税義務が課せられます。そのため、タイミングによっては持分を放棄する共有者に固定資産税を請求できる可能性はあります。

代表者が固定資産税を横領した

代表者が共有者から徴収した固定資産税を横領し、生活費やギャンブル、その他プライベートに充てて使い込んでしまった場合でも固定資産税は払わなければなりません。すでに代表者へ自身の負担分を預けているのにまた追加で払うのは納得のいかないことですが、払わずにいると最悪不動産を差し押さえられる可能性があります。

代表者が固定資産税を横領して払わないとなれば、早めに他の共有者と協力し納税を済ませましょう。

横領した代表者に対しては、後で「不当利得返還請求訴訟」を申し立てられます。不当利得返還請求とは、相手が不当に得た利益を返還するよう請求することです。

(不当利得の返還義務)

第七百三条 法律上の原因なく他人の財産又は労務によって利益を受け、そのために他人に損失を及ぼした者(以下この章において「受益者」という。)は、その利益の存する限度において、これを返還する義務を負う。

e-Gov法令検索 民法第703条

(悪意の受益者の返還義務等)

第七百四条 悪意の受益者は、その受けた利益に利息を付して返還しなければならない。この場合において、なお損害があるときは、その賠償の責任を負う。

e-Gov法令検索 民法第704条

このケースでは、他の共有者から徴収した固定資産税負担額を、不当に自身の利益にしているとみなされます。

ただし、不当利得返還請求訴訟を申し立てるには相手が不当に利益を得た証拠や、悪意の証明が必要です。自身の手に負えない場合は弁護士へ依頼するとよいでしょう。

共有者が死亡した

共有者の1人が死亡した場合、死亡した人の財産は法定相続人に引き継がれます。財産には共有持分も含まれるため、死亡した共有者の配偶者や子供などの親族が新たな共有者になります。共有者には連帯納付義務があるので、相続で共有者となった人物にも固定資産税を払う義務があります。

しかし、新しく所有者になった相続人のなかには、固定資産税について理解しないまま相続している場合もあるでしょう。

新たに共有者に加わった人がいる場合は、固定資産税の納付についてきちんと説明し、共有持分に応じた納税を納得してもらって話がこじれないように立ち回ることが大切です。そのため、早めにコミュニケーションを取り話し合いを進めましょう。

共有者が音信不通になった

共有者が音信不通になり固定資産税が支払われない場合の対処法は、2種類あります。

- 不在者財産管理人を選出する

- 死亡扱いにする

不在者財産管理人とは、行方不明者(不在者)の財産を代わりに管理する人で家庭裁判所から選任されます。一般的には弁護士や司法書士など、不在者と利害関係にない人物が選ばれます。1の方法では、不在者財産管理人を選任してもらい、管理人に対して固定資産税の支払いを請求します。

2の方法は、音信不通となった人物を死亡扱いにし、死亡扱いにした人物の相続人となった人から固定資産税を徴収します。ただし、音信不通者に相続人がいない場合は、他の共有者に持分が分配され固定資産税の負担が増す可能性があります。

いずれの方法も、「音信不通」であることの証明や申し立ての手続きは簡単ではありません。また、音信不通者に支払い能力がない場合や相続人がいない場合は、自身の負担が増える可能性もあるため共有状態の解消を検討するのも1つの方法です。

共有者が認知症になり負担分を支払えない

共有者が認知症になった場合は、共有者の財産を守るために成年後見人を選任する必要があります。成年後見人は、認知症などで判断能力を失った人の代わりに不動産や預貯金などの財産を管理する権限を持つため、固定資産税の支払いについても、家庭裁判所の監督下で必要な支出として後見人が管理財産から支出することができます。

成年後見人の選任方法は、認知症の進行度合いによって異なります。まだ判断力がある内なら、「任意後見制度」で本人が成年後見人を指定できます。一方、判断力が失われている状態の場合は、「法定後見制度」によって家庭裁判所が選任します。任意後見制度の場合は親族を指定できますが、法定後見制度では弁護士など親族以外から選ばれるのが一般的です。

固定資産税の肩代わりが「みなし贈与」と判断された

たとえば親子で不動産を共有していて、親が子供の固定資産税を一緒に払っているケースなどがあるかもしれません。この場合、固定資産税の肩代わりが「みなし贈与」とされ、子供に贈与税が課せられる可能性があります。

第八条 対価を支払わないで、又は著しく低い価額の対価で債務の免除、引受け又は第三者のためにする債務の弁済による利益を受けた場合においては、当該債務の免除、引受け又は弁済があつた時において、当該債務の免除、引受け又は弁済による利益を受けた者が、当該債務の免除、引受け又は弁済に係る債務の金額に相当する金額(対価の支払があつた場合には、その価額を控除した金額)を当該債務の免除、引受け又は弁済をした者から贈与(当該債務の免除、引受け又は弁済が遺言によりなされた場合には、遺贈)により取得したものとみなす。ただし、当該債務の免除、引受け又は弁済が次の各号のいずれかに該当する場合においては、その贈与又は遺贈により取得したものとみなされた金額のうちその債務を弁済することが困難である部分の金額については、この限りでない。

e-Gov法令検索 相続税法第8条

みなし贈与と判断されないためには、肩代わりした金額に利子をつけて「貸借」にしましょう。利子は1%でも問題ありません。他にも贈与税の非課税枠を利用し、肩代わりを含む贈与金額を年間110万円までに抑えるのも1つの方法です。

納税資金が不足した

固定資産税を支払う資金が無かったり不足している場合は、速やかに自治体へ相談しましょう。固定資産税は原則的に年4回の分納が認められていますが、相談すれば年12回の分納手続きが認められる可能性があります。分納の他にも、理由によっては徴収猶予が受けられたり税額を減免してもらったり、財産の差し押さえが猶予される「換価の猶予」が認められる場合もあります。

いずれの場合も、支払いができないと分かった時点でなるべく早く相談するのが大切です。できれば滞納する前に役所へ相談しましょう。

まとめ

共有不動産の固定資産税を滞納すると、共有者全員に迷惑がかかるだけでなく場合によっては財産が差し押さえられる可能性もあります。また、複数人に所有権がある共有不動産では、共有者の1人が自己破産したり、認知症になったりとさまざまなトラブルが起こり得ます。トラブルへの対処法を知らないと、固定資産税を滞納するリスクが高まるため注意が必要です。資金不足でどうしても固定資産税が払えないとわかったら、なるべく早く役所へ相談するのも大切です。役所へ相談すれば、分納や徴収猶予を認めてもらえるかもしれません。

よくある質問

共有者の誰かが固定資産税を払わないと他の共有者に影響はありますか?

他の共有者が支払わなかった分の固定資産税は、必ず他の共有者が負担しなければなりません。滞納者へ請求し徴収するまでは、代表者が全額肩代わりしたり他の共有者と一緒に負担したりなどが必要です。

固定資産税を肩代わりしていますが、他の共有者から返してもらえますか?

求償権の行使によって、固定資産税を滞納している共有者から負担分を取り返せます。ただし、求償権には消滅時効があるため、時効になる前に権利行使をおこなってください。

代表者の固定資産税の納付方法には何がありますか?

自治体によって異なるものの、主に以下の固定資産税の納付方法が存在します。

- 市区町村窓口・銀行・信用金庫・ゆうちょ銀行などの窓口にて納付書を持参

- コンビニにて指定バーコード付き納付書を持参

- PayPay・LINE Pay・楽天ペイなどのアプリで納付書のバーコードを読み取り納付

- 地方税お支払いサイトを通じたクレジットカード納付

- eLTAXや地方税お支払いサイトを通じたインターネットバンキング・ATMを利用した納付

- 登録した口座からの自動引き落とし

なお、これらは代表者が自治体に対して納税する際の方法であり、他の共有者から負担分を徴収する方法とは異なります。

固定資産税の納付時期はいつですか?

納付時期は自治体によって異なるものの、概ね年4回に分けられます。たとえば東京都なら、6月、9月、12月、2月です。納付書は、4~5月頃に市区町村から届きます。

自治体が代表者を決めるときの基準はありますか?

こちらから指定しなかった場合、固定資産税の支払いを担当する代表者は、滞納リスクを避けるために確実に納税してくれそうな人を自治体が選定します。選定基準に明確なルールはないものの、「共有持分割合の多さ」「登記簿の記載順序」「物件居住者」などを考慮して選ばれるのが一般的です。