共有持分の移転登記費用はいくら必要?費用の内訳や計算方法など解説

共有名義の不動産では、各共有者が持分割合に応じて権利を有しています。この持分は売買・贈与・相続などを原因として他の共有者や第三者に移転させることが可能であり、その際に必要となるのが「共有持分移転登記」です。

共有持分移転登記は、単なる名義変更の手続きではありません。「この不動産の持分は誰が、どの割合で所有しているのか」を登記簿に記録して公開し、第三者に対しても権利を主張できるようにするための手続きです。

そのため、売買契約書のような移転の原因を証明する書類を用意し、法務局に登記内容を変更してもらう必要があります。

そして、共有持分移転登記では、書類の作成や準備をするための費用がかかります。あくまで目安ですが、共有持分の移転登記の費用は下記となります。

| 費用 | 目安 |

|---|---|

| 司法書士への報酬 | 1件3〜5万円程度 |

| 土地家屋調査士への報酬 | 1件6万円〜10万円程度 |

| 登録免許税 |

固定資産税評価額の0.4%〜2% ※登記の原因によって税率は異なります |

| 不動産取得税 |

宅地と住宅用の建物:固定資産税評価額の3% 住宅用以外の土地建物:固定資産税評価額の4% |

| 印紙税 | 契約金額によって異なるが200円~60万円 |

持分移転登記にかかる税金の例として、登録免許税が挙げられます。登録免許税は、不動産の固定資産税評価額と移転する持分割合、相続か売買・贈与かなどの登記原因に応じた税率をかけて計算されます。

持分を贈与する場合は贈与税、相続する場合には相続税など、状況に応じて他の費用・税金がかかるケースも多々あります。

なお、共有持分移転登記にかかる費用を抑えたい場合、司法書士などの専門家に依頼せず、自分だけで手続きを進める方法もあります。

とはいえ、専門知識が必要になるうえに、手間や時間がかかりやすいため、持分移転登記をする場合には専門家に依頼するのが基本的には得策です。

本記事では、共有持分移転登記の概要、共有持分移転登記の種類、共有持分移転登記にかかる費用と税金の計算方法、共有持分移転登記を自分で進める際の流れなどを解説します。

目次

共有持分移転登記とは?

共有持分移転登記とは、不動産の所有権の一部である共有持分の名義を変更する手続きのことです。相続や離婚での財産分与・持分の売買・持分の放棄・持分の贈与などさまざまな状況で発生します。

他にも、持分を移転させるパターンとしては、共有者の名義変更・共有から単独所有への変更・共有者の追加なども該当します。

より具体的なシチュエーションとして、共有持分移転登記をするケースには下記が挙げられます。

- 夫と妻が共有している不動産の夫の持分のみを子の所有として名義変更する

- 夫と妻が共有している不動産の夫の持分を妻の所有とし妻の単独所有として名義変更する

- 夫と妻が共有している不動産を夫と妻と子の3人の所有として名義変更する

共有持分移転登記を行うことで、「誰がどの割合で不動産を所有しているか」という権利関係が登記簿に明確に記録され、その内容を第三者に対しても主張できるようになります。

ただし、たとえ相続や売買で持分を取得しても、登記をするまでは法的には権利を主張できません。そのため、取得後は速やかに登記を行うことが重要です。

共有持分移転登記をする際の登記の種類

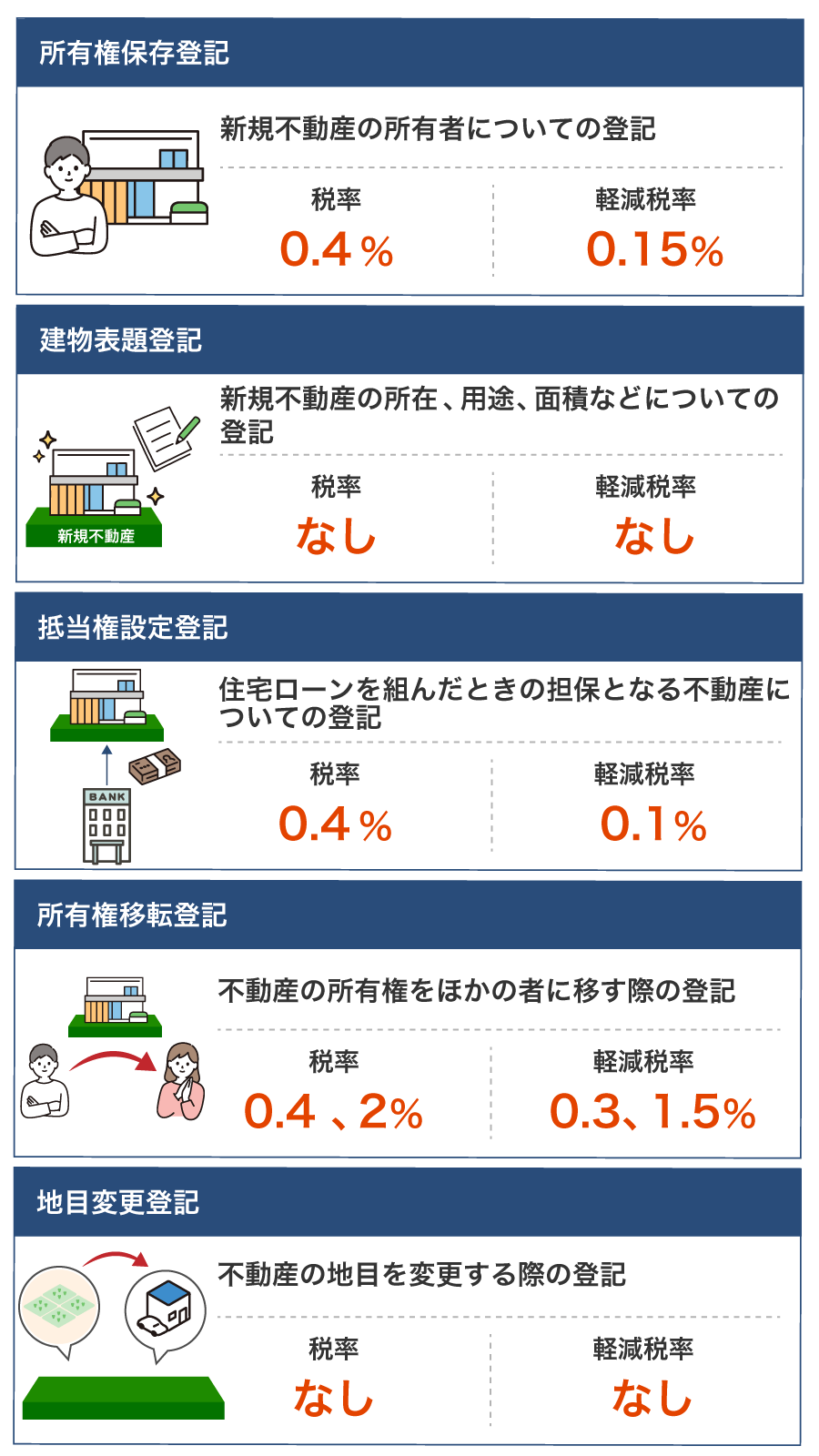

共有持分移転登記の際には、登記の目的によって実施する登記の種類が異なります。登記の種類によって、登記目的や発生する登録免許税の税率が変わります。

共有持分移転登記に関わる登記の種類や税率は、主に次の通りです。

| 登記の種類 | 内容 | 税率 | 軽減税率 |

|---|---|---|---|

| 所有権保存登記 | 新規不動産の所有者についての登記 | 0.4% | 0.15% |

| 建物表題登記 | 新規不動産の所在、用途、面積などについての登記 | 登録免許税なし | 登録免許税なし |

| 抵当権設定登記 | 住宅ローンを組んだときの担保となる不動産についての登記 | 0.4% | 0.1% |

| 所有権移転登記 | 不動産の所有権をほかの者に移す際の登記 | 0.4%・2% | 0.3%・1.5% |

| 地目変更登記 | 不動産の地目を変更する際の登記 | 登録免許税なし | 登録免許税なし |

各種登記にかかる登録免許税には、特定の要件を満たすことで税率が軽減される措置が設けられています。2024年度の税制改正により、2026年~2027年まで適用期限が延長されました。

- 土地の売買による所有権移転登記の軽減措置は2026年8月31日まで

- そのほかの軽減措置は2027年8月31日まで

参考:国税庁「登録免許税の税率の軽減措置に関するお知らせ」

参考:国税庁「特定の住宅用家屋の所有権の保存登記等に係る登録免許税の税率の軽減措置に関するお知らせ」

以下では、それぞれの登記の詳細を解説します。

所有権保存登記

所有権保存登記とは、まだ登記簿に所有権が記録されていない不動産について、初めて所有権を登記簿に登録する手続きです。建物を新築した場合や、建売住宅・新築マンションを購入した場合などに行われます。

法律上、所有権保存登記の申請は義務ではなく、登記をしなくても罰則はありません。しかし、登記をしなければ第三者に対して自分が所有者であると主張できなくなり、下記のようなデメリットがあります。

- 抵当権の設定ができず、住宅ローンを利用できない

- 同じ不動産を他人に二重に譲渡されるなど、トラブルに巻き込まれる可能性がある

- 登記がないことを理由に買い手がつかず、売却が困難になる

- 土地の所有者や第三者に対抗できない

このように、実務上は所有権保存登記をしないメリットはほとんどなく、実質的には「義務化に近い制度」ともいえます。

費用としては登録免許税がかかります。課税標準は不動産の価格(原則、市町村が管理する固定資産課税台帳に登録された価格)であり、その価格に所定の税率を乗じて計算します。

税率は原則0.4%ですが、個人の住宅用家屋であれば0.15%、特定認定長期優良住宅の場合は0.1%に軽減されます。共有不動産の所有権保存登記を行う場合には、所有者のうち1人が申請すれば、不動産全体の所有者について登記をすることが可能です。

ただし、登記完了後に交付される「登録識別情報」(登記名義人本人であることを証明する12桁の符号)は、申請者本人にしか通知されません。また、「自分の持分だけ登記する」という部分的な保存登記は認められていません。

このように、所有権保存登記は不動産の権利関係を正しく確立するために欠かせない重要な手続きであり、実際の申請では専門知識が求められるため、司法書士に依頼するのが一般的です。

建物表題登記

建物表題登記(土地の場合は土地表題登記)とは、登記簿にまだ記録がない建物について、新しく登記簿を作成する手続きです。

建物を新築した時点では、その建物に関する登記簿は存在しません。そのため、建物の「基本情報」を最初に公的に登録する行為として、新築後に行われるのが建物表題登記です。

所有権保存登記が「誰が所有しているかという権利関係の登記」であるのに対し、建物表題登記は「建物そのものの物理的な情報を登録する登記」です。

具体的には「建物の所在・用途」「構造」「床面積」「所有者」などの情報を登記簿に記録します。

建物表題登記には登録免許税はかかりません。ただし、不動産登記法により、建物の所有権を取得した日(新築代金の支払完了・所有権証明書や鍵の引渡しを受けた日など)から1か月以内に申請することが義務付けられています。

(建物の表題登記の申請)

第四十七条 新築した建物又は区分建物以外の表題登記がない建物の所有権を取得した者は、その所有権の取得の日から一月以内に、表題登記を申請しなければならない。

e-Gov法令検索 不動産登記法第47条

期限内での建物表題登記を忘れたときの罰則は、10万円以下の過料です。

この期限を守らなかった場合、10万円以下の過料の対象になります。

さらに、新築した建物が共有名義である場合には、登記時に各共有者の持分割合を明確に記載する必要があります。その際には、共有持分証明書など、持分割合を証明できる書類を準備することが求められます。

なお、所有権保存登記と同じく、1人の所有者が代理で申請することで、共有者全員分の登記をまとめて行うことも可能です。

実務では、建物の構造や面積といった現地調査を正確に行う必要があるため、建物表題登記は土地家屋調査士に依頼するのが一般的です。

抵当権設定登記

抵当権設定登記は、住宅ローンなどを利用する際に、金融機関が貸付金の担保として不動産に抵当権を設定する手続きです。

抵当権とは、債務者が返済できなくなった場合に、担保にした不動産を差し押さえて、その代金から他の債権者に優先して返済を受けられる権利を指します。「担保物権」とも呼ばれ、債権回収の確実性を担保するための制度です。

抵当権には順位があり、登記簿に記載された順番に従って弁済の優先度が決まります。住宅ローンを組むときは抵当権が設定されるのが一般的であり、担保となった不動産に関して次の項目を登録します。

- 抵当権者(金融機関などの抵当権の債権者)

- 抵当権設定者(住宅ローンを受ける人)

- 債務者

- 抵当権の発生原因

- 債権額

- 利息

- 損害遅延金

- 抵当権を設定する不動産の情報(所在、地積、地目、床面積など)

費用としては登録免許税が必要で、算出方法は「債権金額×税率」です。原則は0.4%ですが、住宅取得資金にかかる抵当権設定の場合は0.1%の軽減税率が適用されます。

共有名義の不動産については、各共有者の持分ごとに抵当権を設定することも可能です。

しかし、他の共有者の同意が得られないことや、担保価値の評価が難しいことから、共有持分にのみ抵当権を設定しても、金融機関のローン審査が通らないケースが大半です。

さらに、夫婦でペアローンを組む場合には注意が必要です。夫婦それぞれが独自にローン契約を結ぶため、抵当権も別々に2本設定され、その結果、抵当権設定登記も2件必要になります。

抵当権設定登記は、登記内容に不備があると金融機関の融資実行に支障が出るため、通常は司法書士に依頼して申請するのが一般的です。

所有権移転登記

所有権移転登記とは、すでに所有権が設定されている不動産の名義人などを変更するときに行われる登記です。所有権の変更が発生するケースは次の通りです。

- 不動産の売買

- 不動産の相続

- 不動産の贈与

- 不動産が対象の財産分与

たとえば売買の場合、売買契約が成立した時点で法律上は所有権が買主に移転します。

しかし、登記をしなければ第三者に対して自分が所有者であることを主張できません。この「対抗要件」を備えるために、所有権移転登記は非常に重要です。

なお、所有権移転登記は原則として義務ではありませんが、2024年4月1日から相続登記については義務化されました。

相続(遺言含む)によって不動産を取得した相続人は所有権の取得を知った3年以内、遺産分割で不動産を取得した相続人は遺産分割成立日から3年以内に手続きする必要があります。

正当な理由なく義務に違反したときは、10万円以下の過料です。所有権移転登記を行うことで、不動産の新しい所有者が「この不動産は自分が所有している」と法的に主張できるようになります。

逆に所有権移転登記をせずに放置すると、不動産の前の所有者が引き続き第三者への法的主張が可能となってしまいます。そのため、所有権保存登記と同じく所有権移転登記は速やかに行うのが一般的です。

以下では、所有権移転登記に関する登録免許税の税率をケース別にまとめました。

| 登録免許税 | 税率 | 軽減税率 |

|---|---|---|

| 不動産の売買 (建物は競売含む) |

2% | ・1.5%(土地のみ、2026年8月31日まで) ・0.3%(住宅用家屋の売買・競売による取得) ・0.15%(新築の住宅用家屋の取得等) ・0.1%(特定の増改築等がされた住宅用家屋の移転) |

| 不動産の相続 | 0.4% | 一定の条件を満たした場合の土地は免税 |

| 不動産の贈与・好感・収用など | 2% | なし |

共有名義の不動産で、共有持分だけの移転が発生するのは、主に次のケースです。

- 複数の共有者の共有持分をすべて移転し、単独名義にする

- 父母の共有不動産で父親が亡くなり、父親の共有持分のみ相続が発生した

- 相続財産となった1つの不動産を、複数人の法定相続人に相続させた

共有部分に関する持分移転登記を行う際は、登録権利者(持分を得る人)と登録義務者(持分を失う人)の共同申請が必要です。

地目変更登記

地目変更登記とは、不動産の地目(学校用地、宅地、畑など)を変更するための手続きです。例えば、畑や田といった農耕地を宅地として転用するときに、地目変更登記を行います。

地目変更登記は、建物表題登記と同じく実施を義務付けられた手続きで、期限は「地目に変化が生じた日」から1ヶ月以内です。地目に変化が生じるとは、造成によって土地の状態が変わるなどが挙げられます。地目変更登記に登録免許税はかかりません。

地目の種類は、不動産登記事務取扱手続準則第68条に定められた以下の23種類です。

- 田

- 畑

- 宅地

- 学校用地

- 鉄道用地

- 塩田

- 鉱泉地

- 池沼

- 山林

- 牧場

- 原野

- 墓地

- 境内地

- 運河幼稚

- 水道用地

- 用悪水路

- ため池

- 堤

- 井溝

- 保安林

- 公衆用道路

- 公園

- 雑種地

共有持分の地目変更登記は、土地の共有者のうち1人の申請で対応できます。共有者のうち1人でもい地目変更に反対していても、現地の状況と登録している地目が一致していない場合は、地目変更登記が必要です。

共有持分移転登記で必要な費用と税金

共有持分移転登記で必要な費用や税金は、依頼する司法書士事務所の料金、登記の種類、不動産の固定資産税評価額・債権額などによって変わります。

一般的な宅地物件持分の売買で司法書士に依頼したときは、おおよそ10万~30万円かかります。共有持分移転登記にて必要な費用・税金の相場や税率は、次の通りです。

| 司法書士への報酬 | 1件3~5万円程度 |

|---|---|

| 土地家屋調査士への報酬 | 1件6~10万円程度 |

| 登録免許税 | 固定資産税評価額の2% |

| 不動産取得税 | 宅地と住宅用の建物は固定資産税評価額の3%住宅用以外の土地建物は4% |

| 贈与・売買契約の印紙税 | 200~60万円 |

| 相続税 | 取得金額の10~55% |

| 譲渡所得税 | 譲渡所得の20%か39% |

| 贈与税 | 贈与された固定資産税評価額等の10〜55% |

| その他の費用 | 住民票や印鑑登録証明書など2000円程度 |

以下では、共有持分移転登記で必要な費用・税金の詳細や計算方法を見ていきましょう。

司法書士への報酬|1件3〜5万円程度

共有持分移転登記は、不動産の名義人本人の手続きで進められます。しかし登記はさまざまな書類を準備し、不備なく手続きを進めなければなりません。専門知識も必要になるので、権利関係の登記は一般的に司法書士へ依頼するのがおすすめです。

司法書士への報酬は司法書士事務所によって変わるものの、1件3~5万円、高いところで10万円程度が相場です。共有持分移転登記に関しては、持分1人分につき1件扱いになります。

例えば、1件3万円の司法書士事務所で「共有者が6人にいる不動産を単独名義にしたい」と依頼するときは、3万円×5人=15万円の費用がかかります。司法書士事務所によっては、複数の共有持分移転登記を1件分の金額で対応してくれるところもあるので、依頼前に見積りをお願いしましょう。

土地家屋調査士への報酬|1件6〜10万円程度

建物表題登記といった表示に関する登記は、土地家屋調査士へ代理を依頼するのが一般的です。

土地家屋調査士とは、不動産の表示に必要な不動産に関する調査や測量を行い、表題登記などの申請手続き代行を行う専門家のことです。土地家屋調査士への報酬は、1件あたり6~10万円程度が相場となります。

共有持分移転登記に関しても、共有者の人数にかかわらず実施するのは1回です。不動産の面積や状態は権利関係に影響されるものではないので、共有名義か否かは費用の金額にかかわりません。なお、登記以外にも不動産の測量や土地分筆登記などを依頼するときは、数十万~数百万円の費用がかかる可能性があります。

登録免許税|固定資産税評価額の2%

登録免許税とは、所有権保存登記や所有権移転登記などで行う際の手数料のような税金です。物件の固定資産税評価額に、税率を乗じて計算します。税率は原則として2%ですが、相続関係の登記や土地売買時の軽減税率の適用などが行われるときは、税率も変化します。

以下では、共有持分がかかわる登録免許税の税率をまとめました。

| 持分移転の事由 | 税率 | 軽減税率 |

|---|---|---|

| 不動産の売買 | 2% | 0.1~1.5% |

| 不動産の相続 | 0.4% | – |

| 不動産の贈与・遺贈 | 2% | 相続人への遺贈なら相続扱いで0.4% |

| 不動産の財産分与 | 2% | – |

登録免許税の計算方法

1,000万円の土地、1,200万円の建物(住宅用家屋のもの)を2分の1の持分を売買するケースで、所有権移転の登記をするときの計算例を見ていきましょう。

建物代1,200万円×持分1/2×0.003(税率0.3%)=1万8,000円

合計9万3,000円の登録免許税がかかります。

次に、相続登記が行われたときの例も紹介します。2,100万円の建物の3分の1を子どもが相続するときの登録免許税は、次の通りです。

登録免許税は2万8,000円となります。

不動産取得税|宅地と住宅用の建物は固定資産税評価額の3%住宅用以外の土地建物は4%

不動産取得税とは、不動産の購入・贈与・新築といった方法で取得したときに発生する税金です。相続や財産分与では、不動産取得税は発生しません。

不動産取得税は、固定資産税評価額に対象不動産が該当する税率を乗じます。不動産の種類ごとの不動産取得税の税率は次の通りです。

| 不動産の種類 | 税率 |

|---|---|

| 土地 | 3% |

| 家屋(住宅) | 3% |

| 家屋(非住宅) | 4% |

不動産取得税の計算方法

不動産取得税の計算例を見ていきましょう。

まず、3,000万円の土地のうち、共有持分が2分の1だった場合の不動産取得税は次の通りです。

2,000万円の家屋(非住宅)のうち、共有持分が4分の1だった場合の不動産取得税は次の通りです。

贈与・売買契約の場合は印紙税も必要|契約金額によって異なり200~60万円

不動産の贈与・売買契約によって共有持分に関する所有権を移動させるときは、登録免許税や不動産取得税のほかにも、契約書等の書類にかかる印紙税の支払いが必要です。

印紙税を納付するには、郵便局や法務局などで収入印紙を購入し、契約書に添付して消印します。必要な収入印紙代は、契約書の種類や書類に記載された契約金額に基づいて決まります。不動産の共有持分移転登記にかかわるのは、主に「第1号文書(不動産売買契約書など)」です。

以下では、書類の記載金額に応じた第1号文書の収入印紙代対応表をまとめました。

| 記載された契約金額 | 必要な収入印紙代 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円超50万円以下 | 400円 |

| 50万円超100万円以下 | 1,000円 |

| 100万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 20万円 |

| 10億円超50億円以下 | 40万円 |

| 50億円超 | 60万円 |

| 契約金額の記載がないもの | 200円 |

引用:国税庁「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

不動産の贈与契約書の場合は、契約書に金額を書き込まないこと(無償贈与など)で一律200円の収入印紙で済みます。負担付贈与などで金額を記載したときは、金額に応じた収入印紙が必要です。

相続税|取得金額の10~55%

不動産の共有持分を相続した場合、共有持分移転登記にかかる金額に加えて相続税がかかる可能性があります。ほかの相続財産(現金・預金、生命保険金など)がある場合は、ほかの相続財産と合算した金額に対して相続税が課せられます。

ただし相続税がかかるのは、相続財産の合計金額が相続税の基礎控除「3,000万円+(600万円×法定相続人の人数)」を超える金額分です。

また、不動産の場合は小規模宅地等の特例(被相続人の自宅や事業などに使用していた宅地の評価額を最大80%軽減する制度)も関係してきます。相続税は累進課税制度が採用されており。相続財産の金額に応じて10~55%で変動します。金額ごとの対応税率と控除額は次の通りです。

| 相続財産の金額 | 税率 | 控除金額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

引用:国税庁「No.4155 相続税の税率」

なお実際に相続するときは、不動産の持分をどのように分けるかを遺産分割協議などで決定するため、共有持分をさらに分割して相続するケースも考えられます。

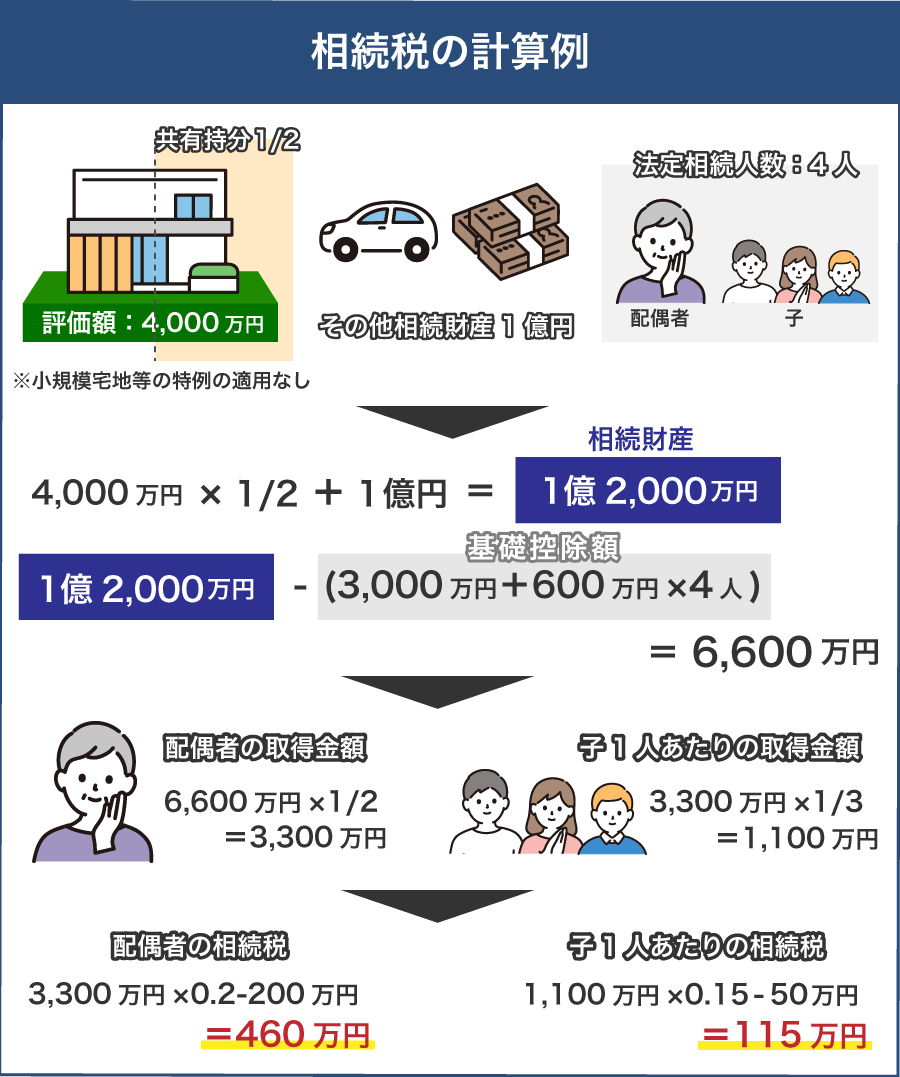

相続税の計算方法

相続税の計算例を、以下の条件で見ていきます。

- 不動産の評価額4,000万円(被相続人の共有持分2分の1)

- その他相続財産1億円

- 法定相続人数4人(配偶者、子3人)

- 小規模宅地等の特例の適用なし

まずは相続遺産のうち、課税遺産額から算出していきます。

1億2,000万円-基礎控除額(3,000万円+600万円×4人)=課税遺産額6,600万円

配偶者の法定相続分は2分の1なので、被相続人の配偶者の課税遺産額は3,300万円。子の法定相続分は残った取得金額を子の人数で分割した金額なので、取得金額は1人あたり1,100万円です。

課税遺産額を算出できたら、該当する相続税率をかけた額から控除額を引いて相続税を算出します。

課税遺産額3,300万円×0.2(税率20%)-控除額200万円=相続税460万円

<子1人あたりの相続税>

課税遺産額1,100万円×0.15%(税率15%)-控除額50万円=相続税115万円

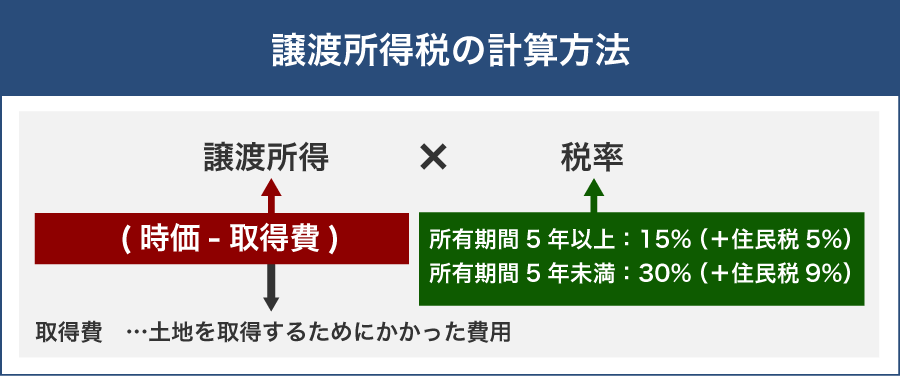

譲渡所得税|譲渡所得の20%か39%

不動産の共有持分を他へ売却して利益を得たときは、売却益を譲渡所得とみなして譲渡所得税が課せられる場合があります。

「収入金額(売却価格)-(不動産の取得費+譲渡費用)-特別控除額」で算出した課税譲渡所得金額に、税率(20%または39%)を乗じて計算します。

特別控除額とは、一定の要件を満たした不動産を譲渡した場合に適用される控除金額です。譲渡所得税の税率は、売却した不動産を所有する期間の長さによって2種類に分けられます。売却した年の1月1日時点で所有期間が5年以下なら「短期譲渡所得」、所有期間が5年を超えるなら「長期譲渡所得」扱いで長期譲渡所得所得のほうが税・住民税のいずれも安くなります。

| 区分所得税 | (復興特別所得税込)住民税 | |

|---|---|---|

| 長期譲渡所得 | 15%(15.315%) | 5% |

| 短期譲渡所得 | 30%(30.63%) | 9% |

引用:国税庁「No.1440 譲渡所得(土地や建物を譲渡したとき)」

特別控除額が適用されるケースと控除金額も見ていきましょう。

| 要件 | 特別控除額 |

|---|---|

| 収用等による土地建物を譲渡した場合 | 5,000万円 |

| ・マイホーム(居住用財産)を譲渡した場合 ・被相続人の居住用財産(空き家)を譲渡した場合 |

3,000万円 |

| 特定土地区画整理事業等のために土地等を譲渡した場合 | 2,000万円 |

| 特定住宅地造成事業等のために土地等を譲渡した場合 | 1,500万円 |

| 2009年および2010年に取得した土地等を譲渡した場合 | 1,000万円 |

| 農地保有の合理化等のために農地等を譲渡した場合 | 800万円 |

| 低未利用土地等を譲渡した場合 | 100万円 |

譲渡所得税の計算方法

譲渡所得税の計算方法を、短期譲渡所得と長期譲渡所得のケースそれぞれで計算します(復興特別所得税は考慮なし)。まずは売却金額は800万円、取得費+譲渡費用は200万円とした場合の金額をみていきましょう。

(売却金額800万円-取得費+譲渡費用200万円)×長期譲渡所得税率(15%+5%)=長期譲渡所得税120万円

このように、短期譲渡所得か長期譲渡所得によって発生する税金に2倍近くの差が出ます。売り急いでいない限りは、売却のタイミングを所有期間5年超になるまで待ったほうが節税になるでしょう。

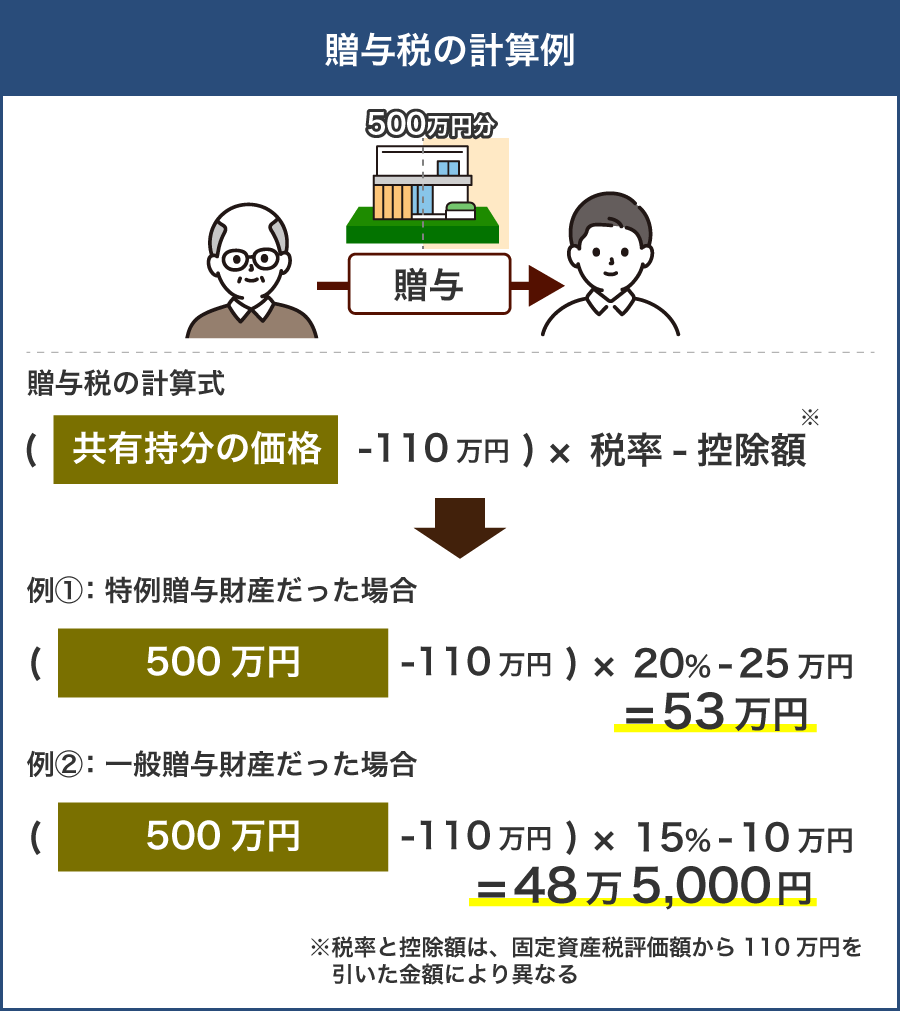

贈与税|10〜55%

取得した不動産の共有持分が贈与とみなされたときは、贈与税が課せられます。金額は、「贈与された不動産の固定資産税評価額または相続税評価額-基礎控除110万円(暦年課税の場合)」に税率を乗じて算出されます。

贈与税を支払うのは、原則として共有持分を受け取った人です。「不動産を取得したときに、お金を出してないのに共有持分を持っている」「不動産へ出資した金額と共有持分割合が一致しない」といったケースでも、贈与税が発生する可能性があります。

贈与税は累進課税制度が採用されているので、贈与された金額が大きいほど税率も高いです。ただし、贈与された不動産の共有持分が「特例贈与財産」に該当すると、贈与税が軽減されます(受贈者が18歳以上に限る)。

特例贈与財産とは、直系尊属(父母や祖父母など)から受けた贈与のことです。例えば配偶者の両親から贈与を受けた場合、直系尊属ではないので一般贈与財産扱いになります。一般贈与財産と特例贈与財産の税率をそれぞれ見ていきましょう。

| 基礎控除後の一般贈与財産の課税価額 | 税率 | 控除金額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1,000万円以下 | 40% | 125万円 |

| 1,000万円超1,500万円以下 | 45% | 175万円 |

| 1,500万円超3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

| 基礎控除後の特例贈与財産の課税価額 | 税率 | 控除金額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

なお贈与税を計算するときは、暦年課税で計算するのが一般的です。暦年課税のほかには、「相続時精算課税制度」を選択できる場合があります。暦年課税と相続時精算課税の違いは以下の通りです。

控除額贈与をする人ごとに年間110万円・贈与をする人ごとに年間110万円

・相続開始までは贈与をする人ごとに2500万円

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 対象贈与者 | 誰でもよい | 贈与があった年の元日に60歳以上である父母・祖父母 |

| 対象受贈者 | 誰でもよい | 贈与があった年の元日に18歳以上の推定相続人や孫 |

| 税率 | 10~55% | 一律20% |

相続時精算課税制度は贈与時の税負担を軽減できる効果があるものの、一度選択すると暦年課税に戻せない、小規模宅地の特例が使えないといったデメリットがあります。

贈与税の計算方法

不動産の共有持分が500万円だった場合、一般贈与財産と特例贈与財産の両方のケースでの計算例を見ていきます。

(贈与額500万円-基礎控除110万円)×税率20%-控除25万円=贈与税53万円

<特例贈与財産だった場合>

(贈与額500万円-基礎控除110万円)×税率15%-控除10万円=贈与税48万5,000円

その他の費用|住民票や印鑑登録証明書など2000円程度

共有持分移転登記を行うには、手続きの際に住民票や印鑑登録証明などが必要です。それらの取得費は、登記1件で2,000円程度かかります。各種書類の取得費用は取得方法や自治体によっても変わるので、事前に役所などへ問い合わせておくとよいでしょう。

共有持分の登記費用は、原則として不動産の共有者全員が負担します。費用の負担の割合は持分割合に応じて決められ、登録免許税法第10条2項にて以下のように定められています。

(不動産等の価額)

第十条 別表第一第一号、第二号又は第四号から第四号の四までに掲げる不動産、船舶、ダム使用権、公共施設等運営権、樹木採取権又は漁港水面施設運営権の登記又は登録の場合における課税標準たる不動産、船舶、ダム使用権、公共施設等運営権、樹木採取権又は漁港水面施設運営権(以下この項において「不動産等」という。)の価額は、当該登記又は登録の時における不動産等の価額による。この場合において、当該不動産等の上に所有権以外の権利その他処分の制限が存するときは、当該権利その他処分の制限がないものとした場合の価額による。

2 前項に規定する登記又は登録をする場合において、当該登記又は登録が別表第一第一号又は第二号に掲げる不動産又は船舶の所有権の持分の取得に係るものであるときは、当該不動産又は船舶の価額は、当該不動産又は船舶の同項の規定による価額に当該持分の割合を乗じて計算した金額による。

3 前項の規定は、所有権以外の権利の持分の取得に係る登記又は登録についての課税標準の額の計算について準用する。

e-Gov法令検索 登録免許税法第10条

なお、不動産売買のときの登録免許税の負担は買主側が負担するのが一般的です。また、共有持分の放棄があったときは、放棄した人が登記費用を負担することが多いです。

共有持分移転登記が必要なケース

共有持分移転登記は、単独名義の不動産に関する登記とは異なるケースにて必要とされることがあります。共有持分移転登記が必要なケースは次の通りです。

- 共有持分を売買した

- 共有持分を相続した

- 離婚時の財産分与で持分を得た

- 共有持分を贈与された

- 共有物分割請求の判決が代償分割だった

それぞれのケース別に詳細を見ていきましょう。

共有持分を売買した

共有名義の不動産で、不動産のすべてではなく共有部分のみが売買されるときは共有持分移転登記が必要です。具体的なケースは次の通りです。

- 不動産を単独名義にするため、ほかの共有者全員の持分を買い取った

- ほかの共有不動産の共有持分を買い取った

- 隣人との間で道路の持分を交換した

共有持分を相続した

相続財産のなかに共有不動産があるときは、被相続人が持っていた共有持分の相続が発生するため、相続した持分のみを共有持分移転登記をする必要があります。相続登記は義務化されているので、不動産の相続が行われたときには忘れないように対応しましょう。

以下では、相続で共有持分を取得する3つのケースを紹介します。

遺言書に記載があり単独で持分を相続した場合

被相続人が遺言書を作成しており、遺言書にて共有持分の取得者が指定されている場合には、指定された相続人や受遺者が共有持分を取得します。

遺言書を残す場合では、共有持分が相続によってさらに分割されないよう、特定の1人にのみ相続させるケース(夫婦の共有不動産なら、配偶者へ持分をすべて所有権を移すなど)がよくあります。

このケースでトラブルを避けたい場合は、遺留分を侵害しないよう、他の相続人へは代わりに別の財産を相続させるのがよいでしょう。

相続人全員が法定相続分を相続した場合

「遺産分割協議がまとまらない」「遺産分割協議をしない」などのケースなら、共有持分を法定相続人の全員で分割取得しても問題ありません。しかし、このケースだと共有持分がさらに細分化されてしまい、管理や売却時などでトラブルが発生するリスクがあります。

遺産分割協議で単独で持分を相続した場合

相続人が全員で遺産分割協議を行い、1人の相続人が単独で共有持分を取得することになるときは、1人の相続人の単独名義になるよう共有持分移転登記を行います。

離婚時の財産分与で持分を得た

離婚時に夫婦の財産分与が行われますが、夫婦の共有不動産がある場合、当該不動産も財産分与の対象です。

よくあるのは、離婚に際して不動産を共有名義から単独名義へ変更するケースです。共有持分移転登記によって名義を夫婦のいずれか1人を名義人とし、離婚後はその名義人が管理するようにします。

共有持分を残したまま離婚してしまうと、離婚後に何かしらの権利主張をされたり、売却時に離婚相手の協力が必要になったりなど、さまざまなトラブルが想定されます。

共有持分を贈与された

不動産の共有持分を贈与されたときも、贈与された部分に関する共有持分移転登記が必要です。共有持分の時価分の贈与税が発生する可能性があるので、贈与する人と贈与される人で事前に確認しておきましょう。

なお、婚姻期間20年以上の夫婦の間でマイホームの共有持分の贈与(単独名義の不動産を夫婦の共有名義にするなど)が行われるときは、贈与税の配偶者控除で2,000万円の控除を受けられます。

共有物分割請求の判決が代償分割だった

共有分割請求とは、共有者の1人が共有物の共有状態を解消したいと申し出る行為を指します。共有者同士で話し合っても結論が出ない場合は共有分割請求訴訟を提起し、判決によって強制的に共有状態の解消が可能です。

代償分割とは、特定の共有者が他の共有者の持分をすべて買い取り、共有物を単独で所有することで共有状態を解消する方法です。代償分割によって持分の所有者が変わるため、判決後は法務局で共有持分移転登記を行う必要があります。

共有持分移転登記をしないことによるリスク

売買や相続などによって共有持分を取得したにもかかわらず、共有持分移転登記を行わずに放置すると主に下記の3つのリスクがあります。

- 不動産による収益や融資を受け取れない

- 相続人が増えて権利関係が複雑になる

- 前の共有者に固定資産税の請求が届く

ここからは、上記のリスクについてそれぞれ詳しく解説していきます。

不動産による収益や融資を受け取れない

不動産の所有者としての権利を公的に主張するためには、登記簿上の名義人と一致している必要があります。

共有持分移転登記を行わなければ登記簿上の名義人は前の所有者のままなので、実際の所有者であるといくら主張しても不動産会社や金融機関には対応してもらえないでしょう。

そのため、不動産を賃貸して家賃の未払いが発生した場合でも、家賃の請求は法的に認められません。正式な所有者であることを証明するためにも、売買や相続などによって新たに共有持分を取得したら、速やかに共有持分移転登記を行いましょう。

相続人が増えて権利関係が複雑になる

亡くなった共有者の法定相続人が複数人いる場合は、さらに共有者が増えることになり、権利関係も枝分かれしていきます。しかし、相続発生時に誰も共有持分移転登記を行わなければ、登記簿上の所有者は亡くなった共有者のままです。

その状態で相続が繰り返されていくと、将来相続人となる人は誰がどれくらいの割合で持分を相続したのか分からなくなってしまうため、それを調査するのに手間も時間もかかってしまいます。

権利関係が複雑になるほど、他の相続人と共有不動産を巡ってトラブルに発展するリスクも高まります。将来相続人となる人に迷惑をかけないよう、相続が発生したら速やかに共有持分移転登記を行ってください。

前の共有者に固定資産税の請求が届く

固定資産税は、毎年1月1日時点の登記簿上の所有者に対して課税される税金です。共有持分の売買や相続の手続きが完了していても、共有持分移転登記を行わなければ登記簿上の所有者は前の所有者のままなので、固定資産税も前の所有者に納税義務が課されます。

売買や相続などによって持分の所有者が変わったら、その年の12月31日までに共有持分移転登記を済ませておきましょう。

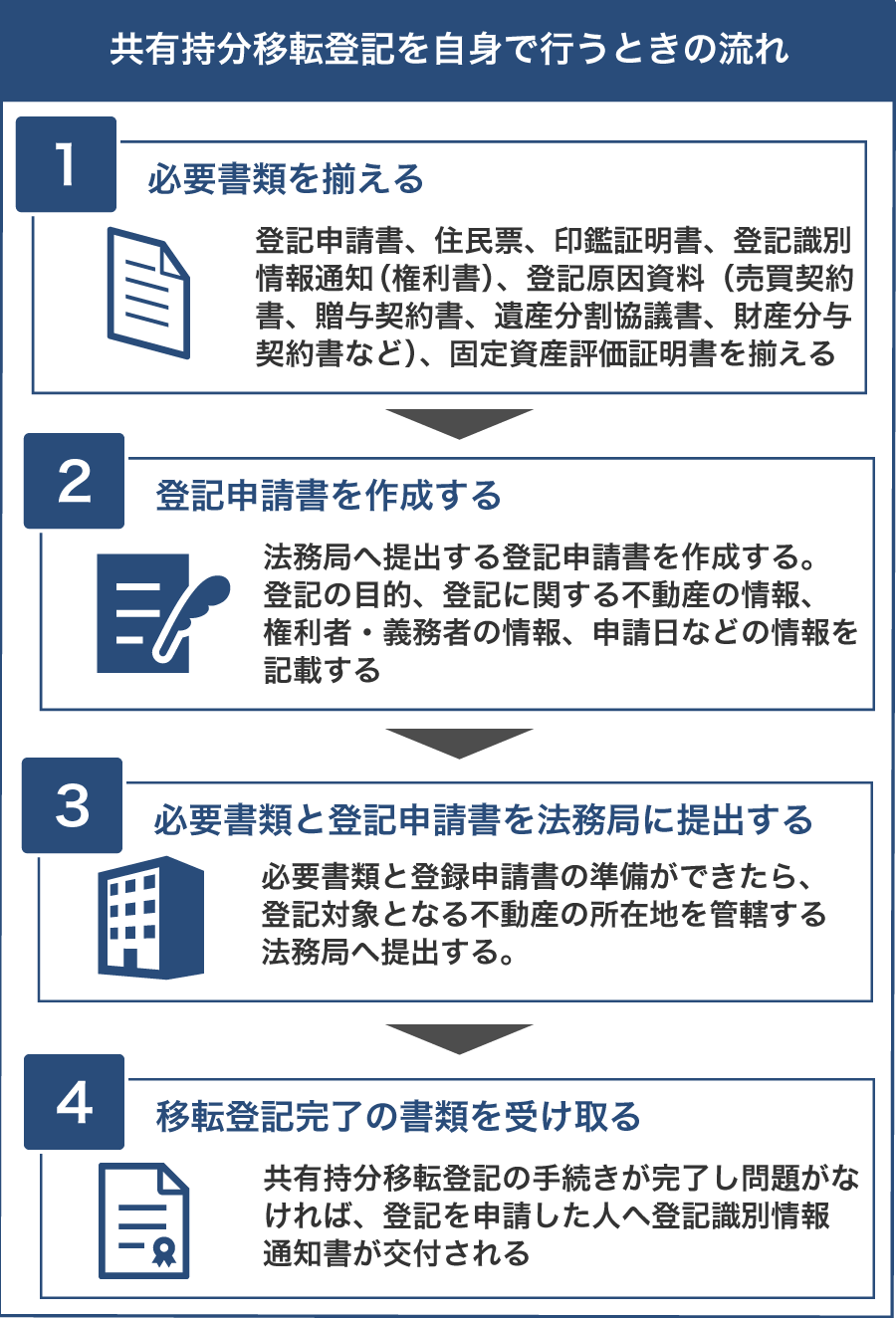

共有持分移転登記を自身で行うときの流れ

共有持分移転登記を司法書士や土地家屋調査士などへ依頼せずに行うと、数十万円程度のコスト削減になります。登記に関する諸経費を抑えたいときは、自力で登記手続きに挑戦するのも手です。

共有持分移転登記を自身で行うときの流れは次の通りです。

- 必要書類を揃える

- 登記申請書を作成する

- 必要書類と登記申請書を法務局に提出する

- 移転登記完了の書類を受け取る

詳細を見ていきましょう。

必要書類を揃える

実施する登記の種類にかかわらず、準備しておくべき書類は次の通りです。

- 登記申請書

- 住民票

- 印鑑証明書

- 登記識別情報通知(権利書)

- 登記原因資料(売買契約書、贈与契約書、遺産分割協議書、財産分与契約書など)

- 固定資産評価証明書

さらに、共有持分移転登記の原因が相続となる場合、相続関係の書類も必要になります。

- 被相続人の出生時から死亡時までのすべての戸籍謄本

- 被相続人の住民票の除票

- 相続人全員分の戸籍謄本

- 遺産分割協議書や遺言書

登記申請書を作成する

登記申請書とは、登記を実施する際に法務局へ提出する書類のことです。登記の目的、登記に関する不動産の情報、権利者・義務者の情報、申請日などの情報を記載します。

登記申請のケース別の申請書の様式や記載例は、法務局の「不動産登記の申請書様式について」にて確認できます。法務局の公式ホームページを確認しながら、登記申請書を作成すると記載ミスを軽減できるでしょう。

共有持分移転登記に関しては、通常の所有権移転登記と以下の点が異なります。

- 登記の目的を「〇持分全部」もしくは「一部移転」とする

- 権利者の欄に取得する持分を正確に記載する

- 課税価格の欄に「移転する持分の価格(固定資産税評価額を持分で割った金額)」を記載する

必要書類と登記申請書を法務局に提出する

必要書類と登録申請書の準備ができたら、登記対象となる不動産の所在地を管轄する法務局へ提出します。管轄外の法務局では、登記手続きができないので注意しましょう。

管轄の法務局は、法務局の公式ホームページ「管轄のご案内」にて検索できます。各都道府県に必ず1つ以上あるため、不動産の所在地がある都道府県の法務局へ必要書類等を提出してください。

なお、一般的には登録免許税も登記申請時に支払います。金融機関などで登録免許税を現金で支払った後、受け取った領収書を法務局へ提出しましょう。

登録免許税が3万円以下なら、登記申請書に金額分の収入印紙を貼り付けて提出するのも可能です。

3万円以上でも収入印紙で納付できる法務局もありますが、数十万円以上の高額になる場合は受け付けしていません。不動産に関する登録免許税は数十万円以上の高額になりやすく、収入印紙では原則として納付できないと覚えておきましょう。

移転登記完了の書類を受け取る

共有持分移転登記の手続きが完了し問題がなければ、登記を申請した人へ登記識別情報通知書が交付されます。

登記識別情報通知書は不動産の共有持分の権利関係の証明になるので、大切に保管しておきましょう。なお、原本還付を申請したときは、提出していた原本が返還されます。

持分移転登記を行う際の注意点

共有持分移転登記を行う際には、以下の点に注意が必要です。

- 単独所有より手続きが複雑なので誤りが発生しやすい

- 共有名義の不動産は将来トラブルを起こす可能性がある

- 司法書士事務所によって費用の違いが大きくなりやすい

- 多数の当事者がいることが多いので手続きが複雑になる

- 登記原因は実情に合っていなければならない

- 登記原因によって申請者が異なる

単独所有より手続きが複雑なので誤りが発生しやすい

共有部分の持分移転登記は、単独名義の不動産の登記では必要ない、共有持分割合の計算や共有者同士の話し合いなどを行います。そのため、登記にかかわる共有人が多いほど、労力や時間がかかる可能性が高いです(人数分の印鑑証明書や戸籍謄本が必要になるなど)。

単独名義よりも複雑な手続きや準備が発生する傾向にあるので、登記を進める際は登録申請書の記載間違いに注意しましょう。とくに専門知識が乏しく初めて登記申請を行う人は、書類不備によってやり直しになるケースが少なくありません。

共有名義の不動産は将来トラブルを起こす可能性がある

共有名義の不動産は、単独名義の不動産にはないさまざまトラブルを将来引き起こす可能性があります。共有名義の不動産でよくあるトラブルは次の通りです。

- 不動産の処遇について共有者同士の意見がまとまらない

- 共有者の許可が得られず、不動産全体の売却ができない

- 共有者の許可が得られず、不動産の活用ができないため維持費のみがかかる

- 共有者と連絡が取れず、手続きが滞ってしまう

- 不動産の固定資産税やそのほかのコストを払わない人が出てくる

- 共有持分の相続で相続人の数だけ分割されて収集がつかなくなる

- 共有者の1人が独占的に不動産を使用してトラブルに発展する

上記のトラブルが想定されることから、共有名義はなるべく単独名義に変更するのが一般的です。

司法書士事務所によって費用の違いが大きくなりやすい

司法書士事務所へ登記関係の代理を依頼する際、同じ作業でも事務所によって費用が大きく異なります。仮に1件の登記費用に1万円の差が出た場合、10人分の共有持分移転登記を行うと差が10万円になります。

差額2万円なら20万円、3万円なら30万円です。共有持分移転登記が多数必要な人にとって、司法書士事務所選びは非常に重要になるといえるでしょう。ただし、司法書士事務所によっては「多数の申請が必要なら割引します」「1件分の金額で複数の登記申請に対応します」といったケースがあります。

司法書士事務所に依頼するときは、無料相談などを利用して複数の司法書士事務所に見積りをお願いし、料金を比較検討するのがよいでしょう。

多数の当事者がいるケースが多いため手続きが複雑になる

共有持分移転登記にかかわる当事者が多いほど、共有人同士のやり取り、必要な書類の準備などが発生します。そのため、登記申請に対して協力的でない人、仕事が忙しいなどで対応が遅い人などがいると、手続きをスムーズに進められません。

登記原因は実情に合っていなければならない

登記申請書に記載する登記原因は、必ず実情に合っていなければなりません。

「贈与税を逃れるために、架空の売買記録を記載する」「事実と違う共有持分割合をわざと記載した」などのケースは、登記内容と実情が合わないことになります。

もし登記原因証明情報の内容の虚偽が発覚すると、公正証書原本不実記載等と呼ばれる犯罪行為に該当する可能性があります。その場合、懲役5年以下、または50万円以下の罰金です。

(公正証書原本不実記載等)

第百五十七条 公務員に対し虚偽の申立てをして、登記簿、戸籍簿その他の権利若しくは義務に関する公正証書の原本に不実の記載をさせ、又は権利若しくは義務に関する公正証書の原本として用いられる電磁的記録に不実の記録をさせた者は、五年以下の懲役又は五十万円以下の罰金に処する。

e-Gov法令検索 刑法第157条

登記原因によって申請者が異なる

共有持分移転登記は、登記が発生した原因によって下記の通り申請者が異なります。

| 登記原因 | 申請者 |

|---|---|

| 売買・贈与・財産分与 | 共有持分を譲渡する人と新たに取得する人 |

| 相続 | 相続によって新たに共有持分を取得した人のみ |

| 持分放棄 | 共有持分を放棄する人と他の共有者全員 |

申請者全員で必要書類を提出しないと共有持分移転登記が行えないため、自分以外の人の協力が不可欠です。他の共有者からの協力が得られず、手続きが進められない場合は、登記引取請求訴訟を提起する必要があります。

登記引取請求訴訟で勝訴判決が得られれば、他の共有者からの協力を得られなくても単独で登記申請が可能です。

専門家(司法書士)への依頼が登記をスムーズに進められる方法

共有持分移転登記を1人で行うとコストの削減になるものの、「必要な書類を集める」「不備のない書類を作成し手続きを行う」「登記に関する部分以外の紛争をまとめる」といった、さまざまな事柄へ対応しなければなりません。

仕事や子育てをしながら、共有持分移転登記の申請を正確に進めるのは難しいでしょう。そこで不動産登記に対応できる専門家(司法書士や土地家屋調査士など)へ登記を依頼すれば、登記手続きをスムーズに進めてくれます。専門家へ依頼する具体的なメリットは次の通りです。

- 代理で書類収集や書類作成、申請手続きをしてくれるので仕事や子育てに支障がでない

- 専門知識や実務経験を基に、正確な登記申請をしてくれる

- 登記以外で不動産や権利関係の紛争についても相談できる

自分1人で登記手続きを進める場合、予期しないコストやトラブルが発生して、むしろお金がかかるリスクも考えられます。とくに手続きが複雑化しやすい共有持分移転登記においては、専門家へ登記の依頼をすることを推奨します。

まとめ

共有持分移転登記とは、共有名義になっている不動産のうち、共有持分の部分だけの登録や変更を行うときに実施する手続きです。不動産の売買、相続、財産分与、贈与などのケースで、共有持分のみの所有権移動が発生する可能性があります。

考え方は単独名義の不動産を登記するケースと同じであるものの、不動産の共有者が持つ権利の関係で、手続きや税金の計算が少し複雑になります。

司法書士に依頼する際は1件あたり3~5万円、土地家屋調査士へ依頼する際は1件あたり6~10万円の費用を見込んでおきましょう。また、不動産の持分割合の金額にかかる税金の計算と支払いが必要です。

共有持分移転登記は、専門家へ依頼せず1人で進めることも可能です。しかし、手続きの複雑さや必要書類の多さなどを考えると、専門家へ登記を依頼することをおすすめします。

共有持分移転登記は料金が大きくなる可能性があるので、依頼する際は司法書士事務所ごとの料金をしっかり確認しておいてください。