共有者が海外にいる場合の共有名義不動産の売却方法は?必要な書類や税金を解説

共有不動産・共有持分を専門とする弊社では「海外在住の共有者がいる場合に共有不動産を売却できるのか」「売却の際に必要な書類は何があるのか?」のように、共有者が海外にいる方から相談を受けることがあります。

大前提として、共有名義不動産全体を売却するには、共有者全員からの同意が原則必要です。そして、共有名義不動産の売買契約を締結する際、実務上は共有者全員の立ち会いが必要になるのが基本です。

つまり、共有者が海外にいる場合に共有名義不動産を売却するには、まずその共有者から同意を得たうえで、帰国したタイミングで売買契約を進めるのが基本となります。

とはいえ、共有者が海外にいる場合、売買契約のために帰国することが難しいケースも多々あるでしょう。このような場合でも、海外にいる共有者の代理人を立てることで、共有名義不動産の売却契約を行うことが可能です。

共有者が海外にいる場合に共有名義不動産を売却する方法をまとめれば下記となります。

| 共有名義不動産の売却方法 | 検討するべきケース |

|---|---|

| 共有者が帰国したタイミングで売却契約を行う |

・共有者に帰国する予定がある ・共有者が売買契約のために帰国できる |

| 海外にいる共有者の代理人を立てて売却契約を行う | ・共有者に帰国の予定がなく、当分海外に在住する予定 |

※売却方法をタップ・クリックすることで詳しい解説を確認できます。

ただし、共有者が海外に住んでいる場合は日本国内の住民票を取得できないため、「在留証明書」「サイン証明書」で代替する必要があります。加えて、海外にいる共有者が帰国できない場合に共有不動産全体を売却する際には、委任状も必要です。

さらに、共有持分の売却で共有者が海外にいる場合、日本国内にいる共有者だけで売却を行うよりも、意思疎通が円滑に進めなかったり音信不通になったりするなど、トラブルが起きる可能性が高くなります。

海外にいる共有者と連絡が取れなくなったり、海外にいる共有者がどこにいるかわからなくなったりした場合には、共有物分割請求訴訟の提起や不在者財産管理人の選任申立などの対応も視野に入れてみてください。

当記事では、共有者が海外にいる場合に共有持分を売却する方法や必要な書類、かかる税金・確定申告の方法について解説します。また、記事の後半では海外にいる共有者との間で起こるトラブルへの対処法や売却以外で海外にいる共有者との共有状態を解消する方法についても解説しますので、ぜひ参考にしてみてください。

目次

海外に共有者がいる場合の売却ルール!共有者全員の同意がないと不動産全体は売却できない

基礎知識として、共有名義不動産の売却における基本的なルールから解説します。共有者が海外にいる場合の共有名義不動産の売却に関わるため、まずはこのルールを把握しておきましょう。

大前提として、共有名義不動産においてそれぞれの共有者は、その不動産を使用する権利が認められています。各共有者がどのように不動産を使用するのかは共有者間の話し合いで決定されますが、協議のうえであればその物件に居住することも可能です。

しかし、売却をする場合は別で、共有者全員からの同意が必要になります。これはそれぞれの共有者が不動産を使用する権利が認められている以上、独断で売却することは法的に認められないためです。

実際に民法第251条では、下記のように定められています。

各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項において同じ。)を加えることができない。

e-Gov法令検索 e-Gov「民法(第251条)」

不動産を売却した場合、その所有者は購入者に変わります。そして、売却後は新たな所有者が不動産の建て替えなどを自由に行えることから、共有名義不動産全体の売却は民法上の「変更」に該当するのです。

共有者の1人が海外にいる場合にもこのルールは適用されるため、海外にいる共有者と連絡が取りづらい場合でも、同意を得ずに不動産全体を勝手に売却することはできません。

共有持分も本人でなければ勝手に売却することはできない

共有名義不動産の共有者であれば、それぞれが共有持分を所有しています。

共有持分とは、各共有者が持つ所有権の割合のことをいいます。たとえば、持分が2分の1なら、「その不動産全体に対して2分の1の権利を有している」となります。

共有持分は所有者にのみ所有権があるものであり、持分自体を誰かと共有できるものではありません。そして、民法第206条で定められているように、誰かの所有物を処分できるのは、その所有者のみです。

所有者は、法令の制限内において、自由にその所有物の使用、収益及び処分をする権利を有する。

e-Gov法令検索 e-Gov「民法(第206条)」

つまり、共有持分も所有者以外が勝手に売却をすることは法的に認められないのです。たとえ共有者が海外にいて、連絡が取りづらい状況であったとしても、その人の共有持分を勝手に売却することは原則的にできません。

海外在住の共有者がいる場合に、共有名義不動産全体やその人の共有持分を売却する場合、原則的には事前に同意を得る必要があることを覚えておきましょう。

共有者が海外にいる場合に共有名義不動産を売却する方法

共有名義不動産を売却する場合、共有者がどこに住んでいたとしてもその人からの同意が原則必要になります。

電話やメールなどで海外在住の共有者から同意が取れていれば、法的には共有名義不動産を売却することが可能です。

しかし実務上は、ただ単に同意が得られているだけでは売却ができないケースが多く、下記の方法がとられるのが基本です。

- 共有者が帰国したタイミングで売却契約を行う

- 海外にいる共有者の代理人を立てて売却契約を行う

共有者が帰国したタイミングで売却契約を行う

共有者が海外にいる場合に共有名義不動産を売却する方法として、共有者が帰国したタイミングで売却契約を行う方法が挙げられます。

冒頭で、共有不動産を売却するには共有者全員の同意が必要であることを解説しました。それに加えて、共有不動産の売却契約を締結する際、名義人の立ち会いが必要になるのが基本です。

必ず同席しなければならないわけではありませんが、同意を得ずに結ばれた売買契約は法的に無効になるため、そのリスクを回避するために実務上は共有者が同席したうえで売買契約が結ばれます。

そのため、海外にいる共有者が帰国したタイミングで、本人同席のもと売却契約を行うのが望ましいでしょう。

共有名義不動産の売却方法について詳しく知りたい方は、以下の記事もあわせてお読みください。

海外にいる共有者の代理人を立てて売却契約を行う

共有者が海外にいて売却契約時に同席できない場合は、代理人を立てて売却契約を行うことも可能です。代理人になれる人は限定されていないため、家族や親戚だけでなく、信頼できる知人や弁護士・司法書士などの専門家に委任することもできます。

代理人を立てる場合、委任状を海外との間で郵送するなどして準備する必要があります。

委任状には、最低限以下の内容が記されていれば、書式は自由となっています。

- 委任内容

- 委任者の氏名・住所・押印

- 代理人の氏名・住所・押印

委任者や代理人の氏名は、必ず自筆で書く必要がある点に注意してください。

なお、代理人ができることは委任状に書かれている内容の範囲内だけであるため、委任状の内容に不備があると売却手続きがスムーズに進められない可能性があります。

どのような内容を記載した方が良いのかは「委任状(代理人が帰国できない場合)」で解説しますので、あわせて確認してみてください。

共有者が海外にいて不動産売却が難しいときは共有持分だけの売却も検討する

「海外にいる共有者と連絡を取り合うのは手間がかかるから避けたい」「海外にいる共有者と連絡を取り合う手段がない」という方には、自身の共有持分を売却する方法もあります。

前述したように、自身の共有持分だけであれば売却の際に他の共有者の同意は不要です。他の共有者に売却することを知らせる必要もないため、海外にいる共有者と連絡を取り合わずに売却を進められます。

ただし、共有持分だけを取得したとしても不動産全体を活用することはできないことから、居住用の物件を探しているような一般の人が買主になることはほぼありません。

また、再販売するには他の共有者との交渉などの手続きが必要になるため、共有名義に精通する業者でなければ仲介や買取を断られてしまいやすいです。

このような背景から、共有持分だけを売却したい場合には、専門の買取業者への売却がおすすめです。専門業者には共有持分を活用するためのノウハウがあるため、共有持分のみであっても積極的な買取に期待できます。

海外にいる共有者も自己持分だけを売却できる

自己持分だけの売却は、日本国内のみならず海外にいる共有者も可能です。ただし、共有不動産全体を売却する際と同じく、日本に住んでいる場合よりも手間がかかります。

具体的には、在留証明書やサイン証明書を用意しなければならず、必要な場合には委任状も必要です。

このように、共有者が日本在住のケースに比べて手間が増えることから、業者によっては海外にいる共有者が所有する共有持分の買取に積極的でないケースもあります。

そのため、売却しようとしている業者が海外にいる共有者が所有する共有持分の買取に応じているかを事前に確認すると良いでしょう。

共有者が海外にいる場合に共有名義不動産を売却する際に必要な書類

共有不動産を売却する際に主に必要となる書類は、一般的に次の3種類です。

- 権利証

- 印鑑証明書・実印

- 住民票

しかし、海外に住んでいる共有者は、日本国内の住民票を持っておらず、住民票と印鑑証明書・実印が準備できないため、次の2つの書類で代替する必要があります。

- 在留証明書

- サイン証明書

また、海外に住んでいる共有者が帰国せず、売却契約時に立ち会えない場合には「委任状」も必要です。

以下では、各書類の概要や取得方法についてまとめましたので、ぜひ参考にしてみてください。

権利証

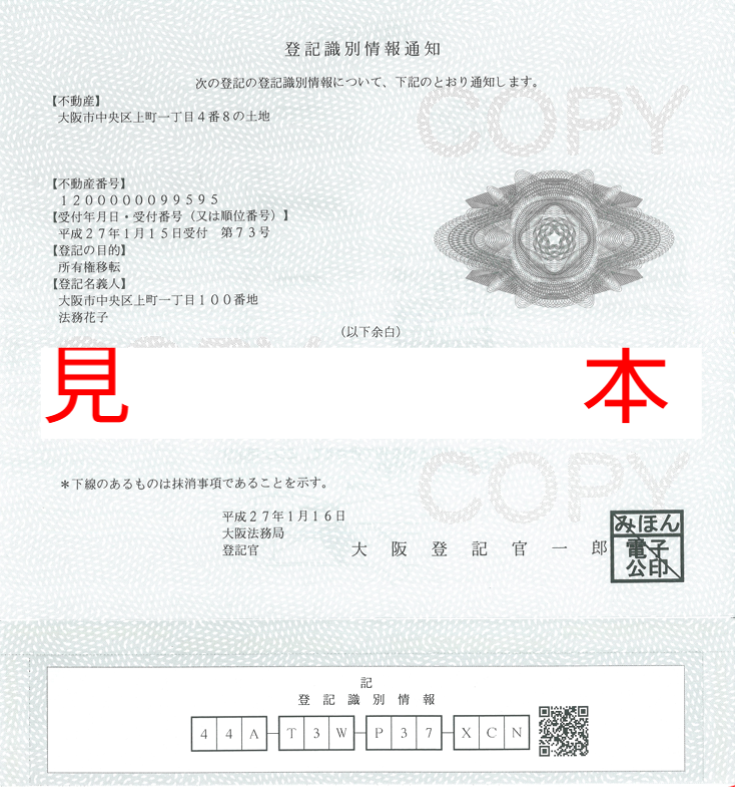

共有不動産の売却には、不動産の所有者であることを公的に証明する権利証の提出が必要です。権利証には、不動産の所在地や不動産番号(12桁の英数字)、所有者の氏名・住所、登記を行う目的などが記載されています。

権利証には「登記済証」と「登記識別情報」の2種類があります。平成18年以前に紙で発行されていたのが「登記済証」で、平成18年以降にオンラインで発行されているのが「登記識別情報」です。

出典:法務局|登記識別情報通知

もし登記済証や登記識別情報を紛失してしまった場合、再発行はできないため、弁護士や司法書士に依頼して代わりとなる書類を作成してもらわなければなりません。

印鑑証明書・実印

共有不動産の売却では、共有者全員の印鑑証明書と実印も必要です。印鑑証明書とは、実印が偽造されたものではないことを証明する書類であり、実印と一緒に用意する必要があります。

印鑑証明書の発行には、日本国内の住民票が必要です。しかし、海外在住の場合、日本国内の住民票が発行できないため、印鑑証明書の発行もできません。

海外在住の場合は、印鑑証明書と実印の代替書類として在留証明書とサイン証明書をそろえる必要があります。それぞれの書類については、以下で1つずつ解説します。

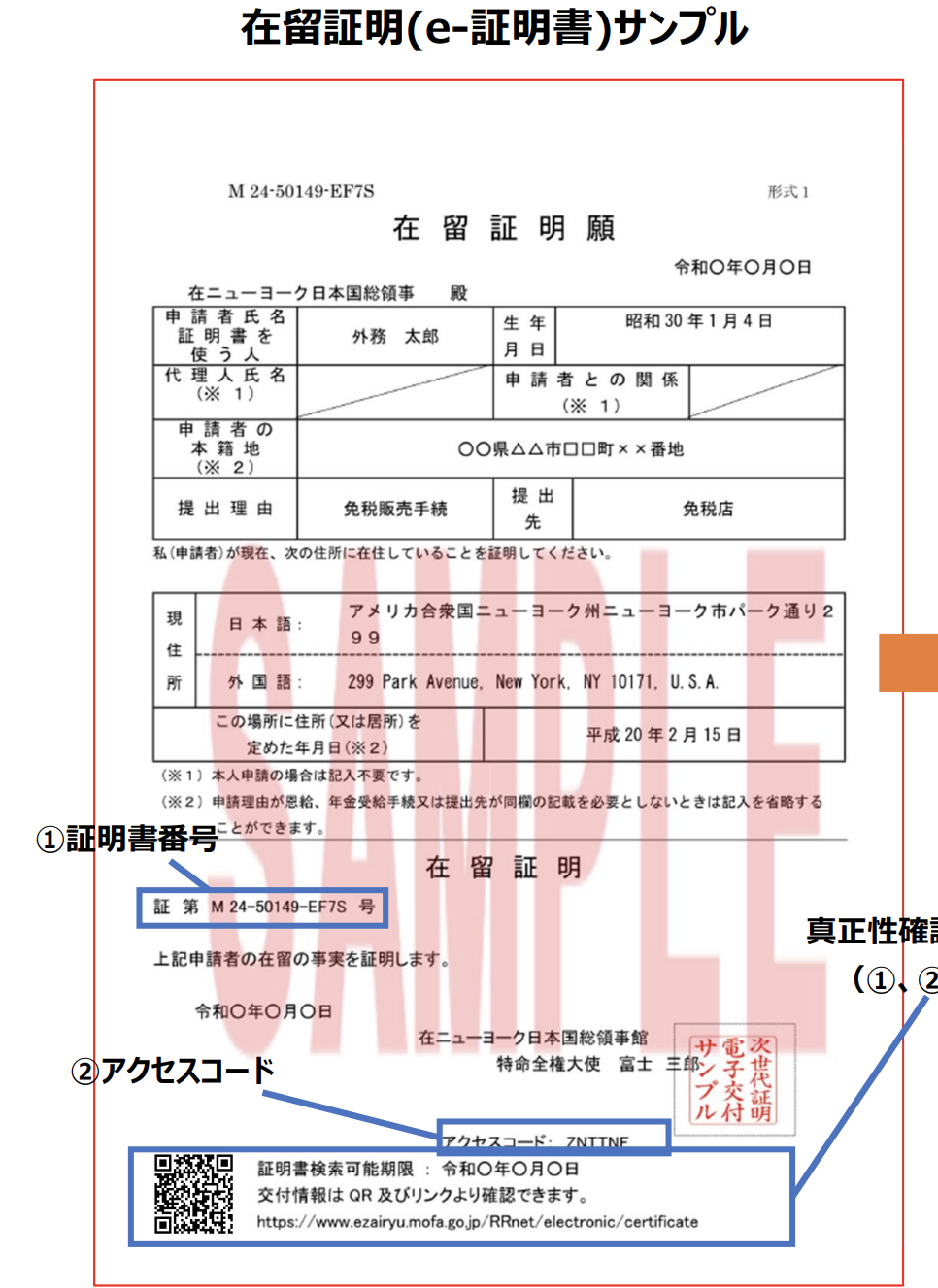

在留証明書

在留証明書とは、海外在住の方がその国に住んでいることを証明する書類であり、海外に住んでいる方向けの住民票の役割を持ちます。

出典:国土交通省公式サイト

在留証明書は在外公館でのみ発行でき、日本国内では発行できません。そのため、海外にいる共有者が日本に帰国して契約に立ち会う場合は、事前に在留証明書を準備してから帰国する必要があります。

もし日本に帰国する前に在留証明書を発行し忘れた場合は、不動産会社に相談してみてください。場合によっては、現地の公的機関で発行された納税証明書や運転免許証が代替書類として認められる可能性があります。

サイン証明書

サイン証明書とは、本人の署名と拇印(ぼいん)が領事が見ている場所で行われたことを示す証明書で、海外に住んでいる方向けの印鑑証明書の役割を持ちます。拇印(ぼいん)とは、手の親指の腹につけた朱肉や墨を印鑑の代わりとして押すものです。

在留証明書とあわせて用いることで、印鑑証明書と実印の代用書類として利用できます。

委任状(代理人が帰国できない場合)

代理人が帰国できず、契約締結への立ち合いを代理人にお願いする場合は委任状の用意も必要です。

あくまで見本になりますが、共有名義不動産の売買における委任状は下記のような内容となります。

私は、下記不動産に関する私の持分についての売買契約締結に関し、下記代理人に一切の権限を委任します。

【委任する内容】

・下記不動産の私の持分に関する売買契約の締結

(ただし、売買代金の受領、登記申請手続は含まない)

【不動産の表示】

所在 :〇〇県〇〇市〇〇町〇丁目〇番〇

地目 :宅地

地積 :〇〇㎡

家屋番号:〇〇番〇

種類 :居宅

構造 :木造瓦葺2階建

床面積:1階〇〇㎡ 2階〇〇㎡

【持分割合】

上記不動産のうち、私の持分 〇分の〇(例:2分の1)

【委任者(本人)】

住所 :〇〇国〇〇市〇〇〇〇

氏名 :〇〇〇〇

生年月日:〇年〇月〇日

署名(自署)・押印(実印)

【代理人】

住所 :〇〇県〇〇市〇〇〇〇

氏名 :〇〇〇〇

生年月日:〇年〇月〇日

作成年月日:令和〇年〇月〇日

―――――――――――――――――

印鑑証明書を添付(または在外公館での署名証明書)

―――――――――――――――――

代理人は委任状に書いてあることしかできないため、最低限の内容しか書かれていなければ、海外にいる共有者に不利な契約が結ばれてしまう可能性もあります。

そこで、最低限の内容だけでなく、以下の内容も付け加えておくことがおすすめです。

- 売却する不動産の表示項目

- 売却価額・売却条件

- 手付金の額

- 不動産の引き渡し日

- 残代金支払い日・支払先の口座

- 売買契約の解除期限と違約金

- 固定資産税の負担割合

- 所有権移転登記を行う日付

- 委任状の有効期限・作成日

加えて、代理人の自己判断によるトラブルを減らすために、以下の3点に注意して作成することも大切です。

- あいまいな表現を用いず、具体的な内容を記載する

- 余白に捨印を押印しない

- 委任事項の最後に「以上」と記載する

あいまいな表現を用いると、本人が想定していないことを代理人の自己判断により勝手に決定されてしまう可能性があります。

また、捨印が押印されていると、捨印を悪用し、委任内容を勝手に変更されてしまう恐れがあります。

加えて、「以上」と記載していないと、委任事項を勝手に追加される恐れもあるため、必ず「以上」と書くようにしてください。

共有者が海外にいる場合に共有名義不動産を売却する際にかかる税金と確定申告

共有者が海外にいる場合に共有名義不動産を売却する際にかかる税金の計算と確定申告は、次のような流れで手続きを進めます。

- 譲渡所得税の金額を計算する

- 納税管理人の選任を行う

- 確定申告を行う

- 買主が購入代金から源泉徴収されるケースがある

それぞれの段階ですべきことについて、以下で見ていきましょう。

譲渡所得税の金額を計算する

まずは、譲渡所得税の金額を計算します。

譲渡所得税の計算式は以下のとおりです。

譲渡所得税の税率は、不動産の所有期間に応じて次のように変動します。

- 売却した年の1/1を基準にした所有期間が5年未満の場合(短期譲渡所得):30%

- 売却した年の1/1を基準にした所有期間が5年以上の場合(長期譲渡所得):15%

相続により不動産を取得した場合の「所有期間」の起算日は、被相続人(亡くなった方)が取得したときであるため、相続により取得したばかりでも亡くなった方が5年以上所有していれば、長期譲渡所得に該当します。

なお、日本在住であれば住民税も納税する必要がありますが、海外在住であれば住民税の納税は不要です。ただし、不動産を売却する年の1/1時点で日本在住であった場合、住民税を納税する必要がある点に注意してください。

納税管理人の選任を行う

海外にいる人が確定申告をするには、納税管理人の選任が必要です。納税管理人とは、海外にいる人の代わりに確定申告や納税の手続きを行う人です。

一般的には親族を選任しますが、個人でも法人でも納税管理人になれるため、税理士事務所や会計事務所などへの依頼もできます。親族との関係が良くない場合や親族が多忙である場合には、税理士事務所や会計事務所などへの依頼も検討してみてください。

納税管理人が決定したら、海外にいる共有者の納税地を所轄する税務署に対し、「所得税・消費税の納税管理人の届出書」を提出します。

確定申告を行う

不動産売却により譲渡所得が発生した場合、納税管理人が翌年2/16〜3/15に確定申告を行います。

もし、海外にいる共有者が日本に帰国して売買契約に立ち会い、納税管理人を選任せずに出国する場合、出国するまでに確定申告と納税を済ませることが必要です。

買主が購入代金から源泉徴収されるケースがある

海外にいる人が不動産を売却した際に以下の3つの条件をすべて満たさない場合、日本国内で得た所得を海外に持ち出すことを防ぐため、買主が購入代金から源泉徴収をし、納税を行う必要があります。

- 買主が個人

- 買主本人、または買主の親族の居住用不動産

- 共有者の持分に応じた売却価格が1億円以下

例えば、買主が不動産業者である場合や買主が投資用に購入した場合などは、上記の条件をすべて満たせないため、買主が源泉徴収をする必要があるのです。

あくまでも、源泉徴収が必要なのは買主であるため、売主側で行う手続きはありません。ただし、源泉徴収された分、受け取る金額が少なくなる可能性があるので注意してください。源泉徴収された分が譲渡所得税よりも多い場合は確定申告をすれば還付を受けられるため、確定申告をするようにしてください。

海外にいる共有者との間で起こるトラブルへの対処法

海外にいる共有者との間で起こるトラブルには、次のようなものがあります。

- 海外にいる共有者と連絡が取れなくなる

- 共有者の中に海外在住の外国人がいて相続手続きを進めにくい

それぞれのトラブルへの対処法について、以下で見ていきましょう。

海外にいる共有者と連絡が取れなくなる

海外にいる共有者と連絡が取れなくなるケースが考えられます。

連絡が取れなくなってしまった場合、以下のように、所在がわかるかわからないかで対応方法に違いがあります。

- 所在がわかるが連絡が取れない場合は共有物分割請求訴訟を起こす

- 所在もわからない場合は不在者財産管理人の選任をする

それぞれの対処法について、以下で見ていきましょう。

所在がわかるが連絡が取れない場合は共有物分割請求訴訟を起こす

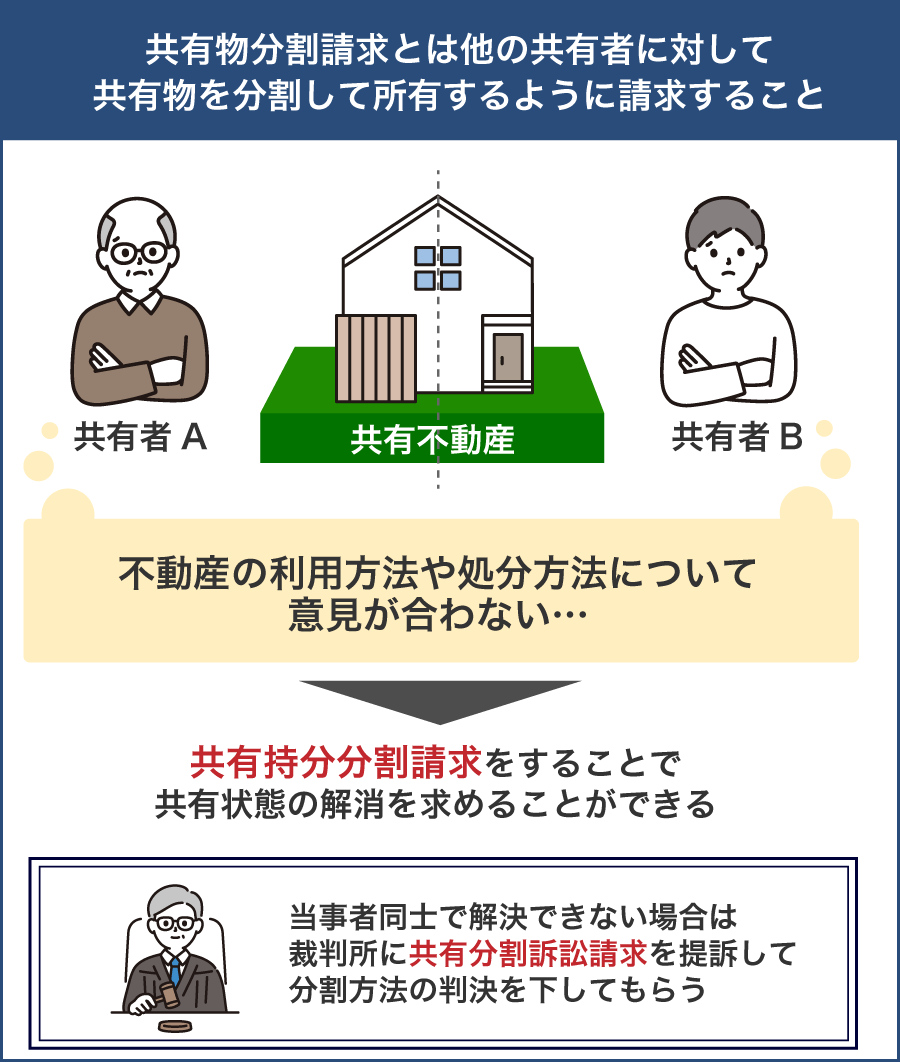

所在がわかるが連絡が取れない場合には、共有物分割請求訴訟を起こします。

共有物分割請求訴訟を起こすことで、裁判手続きにより共有名義を解消することが可能です。

ただし、共有物分割請求訴訟を起こすには、弁護士費用や裁判費用を支払う必要があり、判決が下されるまでに半年ほどの期間を要する点を考慮するとよいでしょう。

所在もわからない場合は不在者財産管理人の選任をする

一方、所在もわからない場合は不在者財産管理人の選任をします。

家庭裁判所に不在者財産管理人の選任申立を行い、選任された不在者財産管理人は不在者の居場所がわかるまで、代わりに財産管理を行います。

不在者財産管理人の選任には、2~3か月ほどの期間がかかる上、だれが不在者財産管理人になるかは裁判所により判断される点に注意してください。

選任された不在者財産管理人が共有不動産を売却することに反対していると、共有不動産全体の売却がスムーズに進まない恐れもあります。

もし共有不動産全体の売却が難しければ、他の共有者の同意が不要な自己持分のみの売却を検討してみてください。

共有者の中に海外在住の外国人がいて相続手続きを進めにくい

相続により、外国人が共有者となる可能性があります。

外国には戸籍・印鑑などの制度がなく、手続き方法に違いがあるため、相続手続きが進みにくくなってしまうことがあるのです。

相続手続きをスムーズに進められなければ、相続税の申告期限に遅れてしまったり、負の財産が多い場合に相続放棄を選択できなくなってしまったりすることがあります。

公証役場にて宣誓供述書を作る

相続人に外国人が含まれている場合、公証役場にて宣誓供述書を作成してください。

被相続人が日本人であれば、相続人に外国人が含まれていても相続手続きでは日本の法律が適用されます。

しかし、外国には戸籍や印鑑などの制度がないため、戸籍の代替書類として使える宣誓供述書を作成する必要があるのです。

宣誓供述書とは、本人が真実であることを宣誓した内容を公証人により認証された公文書のことです。

現地で宣誓供述書を作成し、翻訳文と遺産分割協議書と一緒に法務局へ提出するようにしてください。

売却以外で海外にいる共有者との共有状態を解消するには?

売却以外で海外にいる共有者との共有状態を解消するには、次の3つの方法が考えられます。

- 日本にいる共有者が海外にいる人の共有持分を買い取る

- 共有物分割請求を行う

- 共有持分を放棄する

それぞれの方法について、以下で見ていきましょう。

日本にいる共有者が海外にいる人の共有持分を買い取る

1つ目の方法は、日本にいる共有者が海外にいる人の共有持分を買い取る方法です。

海外にいる共有者が日本に帰国したタイミングで、共有持分を買い取ってしまうことで、不動産全体を売却する際、日本にいる共有者だけで手続きを完結させられます。

この時、買取価格は相場通りで行うことがおすすめです。

相場通りの価格で買い取ることで、海外にいる共有者が売却に合意しやすくなるだけでなく、贈与税の課税対象として扱われる可能性を排除することもできます。

ただし、買い取る側に買い取れる資力がなければ実現は難しいでしょう。

共有持分の売却相場について詳しく知りたい方は、以下の記事もあわせてお読みください。

共有物分割請求を行う

2つ目の方法は、共有物分割請求を行う方法です。

「海外にいる共有者との間で起こるトラブルへの対処法」でも、所在がわかるが連絡が取れない場合の対処法として紹介しましたが、それだけでなく話し合いが難しい場合に検討すべき対処法です。

話し合いがまとまる気配のない場合や、海外にいる共有者が話し合いを途中で放棄する場合などは、共有物分割請求を行うことも視野に入れてみるとよいでしょう。

ただし、前述のとおり、裁判所による判決が出るまでに多くの費用や時間がかかるため、利用する際は慎重に検討してみてください。

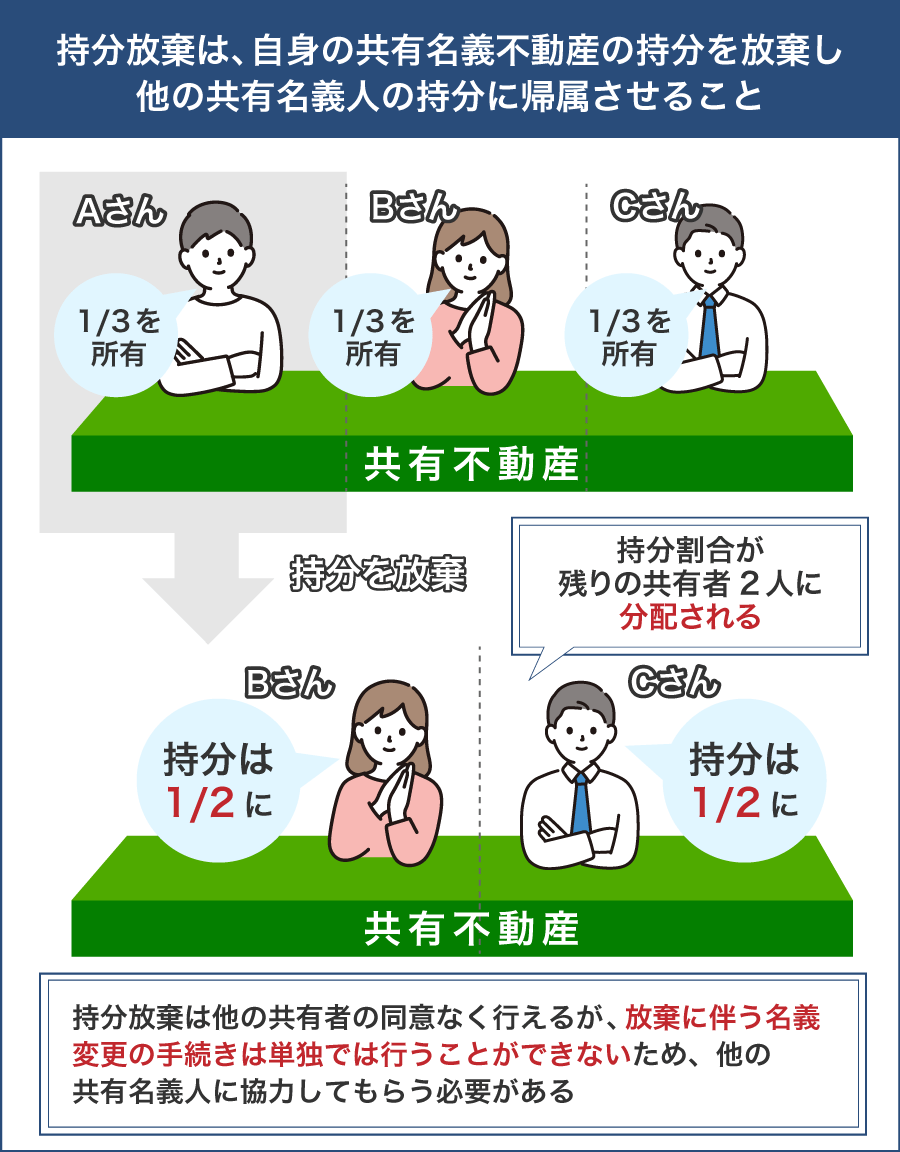

共有持分を放棄する

3つ目の方法は、共有持分を放棄する方法です。

共有持分の放棄は単独で行うことができ、放棄した持分は持分割合に応じて他の共有者に帰属します。

しかし、他の共有者が共有持分を放棄したことにより持分を取得した共有者は、持分の贈与があったとみなされ、贈与税を納めなければならない可能性があります。

また、持分放棄後の所有権移転登記の申請には、共有者の協力が必要であるため、他の共有者との関係が良くなかったり、意見が分かれていたりすると、共有持分を放棄することは難しいでしょう。

まとめ

海外在住の人が含まれている不動産全体を売却する場合、海外にいる共有者が日本に帰国したタイミングで売却契約を締結することがおすすめです。

しかし、何らかの事情により日本に帰国できない場合、代理人を立てて売却契約を行うか、自己持分だけを売却する方法の2つも選択できます。

海外にいる人が不動産売却をする際、日本における住民票の代わりに在留証明書とサイン証明書が必要になることを覚えておきましょう。

共有者が海外にいる場合に共有不動産を売却する場合、日本国内にいる人だけで売却手続きを進める場合に比べ、意思疎通に時間がかかったり連絡が取れなくなったりするなどのトラブルが発生する可能性が高まります。

もし、連絡がとれなくなったり所在がわからなくなったりしたら、共有物分割請求訴訟の提起や不在者財産管理人の選任申立などの対処法も検討してみてください。

共有者が海外にいる場合に共有不動産を売却する場合に、手続きが滞らないように、本記事を参考に準備を進めておくようにしましょう。