共有名義不動産の相続トラブルの対処法!実際に起きたトラブルからみた対策を紹介

1つの不動産を複数人で所有する「共有名義不動産」では、相続をきっかけに兄弟姉妹などが一緒に所有者になるケースが多く、その場合はどうしても権利関係が複雑になりがちです。「不動産をどう使うか」「誰が管理するか」といった方針について共有者で意見が食い違いやすく、そこからトラブルに発展してしまうことが多々あります。

たとえば民法では、共有名義の不動産を売却したり貸したりする際には、共有者全員の同意が必要だと定められています。つまり、一人でも反対する人がいればスムーズに進まなくなってしまうのです。

さらに、共有持分は相続の対象になるため、代が替わるごとに所有者がどんどん増えていく可能性もあります。結果として「誰がどれだけ権利を持っているのか」が分かりにくくなり、ますますトラブルの火種となります。

実際に相続した不動産が共有名義だと、以下のような相続トラブルが発生しやすくなります。

- 不動産の売却や利用方法で共有者・相続人と意見が分かれて争いになる

- 不動産の維持管理費や税金関係の負担を公平にするのが難しく偏りが出る

- 誰かが実家などを独占利用し使用範囲や賃料について揉める

- 家賃収入がある不動産だと収益配分や管理担当で不満が出る

- 共有持分を勝手に売却される

- 連絡が取れない共有者や相続予定の人が出て同意を得るのが難しくなる

もちろん、共有者全員の関係が良好で管理方針も一致していればトラブルは起きにくいでしょう。しかし実務の現場では、「知らない人が相続で共有者になり連絡が取れない」「最初は合意していたのに途中で反対する人が出た」など、予期せぬトラブルが数多く発生しています。

「共有者との関係が良く、不動産の管理方針について全員が納得している」という場合であればトラブルは起きづらいです。しかし、実務上は「相続によって知らない人が共有者になり、方針について話し合いができない」「初めは全員納得していたが、途中から方針に反対する共有者が現れた」といったトラブルは頻繁に起こっています。

こうした共有名義の相続トラブルは、当事者同士での話し合いだけでは解決が難しいケースも少なくありません。そのため、共有名義の相続トラブルを未然に防ぐには、「そもそも共有名義にしない」「共有状態を整理する」といった考え方が検討されることもあります。

本記事では、共有名義不動産にまつわる相続トラブルについて、実際に起こりやすいケースを整理しながら、考えられる選択肢や注意点をわかりやすく解説していきます。

なお、弊社クランピーリアルエステートは、共有持分を専門に取り扱う不動産会社として、これまで数多くの相談に対応してきました。記事内では、そうした実務の中で見えてきた傾向や事例も交えながら、共有名義不動産を考えるうえでのポイントをご紹介します。

目次

共有名義不動産で相続トラブルが起こりやすい理由

共有名義不動産の相続トラブルが起こりやすい理由としては、「共有名義自体が複雑な権利関係であるうえに、相続によってさらに複雑さが増す」ことにあります。

前提として、共有名義不動産とは、1つの不動産を複数人が共有で保有している不動産のことです。それぞれが所有権の割合である「共有持分」を持ち、その不動産を使用する権利を有しています。

つまり、複数人が同じ不動産に影響力を持っている状態です。

そのため、民法第252条で定められているように、共有名義の不動産を売却したり賃貸したりするには共有者同士の合意が不可欠です。固定資産税や修繕費などの費用をどう負担するかについても調整が必要になり、話し合いの中で不公平感や不信感が生まれやすくなります。

そこに相続が絡むと、問題は一層深刻になります。

- 相続によって共有者が一気に増える

- 長年疎遠だった兄弟姉妹とも合意を取る必要が出てくる

- 「思い出の家だから残したい」と「早く売却して現金化したい」で意見が対立する

- さらに二次相続が起これば相続人が雪だるま式に増え、誰が共有者かすら分からない状態になる

たとえば、相続した実家を「売却したい兄」と「思い出があるから残したい弟」が対立し、話の折り合いがつかずに固定資産税の支払いだけが積み上がってしまったという事例は珍しくありません。

このように、「共有名義かつ相続」という組み合わせは、権利関係の複雑さと人間関係の難しさが重なり、トラブルに直結しやすい仕組みになっているのです。

ここからは、共有名義不動産で相続トラブルが起こりやすい理由をさらに詳しく解説していきます。

共有名義の相続で権利分割が続くと複雑化するから

共有名義不動産の相続は、通常の不動産と同じく法定相続が基本です。遺産分割協議や遺言がなければ、相続人の人数に応じて共有持分が細かく分かれていきます。

問題は、相続のたびに名義人が増えてしまい、権利関係がさらに複雑化することです。

たとえば、父が持分割合の1/2を持っていて、それを母と子ども2人で相続すると、それぞれ「1/4」「1/8」「1/8」と細かく分割されます。さらに子が亡くなれば孫へと権利が移り、気づけば「誰が共有者なのか分からない」「親族が10人以上関わっている」という状況にもなり得ます。

このような状態になると、共有名義不動産を売却・活用するたびに全員の同意が必要となり、1人でも反対すれば話が止まってしまうため、トラブルに発展しやすくなります。

遺産分割協議が行われるケース

遺産分割協議は、相続人全員で話し合って遺産の分け方を決める手続きです。これにより「不動産は長男が単独で相続する」と合意できれば、共有名義を避けられるメリットがあります。

ただし、遺産分割協議では全員の合意が必要です。

「一人だけが納得せず協議がまとまらない」「感情的に対立して合意が得られない」などの理由で協議が長期化するケースは少なくありません。合意内容を文書化しなければ、後から「そんな約束はしていない」と主張されて争いに発展することもあります。

遺言書にて共有名義の不動産の取り扱いが指定されていたケース

遺言書は、相続財産の承継方法を被相続人が指定できる強力な手段です。たとえば「この不動産は妻に相続させる」と明記されていれば、共有状態を避けて単独所有にできます。

ただし、遺言がない場合は原則法定相続となり共有名義が発生します。また遺言があっても、相続人の最低限の取り分である「遺留分」を侵害していると、他の相続人から請求を受けてトラブルになることもあります。

売却やリフォームなどの行為に同意が必要になるから

共有名義不動産に関して売却やリフォームなどの一定の行為をするときには、他の共有者からの一定以上の同意が必要になると民法で定められています。

たとえば、あなたが大規模なリフォームを希望しても、他の共有者全員に反対されるとリフォームはできません。他の共有者の同意を無視してリフォームを強行することは、不法行為に該当します。

民法第251条に定められた、共有名義不動産に行える行為と行為をするための要件は以下の通りです。

| 行為 | 行為の内容 | 実施するための要件 |

|---|---|---|

| 処分・変更行為 | ・不動産に性質や用途に変更を加えること ・売却、取り壊し、抵当権の設定、長期賃貸借契約など |

共有者全員の同意が必要 |

| 管理行為 | ・不動産の性質・用途の変更までは行かない管理・改良のこと ・変更行為までは行かないリフォーム、短期賃貸借契約など |

全共有者の共有持分割合の過半数の同意が必要 |

| 保存行為 | ・不動産の状態を維持すること ・老朽化の修繕、不法施隠居者の追い出しなど |

他の共有者の同意なしで可能 |

参考:e-Gov法令検索「民法」

法的な同意の必要性が存在するため、共有名義不動産は通常の不動産よりも管理が難しくなります。そのため、共有名義不動産の相続後にさまざまなトラブルが想定されます。

ただし、共有持分のうち自己持分だけの売却なら「自分の所有物を売却するだけ」という扱いになるので、他の共有者の同意は必要ありません。とはいえ、他の共有者も同様の権利を有することから、先に共有持分を売却されることによるトラブルも懸念されます。

共有名義不動産の相続トラブル事例!弊社に寄せられたトラブルを紹介

弊社は共有持分を専門とする不動産会社です。共有持分の売却に関するご相談が日々寄せられますが、その中には「共有名義不動産を相続したことでトラブルが起こってしまった」という方からのご相談もあります。

ここからは、弊社に寄せられた共有名義不動産の相続トラブル事例を紹介していきます。

- 不動産の売却や利用方法で共有者・相続人と意見が分かれてトラブルが起きた事例

- 不動産の維持管理費や税金関係の負担で揉めてしまった事例

- 共有者が実家などを独占利用したことでトラブルが起きてしまった事例

- 家賃収入がある不動産において収益配分や管理担当でトラブルが起きた事例

- 共有持分を勝手に売却されたことでトラブルが起きた事例

- 行方不明の共有者がいたことでトラブルが起きてしまった事例

- 代替わりの相続が続いたことで誰と共有しているのかがわからずに不動産を活用できなかった事例

不動産の売却や利用方法で共有者・相続人と意見が分かれてトラブルが起きた事例

共有名義不動産の相続は複数の共有者・相続人がかかわってくるため、単独名義不動産よりも多くの意見・思惑が出てきやすいです。そのため、共有名義不動産の売却や利用方法について共有者や相続人同士で意見が分かれてしまい、トラブルが起きてしまうケースがあります。

下記は、弊社に寄せられた相談事例です。

相続により、兄弟二人が土地を共有名義で取得した事例です。

相続後、土地の売却について話し合いは行われたものの、「売却したい」「残したい」と意見が対立し、協議は長期間進まない状態が続いていました。もともと兄弟仲があまり良くなく、話し合いのたびに感情的な対立が生じ、冷静に結論を出すことが難しかったようです。

土地には古家が残されたままで、空き家状態が続いていましたが、固定資産税や最低限の管理費用は依頼者だけが負担していました。費用の分担を求めても相手の理解は得られず、「共有しているのに負担だけが一方に偏る」状況に強い不満と不安を抱えていました。

共有者間で合意が得られないことと費用負担の偏りが重なり、共有名義のままでは問題を解決できないと感じたことが、相談に至った背景です。

相続により兄弟で戸建住宅を共有することになったものの、売却方針について意見が対立した事例です。

相談者は早期に現金化したいと考えていましたが、兄弟は「時間をかければより高く売れる」と主張し、話し合いを重ねても折り合いがつかない状態が続いていました。

また、物件自体にも問題がありました。建物は築年数が古く、室内にはカビや汚損が見られ、居住や売却には大規模なリフォームが前提となる状況でした。加えて、敷地の一部で境界標の位置と測量図に食い違いがあり、隣地所有者との協議が必要になる可能性もありました。

このように、共有者間で売却の合意が得られないことに加え、物件そのものが複数の課題を抱えていたことから、一般的な売却では時間やトラブルのリスクが大きいと判断し、「自分の持分だけでも整理したい」と考えるようになったことが、相談に至った背景です。

意見が分かれてしまう場合でも、話し合いによって粘り強く妥協点を探っていくのが正攻法です。

また、相続時・相続後の共有名義トラブルの解消法や話し合いで解決しないなら「共有物分割請求」でトラブルに対応するなどで解説する方法にて、共有名義状態そのものを解消するという解決法も考えられます。

不動産の維持管理費や税金関係の負担で揉めてしまった事例

原則として共有名義不動産における維持管理費や納税は、共有者全員で公平に負担すべきと法律で定められています。

| 根拠となる法律 | 概要 |

|---|---|

| 民法第253条 | 各共有者は、共有持分割合に応じて共有物の管理費用を支払い、その他共有物に関する負担を負う |

| 地方税法第10条の2 | 共有物などから生じた物件または共同行為に対する地方団体の徴収金(固定資産税など)は、納税者が連帯して納付する義務を負う(連帯納税義務) |

参考:e-Gov法令検索「民法第253条」

参考:e-Gov法令検索「地方税法第10条の2」

ただし共有者が多いと、「管理責任や税金支払いが特定の共有者へ集中する」「誰かがやるだろうと判断して誰も不動産を管理しない」というトラブルに発展することがあります。下記は、弊社に寄せられた相談事例です。

相続により親族で土地と戸建を共有することになりましたが、遺産分割協議がまとまらず、管理や処分の方針が決まらないまま時間が経過していました。その結果、建物は空き家のまま放置され、活用もできない状態が続いていました。

特に大きな問題となっていたのが固定資産税の負担です。本来は共有者全員で分担すべき固定資産税を、依頼者が代表して支払い続けていましたが、他の親族からの協力は得られませんでした。使う予定も収益もない不動産に対し、費用だけを一方的に負担する状況に強い不公平感を抱くようになっていきました。

このように、共有者間で管理や費用負担の合意が取れないことから、「共有名義のままでは問題が解決しない」と感じるようになり、相談に至った事例です。

共有名義不動産の固定資産税や都市計画税の納税通知書は、原則として共有名義1件に対し、1人の代表者宛に届く仕組みです。納税通知書が届いたら、代表者が全額支払ってから他の共有者から徴収する、または先に他の共有者から納税分を徴収してから支払うなどの方法で納税します。

しかし代表者が固定資産税を全額支払った後に、他の共有者が代表者が代わりに負担した分の支払いを拒否するトラブルが存在します。支払い拒否は不法行為であるため、支払いの催促・裁判を通じた強制執行なども可能ですが、手続きにかかる費用・労力・時間の浪費や人間関係の悪化は避けられません。

維持管理費や税金の負担を公平にするには、共有名義とする際にしっかりと負担割合を明確にすることが大切です。事前に法律や実態に基づいた負担割合を決定し合意を得ていれば、仮にお金を支払わない共有者がいても、事前の決まりを根拠にして支払いを請求しやすくなります。

共有者が実家を独占利用したことでトラブルが起きてしまった事例

共有名義不動産として相続して共有者が複数人いる状態だと、特定の共有者が不動産の独占利用するリスクがあります。

下記は、共有者が実家を独占利用したことでトラブルが起きてしまったことで弊社に寄せられた相談事例です。

相続をきっかけに、広島市東区牛田本町にある戸建を親族で共有することになったものの、実際には親族の一人が建物を占有し、そのまま住み続けている状態でした。他の共有者は自由に利用することができず、事実上、権利だけが宙に浮いた状況となっていました。

相談者は共有者としての権利を持っているにもかかわらず、居住も賃貸もできず、固定資産税の支払いだけを負担していました。相続当初から親族関係は良好とは言えず、売却や利用について話し合おうとしても協議が成り立たず、精神的な負担も大きくなっていったといいます。

このように、共有者の一人が建物を占有していることと話し合いによる解決が見込めない状況が重なり、「共有名義のままでは状況が改善しない」と感じたことが、相談に至った背景です。

なお、共有者が共有名義不動産を占有していても、明け渡し請求は原則として認められません。道義的にはともかく、共有者は自分が持つ所有権分の権利を使っているだけです。これは民法上認められている権利の行使であり、法律違反とは言えないのです。

占有しているせいで「他の共有者が住めない」という状況でも、話し合いによって立ち退きをお願いする、共有持分を買い取る、共有物分割請求をおこなうなどでしか対応できません。

しかし一方で、共有名義不動産を利用している共有者に対し、共有持分割合に応じた家賃を「不当利得返還請求」によって請求できます。たとえば占有者の共有持分が1/2だった場合、当該不動産の家賃(主に家賃相場の金額)✕1/2を占有者に対して請求可能です。請求にしたがわないときは、不当利得返還請求訴訟によって裁判で争うこともできます。

家賃収入がある不動産において収益配分や管理担当でトラブルが起きた事例

相続した共有名義不動産に家賃収入が発生していると、収益配分や管理担当に関して不満が出てしまいトラブルが起こるケースがあります。

相続により兄弟で土地を共有することになったものの、兄が他の共有者に無断でアパートを建築し、その後の賃料収入をすべて受け取っていた事例です。相談者は共有者であるにもかかわらず、賃貸の内容や収支状況について一切知らされていませんでした。

本来であれば、共有不動産から生じる収益や管理状況について共有者全員が把握すべき立場にありますが、兄からの説明や情報開示はなく、不透明な状態が長期間続いていました。その結果、兄弟関係は次第に悪化し、冷静な話し合いによる解決は難しい状況となっていました。

このように、共有不動産の収益が一方的に独占されていることと権利関係を巡る不信感が解消できなかったことから、将来的なトラブルを避けたいと考えるようになり、相談に至った事例です。

共有名義不動産の家賃収入の分配は、共有持分割合に応じておこなわれるのが原則です。家賃収入が30万円で1/3ずつの共有持分を持つ共有者3人がいる場合は、それぞれ10万円ずつ分配されます。ただし、不動産の管理費用や修繕費用を特定の共有者が負担しているときは、負担分を考慮して家賃配分を増やすケースもあります。

共有持分割合や管理担当の範囲から逸脱し、不当に家賃を独占する者がいるときは、不当利得返還請求によって独占者に対して賃料の返還を求めることが可能です。

共有持分を勝手に売却されたことでトラブルが起きた事例

共有名義不動産における自己持分のみなら、他の共有者の同意を得ずに売却できます。逆に言えば、自分以外の共有者が共有持分を第三者へ売却すると、面識のない法人や個人と同じ不動産を共有する状態になります。

もし共有持分の売却先が悪質な業者だと、嫌がらせや強引な交渉などによって、他の共有者を追い出そうとするトラブルが想定されるでしょう。ときには、交渉の余地なくある日突然共有物分割請求訴訟を起こされ、対応に追われるかもしれません。

兄弟3人で住宅を相続し、共有名義のまま維持していた事例です。相談者は「将来的には家族で話し合って売却するつもり」と考えていましたが、ある日、兄の一人が他の共有者に無断で自分の持分を外部の業者へ売却してしまいました。

突然、面識のない第三者が共有者となり、その業者は残りの持分を強引に手放させようとするような対応を取るようになりました。頻繁な訪問や売却の催促、敷地の利用をめぐる一方的な主張が続き、日常生活にも支障が出る状況となっていました。

このように、共有者の一人が無断で持分を売却したことにより、家族間の問題にとどまらず、第三者との深刻なトラブルへ発展したことから、「共有名義のままでは安心して生活できない」と感じ、相談に至った事例です。

共有物分割請求自体は正当な権利の行使ではあるものの、こちらの意見をほぼ聞くことなく半ば強引に訴訟まで移行されると一気に話がこじれてしまいます。

とはいえ、他の共有者による共有持分の売却行為や売却先の選定は、こちらで関与することはできません。無断で売却されることを防ぐには、普段から共有者同士でコミュニケーションを取り、共有持分売却の前に相談してもらえるような良好な関係性を築いておくのが大切です。話し合いのなかで、信頼できる業者や他の共有者への売却にしてもらったり、遺産分割協議・共有物分割請求などでの解決を模索したりなどをおこないましょう。

売却されてしまった後の場合は、「自分も共有持分を売却して共有名義から外れる」「その共有者から共有持分を買い取る」などを検討しましょう。すでに嫌がらせなどが発生しているときは、早めに弁護士や警察へ相談することを推奨します。

行方不明の共有者がいたことでトラブルが起きてしまった事例

共有名義不動産ならではの問題として、「一部の共有者が行方不明」などの理由で連絡が取れないというものがあります。共有名義不動産は「変更行為や管理行為には他の共有者の同意が必要」という法律上、いくら連絡が取れないからといって、当該共有者を無視して売却やリフォームを進めることは原則として認められません。

相続により兄弟姉妹3人で土地を共有することになったものの、そのうちの一人が長年行方不明となり、連絡が取れない状態が続いていた事例です。相談者は不動産を売却して整理したいと考えていましたが、協議そのものができず、話を前に進めることができませんでした。

共有名義の不動産を売却するには、原則として共有者全員の同意が必要となります。そのため、行方不明の共有者がいる限り、売却や活用ができない一方で、固定資産税などの負担だけは発生し続けていました。利用も処分もできない不動産を抱え続ける状況に、将来への不安が大きくなっていったといいます。

このように、共有者と連絡が取れないことで意思決定ができない状態が続き、「共有名義のままでは解決が難しい」と感じたことが、相談に至った背景です。

どうしても共有者と連絡が取れないときは、民法第251条や第252条に定められた手続きによって解決できる可能性があります。この手続きは、連絡が取れない共有者以外の共有者の同意によって、売却やリフォームを決定できるようにするためのものです。必要な調査を経て所在等不明の証拠を提出した後、裁判所より一定期間の公告をおこなったうえで、裁判所が行為をできるか否かを判断します。

また民法第262条の2に基づいて、一定の手続きを経たうえで連絡がつかない共有者の共有持分を取得できるようになっています。

上記の手続きは、2023年4月より施行された改正民法により可能となりました。

代替わりの相続が続いたことで誰と共有しているのかがわからずに不動産を活用できなかった事例

共有持分は相続財産の対象になるため、代替わりの相続が続けば続くほど持分は細分化され、共有者も増えてしまいます。そのため、「共有不動産を所有しているが、誰と共有しているのかわからない」というケースも少なくありません。

祖父の代から引き継がれてきた土地について、長年にわたり相続登記を行わないまま放置されていた事例です。代替わりのたびに相続が発生し、権利が細かく分かれた結果、孫や甥姪にまで所有権が広がっていました。

いざ売却を検討した際には、「誰が共有者なのか」「それぞれがどの程度の持分を持っているのか」が把握できない状態となっていました。相続人の中にはすでに連絡が取れない人もおり、共有者全員で協議を行うことは現実的に不可能でした。一方で、土地の固定資産税は毎年発生し続け、活用も処分もできないまま負担だけが積み重なっていました。

このように、相続を重ねたことで権利関係が複雑化し、共有者の把握や合意形成ができなくなったことから、「これ以上放置すると状況が悪化する」と感じ、相談に至った事例です。

共有者が誰なのかがわからない場合に共有名義不動産を売却・リフォームなどをするには、まず「誰が共有者なのか」を把握する作業が必要です。

しかし、この「共有者の把握」は想像以上に手間のかかる作業です。戸籍をさかのぼって調べ直したり、相続人の数が多ければ全国に散らばる親族へ連絡を取ったりしなければならず、個人で進めるには大きな負担となります。

場合によっては、すでに相続人が亡くなっていて、さらにその子どもや孫に権利が移っているケースもあり、手続きは一層複雑になります。

こうした状態を放置すればするほど、次の代へと相続が続いて所有者は雪だるま式に増え、権利関係はより混乱していきます。その結果、「誰も責任を持って管理できない土地」や「売却が全く進まない不動産」となり、固定資産税などの負担だけが残ってしまうのです。

相続前・後のいずれでもできる共有名義・相続トラブルの対策

共有名義不動産に関する共有名義・相続関係のトラブルを回避するには、「共有名義から離れる」「不動産を単独名義にする」が基本です。相続する前、相続した後のいずれでもできる対策として、以下の5つが挙げられます。

- 共有者全員の同意を得て不動産全体を売却する

- 自己持分を他の共有者や第三者へ売却する

- 他の共有者から共有持分を買い取って単独名義にする

- 土地なら分筆登記で物理的に分けてそれぞれ単独名義にする

- 共有持分を贈与・放棄する

以下では、詳細を見ていきましょう。

共有者全員の同意を得て不動産全体を売却する

共有名義不動産の相続トラブルは、そもそも不動産を複数人で所有している状態が原因となるケースがほとんどです。そこで不動産を共有名義で所有するのではなく、不動産そのものを売却して現金化し、得られた現金を共有者や相続人へ分配しておけば相続トラブルを回避できます。

3,000万円の価値がある不動産を3人兄弟が相続する場合、共有持分を1,000万円分ずつに分けるのではなく、あらかじめ売却して3,000万円の現金にして相続時に1,000万円ずつ分配する。

不動産全体を売却して現金化しておくメリットは、主に次の通りです。

- 不動産の管理の必要性や固定資産税・維持管理費の支払いがなくなる

- 管理や負担に関する自分以外の共有者同士の争いもなくなる

- 現金しておけば共有者や相続人へ公平に分配しやすい

- 不動産全体の売却jなら共有持分単独で売却するケースと異なり、通常の不動産と同じ市場価格で一般の買主に売却しやすくなる

- 一般の人への需要が見込めるため不動産仲介でも売却しやすくなる

ただし、共有名義不動産全体の売却は共有者全員の同意が必要です。権利が分割したり連絡に苦労する相続人へ相続されたりを防ぐために、相続前に売却して現金化できないかを事前に相談しておくのがよいでしょう。

自己持分を他の共有者や第三者へ売却する

「共有名義不動産全体の売却について同意を得られない」「自分だけでも共有名義から外れたい」という場合は、自分の共有持分を他の共有者や第三者に買い取ってもらえないか検討してみてください。

自分の共有持分を手放して所有権がなくなれば、自分は完全に共有名義不動産と法的に無関係となり、管理や納税の必要性がなくなります。自己持分のみの売却なら他の共有者の同意が不要であるため、共有名義不動産全体の売却よりも簡単に進められるのがメリットです。

また、通常の不動産を売却したときと同じように、共有持分の売却益を得られます。

共有持分の売却先は、「他の共有者」または「第三者(主に不動産買取業者)」の2つに実質限られます。共有持分単独での売却だと、一般的な層からの需要がほぼないからです。以下では、それぞれの売却先の特徴について見ていきましょう。

他の共有者へ売却する場合

他の共有者へ売却する場合、売却相場は「共有名義不動産の価額✕共有持分割合」になります。他の共有者にとっては、共有持分割合が増える=共有名義不動産への影響力が高くなるという図式になるため、第三者へよりも高額で売却しやすくなります。

ただし、他の共有者に買取の意思がなければ成立しません。共有者は必ずしも共有持分をほしがるとは限らないので、売却できないときは第三者に売ることを検討しましょう。

第三者へ売却する場合

共有持分の売却先となる第三者は、主に共有持分買取に対応している買取業者を指します。買取業者とは、不動産を買い取ってリフォーム等をした後、不動産を転売や賃貸して利益を挙げるビジネスです。

共有持分を取り扱う買取業者なら、一般的な層には売却が難しい共有持分でも適切に査定して買い取ってくれます。また仲介と異なり売却先を探す必要がないため、1週間〜1か月程度で売れるのも買取業者を利用するメリットです。

ただし、第三者へ売却する場合の共有持分の売却相場は「共有名義不動産の価額✕共有持分割合✕1/2~1/3」と、他の共有者へ売るときよりも低くなる傾向があります。

また、共有持分を勝手に売却されるでも少し触れたように、悪質な買取業者に売却するとさまざまなトラブルの引き金になるリスクがあります。買取業者へ売却する際は、共有持分の買取実績や評判をチェックしたり、無料相談で担当者の雰囲気を見たりなどで、買取業者の良し悪しを判断することを推奨します。

なお、共有持分の売却方法や相場について詳しく知りたい場合は、以下の記事を参照してください。

他の共有者から共有持分を買い取って単独名義にする

他の共有者の共有持分を自分がすべて買い取れば、共有名義状態を解消して自分の単独名義の不動産として所有できます。不動産を手放す必要がないため、実家などの不動産を引き続き活用していきたい人におすすめの共有名義トラブルの回避方法です。

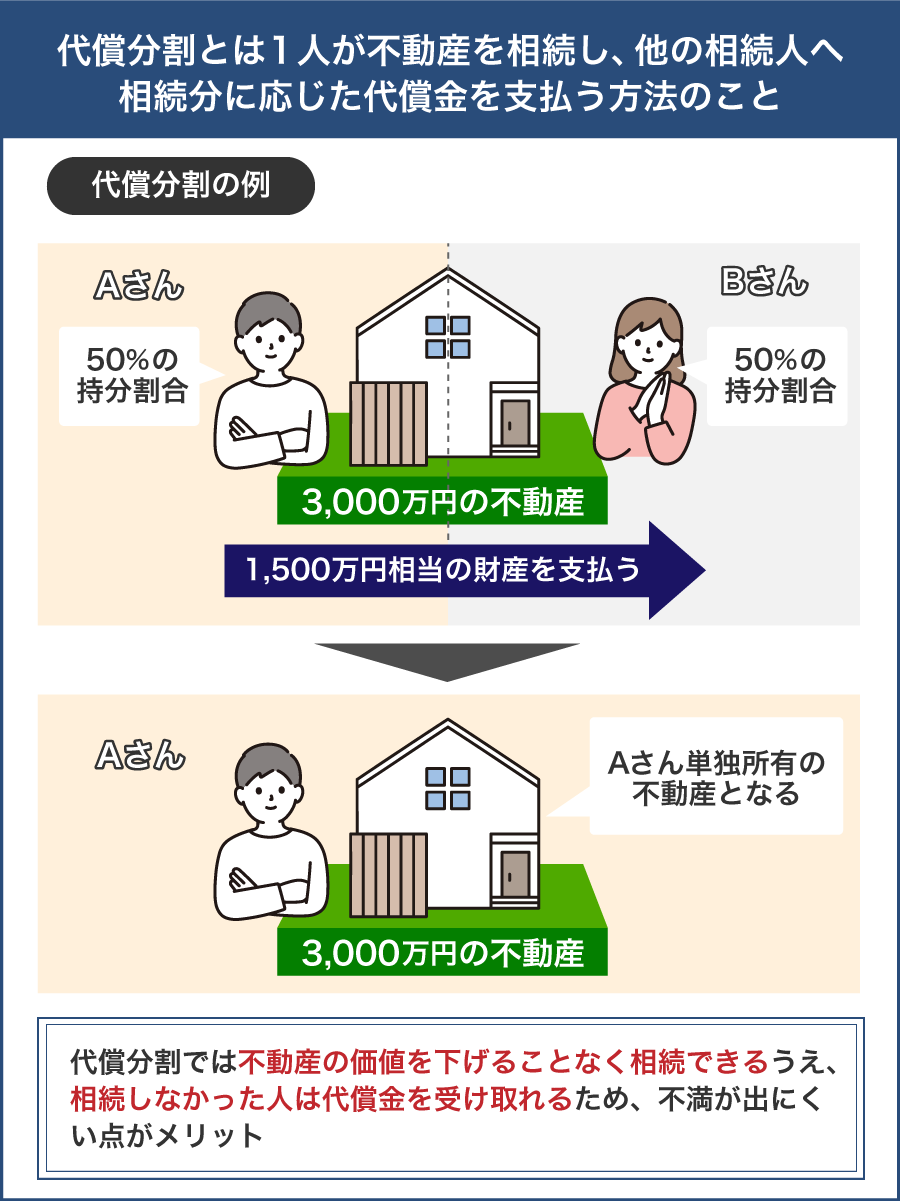

買取を成立させるには、他の共有者との交渉や買い取るための資金の準備が必要です。買取価格は、「共有名義不動産の価額✕共有持分割合」が目安になるでしょう。なお、相続時の遺産分割協議では「代償分割」と呼ばれる方法になります。

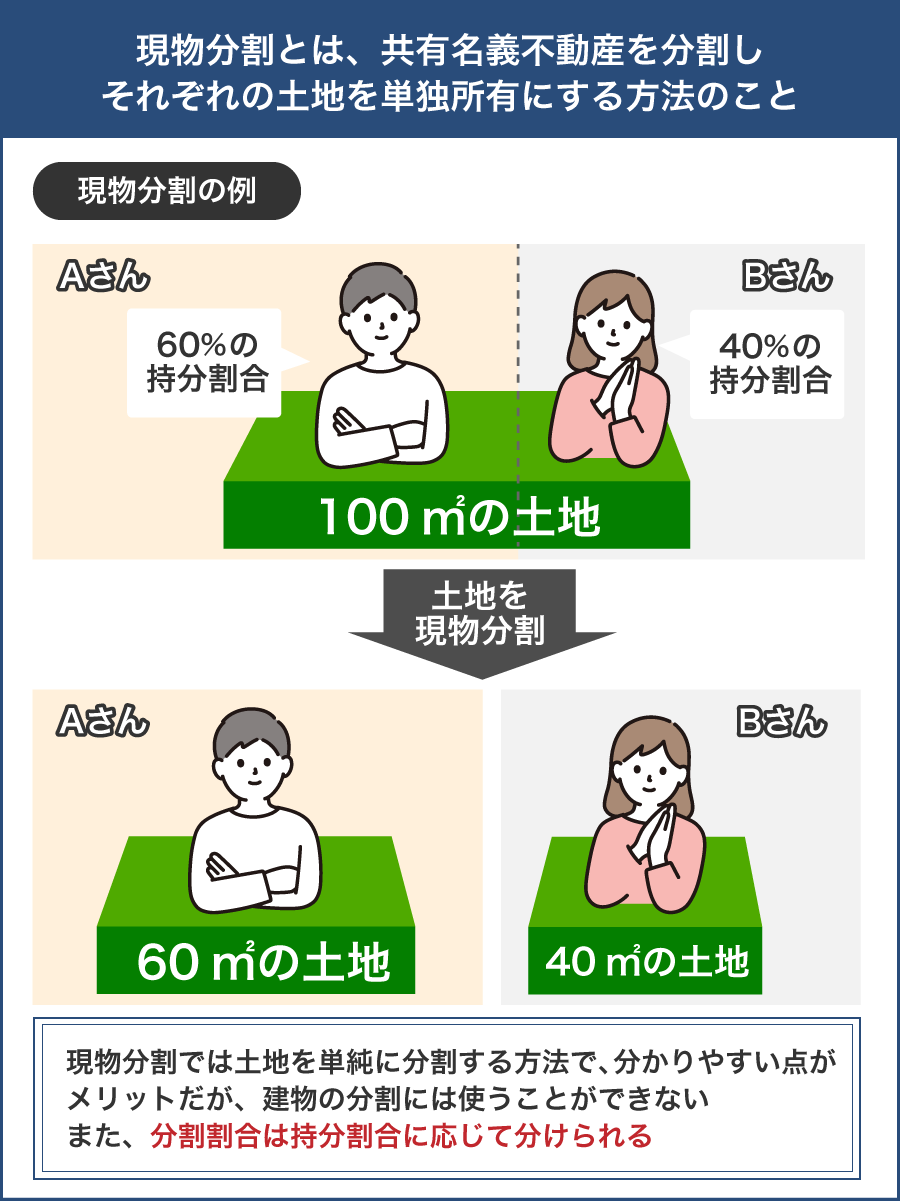

土地なら分筆登記で物理的に分けてそれぞれ単独名義にする

共有名義になる不動産が土地である場合は、「分筆」によって共有状態を解消できます。分筆とは、登記簿に登録された1つの土地を複数に区分し、区分ごとに登記し直して単独名義とする手続きです。共有名義不動産の場合だと、一般的には共有持分割合に応じた区分をして登記します。

分筆のメリットは、共有者全員が不動産を手放す必要がなく、それぞれで自由に活用できる点です。共有持分の現金化をしたくない共有者がいても、説得しやすくなります。

ただし、土地の分筆には以下の注意点があります。

- 分筆するには共有者の過半数の同意が必要となる

- 土地を分ける際に土地の形状、接道面積、日当たり、区分方法などのさまざまな要素を考慮する必要がある

- 分筆方法を誤ると地形などが歪になり資産価値が一気に低下する

- 分筆するには土地家屋調査士による調査、役所の担当者のチェック、土地分筆登記・所有権移転登記などが必要になる

- 数十万円~数百万円の費用がかかる

なお、相続時の遺産分割協議では「現物分割」と呼ばれる方法となります。

共有持分を贈与・放棄する

売却以外で自分の共有持分を手放す方法には、「贈与(特定の共有者への無償譲渡)」「放棄(他の共有者全員に帰属させる)」などがあります。

いずれの方法も、売買契約の締結や譲渡所得税の確定申告・納税などが必要なくなるメリットがあります。しかし、無償で手放すので売却益は一切受け取れません。また、共有持分の受贈者に贈与税がかかるため、共有持分を受け取る人に負担を強いることになります。

無償で渡したとて相手に金銭的な負担をかけることを考えると、可能であれば売却益を得られたり第三者へ手放しやすかったりする売却のほうがおすすめです。

相続前にできる共有名義トラブルの予防策

相続前にできる共有名義トラブルは、親など被相続人となる人との事前の話し合いや契約などをおこなうことでも予防できます。具体的には次の方法です。

- 遺言書を書いてもらう

- 生前贈与にてあらかじめ共有持分割合や所有者を決めておく

- 親が元気なうちに家族信託にしておく

相続前にトラブル対策をしておけば、相続時の相続人争いを未然に防ぎやすくなります。複雑な手続きが必要な相続を、スムーズに進めやすくなるでしょう。以下では、それぞれの詳細を解説します。

遺言書を書いて単独名義として相続してもらう

遺言書にて共有名義の不動産の取り扱いが指定されていたケースでも解説した通り、遺言書の効力は、原則として遺産分割協議や法定相続よりも優先されます。そのため、親など将来被相続人になることが想定される人に遺言書を書いてもらい、相続時は遺言通りに進むようにすればトラブルを回避しやすくなります。

たとえば遺言書にて「実家は子どもAの単独名義として相続させる」と指定しておけば、相続時に共有名義となることを避けられるでしょう。遺言書で単独名義とすると決められているのですから、原則として他の相続人の意見に関係なく相続が成立します。

共有名義にまつわる相続トラブルを避けるための遺言書作成のポイント

- 相続人が2人以上いるときでも1人に相続させて単独名義にする

- 可能であれば相続財産となっている不動産すべてを単独名義で相続させる

- 遺留分侵害にならないよう不動産以外の財産分配にも注意する

- 遺言内容はしっかりと話し合って決める

上記でとくに注意したいのは、遺留分侵害です。もし「実家は子どもAにすべて相続させて、他の財産は子どもAとBへ公平に分ける」といった遺言だと、不動産の分だけ子どもBへの相続財産が少なくなり、遺留分侵害になる可能性があります。

そのため、子どもAへ不動産をすべて相続させる分、子どもBへは他の財産を渡すようにするなどで調整する必要があります。相続財産において、相続人へ認められた遺留分の割合は次の通りです。

| 被相続人との関係 | 相続財産における遺留分の割合 |

|---|---|

| 配偶者と子ども | 配偶者:1/4 子ども:1/4÷相続対象の子どもの数 |

| 配偶者と被相続人の父母 | 配偶者:1/3 父母:1/6 |

| 配偶者と被相続人の兄弟姉妹 | 配偶者:1/2 兄弟姉妹:なし |

| 配偶者の他に被相続人の子ども、父母、兄弟姉妹がいない | 配偶者:1/2 |

| 被相続人の子どものみ | 子ども:1/2 |

| 被相続人の父母のみ | 父母:1/3 |

| 被相続人の兄弟姉妹のみ | 兄弟姉妹のみ:なし |

遺留分を侵害したときは、相続人から遺留分侵害額請求がおこなわれる可能性があります。遺言書の書き方や作成の流れについては、以下の記事にて詳しく解説しています。

生前贈与にてあらかじめ共有持分割合や所有者を決めてもらう

生前贈与とは、親など将来被相続人になる予定の人が、生きているうちに無償で贈与をおこなう契約です。相続は相続順位や遺産分割協議などに相続内容が左右される反面、生前贈与なら「誰に」「何を」「どれくらい」を贈与者・受贈者の合意の下で決定できます。

不動産の生前贈与によってあらかじめ共有持分割合や贈与先を決めて引き渡しを完了しておけば、相続人同士での争いや共有名義の発生を防ぐことが可能です。不動産を贈与する時期も自由にできるため、不動産に関するさまざまな契約や設備などの引き継ぎもやりやすくなるでしょう。

生前贈与をおこなうと、受贈者(贈与を受ける人)には相続税ではなく贈与税の納税義務が発生します。贈与方法や贈与に関する控除制度を利用すれば、相続税よりも節税につながるのもメリットと言えるでしょう。ただし、生前贈与は贈与者の死亡前7年以内におこなわれていると、贈与税ではなく相続税の対象になります。

生前贈与での対応を検討するなら、可能な限り早めに親と話し合ってどうするのかを決めてもらうのがよいでしょう。

親が元気なうちに家族信託にしておく

家族信託とは、不動産などの財産を持つもの(委託者)が、信頼できる家族(受託者)に当該財産の管理・処分を任せる仕組みです。家族信託で親の不動産の管理・処分についてあらかじめ信託されていれば、親が認知症になったときも受託者である家族が売却や取り壊しなどの判断ができるようになります。

つまり、共有者が認知症になっても受託者が代わりに共有名義不動産の処遇について同意するか否かを決められます。家族信託は、親の認知症によるトラブルへの対策として非常に有効な手段です。

また、さまざまな手続きと制約が存在する成年後見制度と比較して、相続税対策や生前贈与、不動産活用などの面で柔軟な対応ができるメリットがあります。さらに家族信託なら、「自分が亡くなった後は妻へ相続、妻が亡くなった後は次男に相続」といった、二次相続を指定できるのも特徴です。

家族信託を進めるときは、まず家族間で話し合って信託の目的を決めましょう。話し合いがまとまったら信託契約書を作成し、公正証書化します。

家族同士の契約関係とはいえ、契約内容はしっかりと固めておくことが大切です。司法書士や弁護士、税理士などの専門家に相談しながら、適切な契約書を作成します。契約の不備があると、家族信託が無効になったり家族間の争いになったりなどのトラブルになるかもしれません。

契約書を作成したら、財産名義を受託者に移し、信託登記を行います。金銭も一緒に信託する場合は、管理専用の口座の作成も必要です。

なお、共有持分を家族信託する場合のメリットやデメリットについて詳しく知りたい場合は、以下の記事を参照してください。

相続時・相続後の共有名義トラブルの解消法

共有名義不動産に関するトラブルを事前に予防できなかったときでも、相続時・相続後の手続きによってはトラブルを回避できます。相続時・相続後の共有名義トラブルの解消方法は、主に次の通りです。

- 遺産分割協議で共有名義を解消する

- 相続開始を知ってから3か月以内に相続放棄する

遺産分割協議で共有名義を解消する

遺産分割協議が行われるケースにて解説した遺産分割協議なら、協議のなかで共有名義を解消する方法について話し合いができます。話し合いのなかで合意した内容を遺産分割協議書に記載すれば、協議内容に法的効力を持たせられます。

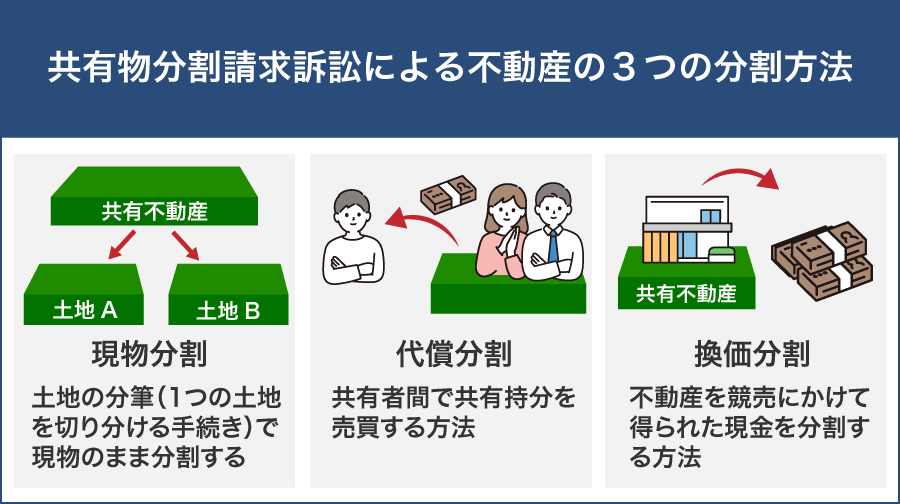

共有名義を解消できる、遺産分割方法は主に以下の3つです。

- 現物分割

- 代償分割(価格賠償)

- 換価分割

現物分割

現物分割とは、遺産である不動産や株式などの性質を変えずに相続人に分配する方法です。相続する不動産が共有名義になる場合または共有名義だった場合だと、共有持分割合などに応じて分筆などで対応します。

現物分割のメリットとデメリットは以下の通りです。

| 現物分割のメリット | 現物分割のデメリット |

|---|---|

| ・各共有者の単独所有となる ・土地を現物分割した場合、土地を自由に活用・運用できる ・手続きが簡単 ・不動産評価を巡るトラブルが少ない |

・分割した土地の面積が一定程度なければ活用・運用しづらい ・不公平な相続になりやすい ・土地を分筆できない恐れがある ・土地の分筆によって土地の価値が下がる恐れがある ・建物は現実的に分割できない |

現物分割の大きなメリットは、分割後の不動産が単独所有になることです。土地を分割(分筆)した場合は、その後の土地を自由に活用できます。手続きが簡単なことに加え、不動産評価を巡るトラブルが発生しにくい点もメリットといえます。

一方、土地が広くなければ自由に活用するのが難しくなるほか、分割によって土地の価値が下がり、公平な相続ができない恐れがあります。また、建物については物理的に分割できないため、現実的には共有名義不動産が土地である場合にしか利用できないデメリットがあります。

代償分割(価格賠償)

代償分割(価格賠償)とは、一部の共有者もしくはすべての共有者の持分を買い取って共有状態を解消する方法です。

代償分割には、分割後の不動産価値の差を調整するために金銭を支払う一部価格賠償と、共有者が他の共有者の持分をすべて買い取る全面的価格賠償があります。

代償分割のメリットとデメリットは以下の通りです。

| 代償分割のメリット | 代償分割のデメリット |

|---|---|

| ・相続トラブルを回避できる ・遺産分割が複雑になるのを回避できる ・相続税が低くなるケースがある |

・持分の買い取りに資金が必要になる ・代償金額で揉める恐れがある ・所得税や贈与税が発生する恐れがある |

代償分割によって共有持分を買い取った場合、買い取った共有持分の価額分だけ相続人へ金銭を支払うことから、不動産を共有持分割合で分けるよりも公平になりやすいのがメリットです。また、共有名義による不動産の権利の分散がなくなるため、遺産分割の区分や交渉内容が複雑にならないのも利点です。

被相続人と同居していた相続人による相続の場合、小規模宅地等の特例が適用されるため、相続税を節税できる可能性があります。相続人が居住している場合、代償分割はおすすめの方法です。

一方、代償分割には他の共有者の共有持分を買い取る資力が必要になるほか、代償金額で他の共有者と揉める恐れがあるのがデメリットです。また、代償分割を選択した場合、共有者それぞれに贈与税や所得税が発生するケースがあり、想定以上のコストがかかる場合もあります。

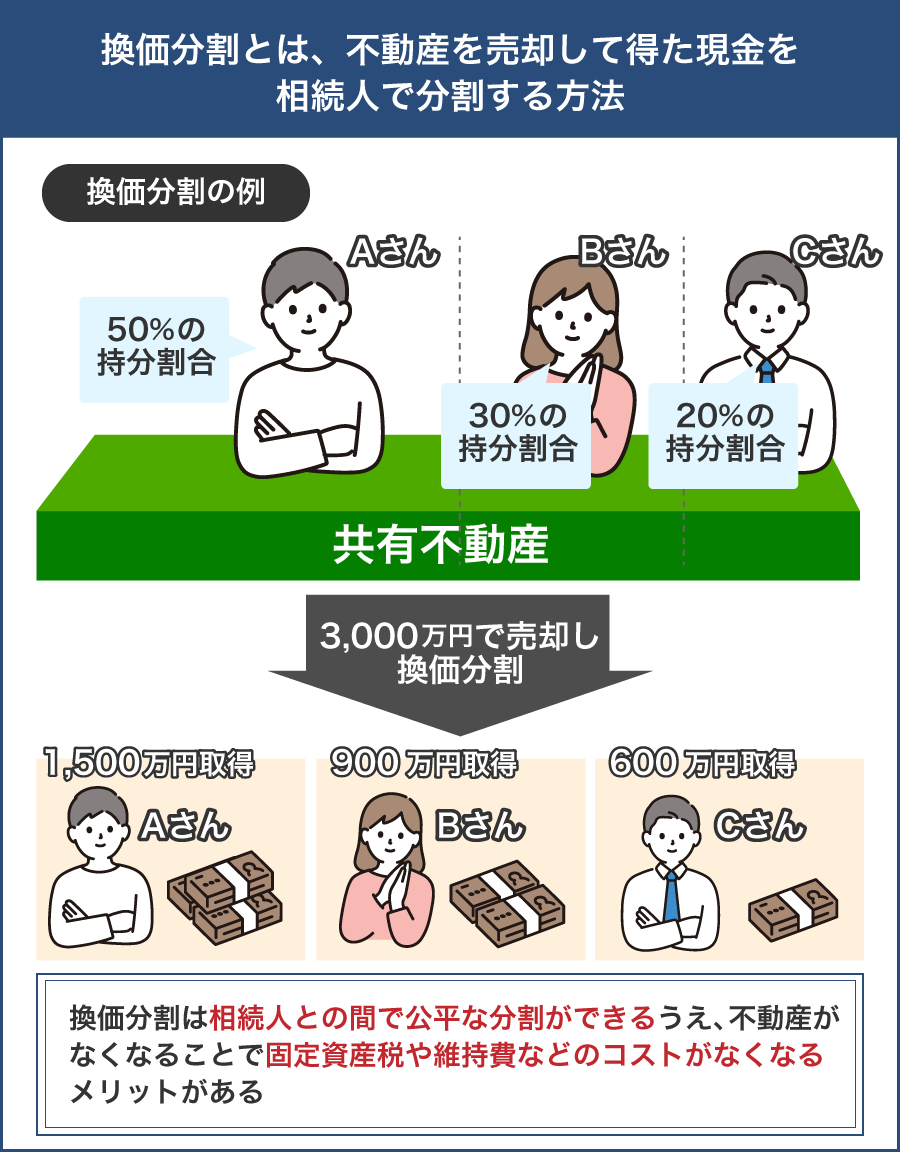

換価分割

換価分割とは、遺産を売却して取得した金銭を法定相続人で分配する方法です。不動産全体を売却した後に、相続割合などに準じて金銭を相続人で分け合います。

すでに共有名義となっている不動産を換価分割する場合は、他の共有者の同意を得たうえで全体を売却し、各共有者の共有持分割合に応じて売却益を分配します。その後、被相続人の共有持分割合分の金銭を相続人で分けます。

換価分割のメリットとデメリットは以下の通りです。

| 換価分割のメリット | 換価分割のデメリット |

|---|---|

| ・遺産を公平に分割できる ・不動産評価を巡るトラブルを回避できる ・代償金を支払う必要がない |

・不動産を安く売却しなければならない恐れがある ・諸経費によって取得金額が目減りする ・不動産を失う ・譲渡所得税が発生するケースがある |

換価分割では、金銭で相続人に分配できるため、不動産と比較して不公平になりにくいほか、不動産評価でのトラブルが起きることがありません。代償分割と異なり他の共有者へ代償金を支払う必要がないため、資力がなくても選択できる方法です。

一方、不動産を売り急いだ場合、安価で不動産を売却せざるを得なくなることがあるほか、売却にかかる諸経費によって、取得できる金銭が減ってしまう恐れがあります。

また、売却によって不動産を失うことになるほか、売却によって利益が発生した場合は、相続税に加えて譲渡所得税が発生するケースがあるのがデメリットです。

相続開始を知ってから3か月以内に相続放棄する

相続前に共有状態を避ける方法として、相続放棄という選択肢があります。

相続放棄とは、被相続人の財産や負債などを受け継ぐ権利や義務を放棄することです

相続放棄を選択した場合、資産と負債の両方を相続できる権利を失います。つまり共有名義から外れられるため、共有名義不動産と無関係となります。また相続放棄は、「初めから相続人ではなかった扱い」になることから、遺産分割協議に参加する必要もなくなります。

とくに、被相続人の遺産にマイナスの財産(=借金)が多い場合は、相続放棄を選択するのがおすすめです。

ただし、一部の財産は相続して不動産の共有持分のみを放棄する、といった選択はできません。仮に不動産以外に多額の金銭や株式などを相続できる権利を有していても、相続放棄するとプラスの財産を得る権利も一緒に放棄することになります。

また、相続放棄を申し立てられるのは、相続開始を知った日から3か月以内です。期限をすぎると、原則としていかなる場合も相続放棄は認められなくなります(事情によっては例外あり)。

話し合いで解決しないなら「共有物分割請求」でトラブルに対応する

「共有名義不動産の扱いについて話し合いがまとまらない」という場合なら、「共有物分割請求」によってトラブルに対応する方法があります。

共有物分割請求とは、共有名義不動産の共有状態の解消を、他の共有者へ求める手続きです。共有物分割請求は民法第256条にて規定されており、共有物分割請求がおこなわれたときは、法的強制力によって他の共有者は話し合いや協議で決定した共有物の分割を拒否できません。

共有物分割請求は、共有物分割請求調停によって裁判所で話し合うか、共有物分割請求訴訟で裁判所にて争うかのいずれかで進めます。共有物分割請求には調停前置主義(訴訟提起の前に調停をおこなう必要がある決まり)がないため、いきなり訴訟で争うことも可能です。

訴訟を起こせば、裁判所が強制的に共有物の分割方法(現物分割、代償分割、換価分割など)を定めてくれるため、他の共有者の同意がなくても共有状態を解消できます。裁判所の判断ということで、共有物の分割方法に納得しやすいメリットもあります。

一方で、他の共有者との関係がさらに悪化したり、共有状態を解消できるまでに時間がかかったりするのがデメリットです。また、裁判所が決めた分割方法が、共有者が望む方法にならない場合もある点には注意しなければなりません。

訴訟は共有不動産がある住所地、もしくは訴訟を受ける人(被告)の住所地を管轄する地方裁判所に申し立てます。

申し立てに必要な書類は以下のとおりです。

- 訴状の正本および副本

- 共有不動産の固定資産評価証明書

- 登記簿謄本(全部事項証明書)

- 収入印紙

- 郵便料金

共有物分割請求訴訟について詳しく知りたい場合は、以下の記事を参照してください。

相続手続き関係で知っておきたい注意点

共有名義不動産における相続手続きをおこなう際は、以下の注意点を意識しておきましょう。

- 相続人の確定と相続財産の調査を早めに進める

- 相続登記が義務化されたので確実に行う

- 相続税の確定申告・準確定申告・納税を忘れないようにする

相続人の確定と相続財産の調査を早めに進める

相続をスムーズに進めるには、相続人が誰かを早く確定させること、および存在する相続財産には何があるか・いくらになるのかなどについて早めに調査を進めるようにしましょう。相続人や相続財産が確定しないと、遺産分割協議が無効となったり後から相続内容・金額が変更になって揉めたりなどのトラブルが想定されます。

調査は、自分で行うか、もしくは専門家に調査を依頼します。調査にかかる目安は1ヶ月から2ヶ月程度となるため、被相続人の初七日から被相続人が死亡してから2ヶ月までを目安に調査を行います。

なお、調査には数千円から数万円の費用がかかりますが、専門家に依頼する場合は追加で10万円から30万円程度が必要です。

相続登記が義務化されたので確実に行う

親などから不動産を相続したときは、相続登記を忘れないようにしましょう。

相続登記は、2024年4月1日より義務化されました。相続登記で被相続人から相続人へ名義を変更する手続きをしないと、共有持分の売却や贈与時に被相続人名義のままになるため、契約が無効となる可能性があります。

また、正当な理由なく相続登記の申請を怠ったときは、10万円以下の過料が科される可能性があります。相続登記の期限は、所有権の取得を知ってから3年以内です。

なお遺産分割協議中に相続登記をおこなっていないときは、「潜在的共有状態」とみなされて法定相続人が共有している状態として扱います。

相続税の確定申告・準確定申告・納税を忘れないようにする

不動産や金銭などに限らず、相続した財産は原則として相続税の対象です。

相続税の申告・納付の期限は、相続の開始を知った日の翌日から10ヶ月以内と決められています。例えば、1月6日に被相続人が亡くなった場合、その年の11月6日が申告・納付の期限となります。

期限までに申告しなかった場合や、実際の財産額よりも少ない金額で申告した場合は、加算税や延滞税が加算される恐れがあります。

期限は必ず守り、正しく申告することが大切です。期限までに遺産分割協議が終わらない場合は、法定相続分通りに遺産を分割したと仮定して申告し、具体的な分割方法や割合が決まってから、修正申告もしくは更正の申告を行えば問題ありません。

また、被相続人に関する準確定申告も忘れてはなりません。

準確定申告とは、相続人が年の途中で死亡した人のその年に1月1日から死亡した日までに確定した所得金額や税額の計算を行い、相続の開始があったことを知った日の翌日から4ヶ月以内に所得税の申告をすることです。被相続人に一定の収入があった場合は、相続人が確定申告を行わなければなりません。

なお、準確定申告によって所得税の支払いが必要になった場合、納税義務は相続人に発生します。申告先・納付先は、死亡した人の住所を管轄する税務署となります。

なお、共有名義不動産の相続税申告をする流れや計算方法について詳しく知りたい場合は、以下の記事を参照してください。

相続関係の手続きや訴訟は弁護士や司法書士へ相談するのがおすすめ

相続関係の手続き(相続人調査や登記など)や訴訟を進めたいときは、弁護士や司法書士などの専門家へ相談するのがよいでしょう。相続関係の手続きは専門知識や経験がなければ正しく進めるのが難しいうえに、各手続きに設けられた期限に間に合わなくなる可能性があるからです。相続関係の調査や訴訟は弁護士、登記関係は司法書士に依頼するのがよいでしょう。

また弁護士や司法書士なら、個々の共有状態や相続関係に応じて、適切なアドバイスをしてくれます。

まとめ

実家を兄弟の共有名義で相続した場合、さまざまなトラブルが発生します。共有状態が継続されても、不動産を自由に活用できないため、できるだけ早く共有名義を解消することを考えましょう。

実家を兄弟で相続する予定がある人や、すでに相続した人は、本記事を参考に問題を解決しましょう。

共有名義不動産の相続トラブルでよくある質問

相続のどのタイミングで弁護士・司法書士に相談すべきですか?

目安としては、次のいずれかに当てはまったら早めの相談が安全です。

- 共有者の同意が取れず、売却・管理が止まっている

- 行方不明者がいて協議が成立しない

- 占有・賃料・費用負担などで揉め始めている

- 共有物分割請求(調停・訴訟)を視野に入れる必要がある

登記手続き(相続登記・名義整理)は司法書士、紛争性がある交渉や訴訟は弁護士、税務は税理士、という切り分けが基本になります。

共有名義不動産の相続トラブルを起こさないための最善策はなんですか?

結論としては、「相続の時点で共有状態を作らない(=単独名義に整理する)」ことが最善策です。

共有名義は、相続後に売却・賃貸・大きな修繕などをするたびに合意形成が必要になり、代替わりで関係者が増えるほどトラブルが起こりやすくなるためです。

実務上の最善は、次のどれかに落ち着くことが多いです。

- 相続前に遺言で単独相続にする

- 相続時に遺産分割協議で単独名義にする(代償分割など)

- 相続前後で不動産を売却して現金化して分ける(換価分割)

共有を維持する前提で考えるほど揉めやすいので、最初に「単独名義にする/現金化する」のどちらかへ寄せるのが、いちばん事故が少ないです。

相続した共有名義不動産の持分を売却するとトラブルになりますか?

トラブルになる可能性はありますが、必ず起きるわけではありません。

持分の売却自体は可能でも、第三者が共有者になることで他の共有者が反発し、関係が悪化するケースがあります。一方で、事前に共有者へ説明したり、共有持分の取扱いに慣れた相手を選んだりすることで、トラブルを抑えられる場合もあります。